Les investisseurs locatifs avertis qui optent pour un bien à restaurer avec travaux se posent tous la même question : faut-il opter pour le dispositif Denormandie ou faire la déduction des travaux via un déficit foncier? Une question très technique mais indispensable car le gain fiscal à terme sera énorme. Je vous détaille les variables sur lesquels le choix entre la loi Denormandie et le déficit foncier vont jouer. Vous pourrez ainsi faire votre propre simulation ou juger de l’utilité de consulter un professionnel avant de finaliser votre projet.

Sommaire

- Les notions à maîtriser pour choisir entre Denormandie ou la déduction des travaux via un déficit.

- Loi Denormandie ou déficit foncier : tout dépend des travaux et de votre tranche fiscale.

- Plus-value à la revente : le Denormandie meilleur que le déficit foncier.

- Quand faire le choix entre Denormandie et déficit foncier?

Les notions à maîtriser pour choisir entre Denormandie ou la déduction des travaux via un déficit.

Impossible pour moi de faire cet article sans aller assez loin dans la technique. Je suppose que vous maîtrisez les notions suivantes que j’ai déjà largement expliquées :

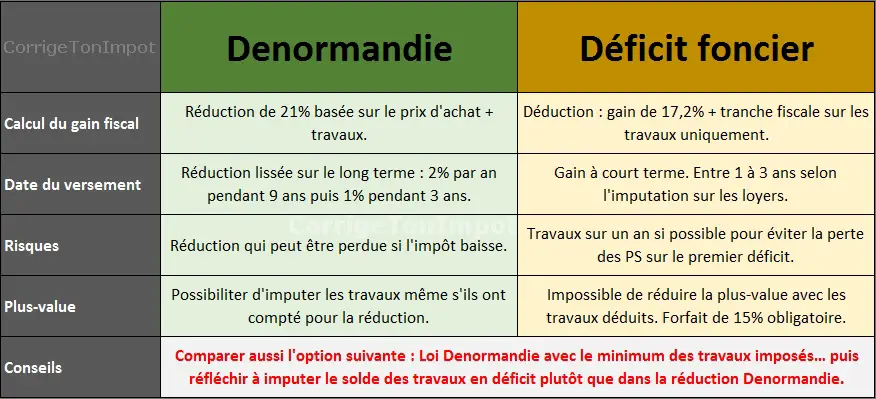

- La loi Denormandie permet d’avoir une réduction de 2% du prix du bien pendant 9 ans puis 1% pendant 3 ans soit 21% en tout maximum. Il faut respecter plusieurs conditions : c’est quoi la Loi Denormandie?

- Sur un bien loué, les travaux peuvent s’imputer des loyers avant calcul de l’impôt et des prélèvements sociaux. S’ils sont très importants, ils peuvent créer un déficit foncier. Voir : comment marche le déficit foncier?

- Via la déduction des travaux, le gain fiscal dépend de la tranche d’imposition (0%, 11%, 30%, 41% ou 45%). Le gain est de votre tranche d’impôt + 17.2% de prélèvements sociaux pour la déduction ramenant les loyers à 0€ et le déficit provisionné. En revanche, pour la partie déduite entre 0 et -10 700 €, le gain est uniquement selon la tranche fiscale (voir article sur le déficit ci-dessus).

- La plus-value lors de la revente subit une fiscalité spécifique et les travaux déduits ne pourront pas être réutilisés : calcul de l’impôt sur la plus-value immobilière.

Il faudra donc dans un premier temps juger de l’utilité du Denormandie vis-à-vis du déficit par rapport aux revenus nets (après fiscalité) procurés en cours de vie par le bien immobilier. Puis, il faudra aussi juger de l’impact sur la plus-value à la revente selon la stratégie choisie.

Je prends de l’avance et vous délivre la conclusion tout de suite. Le bon choix va dépendre d’énormément de variables. Je pourrai vous donner quelques règles de bases et des exemples mais sur beaucoup de projets, il faut faire la simulation au cas par cas. Soit vous êtes en mesure de faire les simulations à l’issu de l’article, soit il faudra solliciter un professionnel pour faire les calculs (l’économie fiscale est telle que ça vaut le coup de payer quelques milliers d’euros pour une simulation correcte). Un professionnel ou un article qui vous délivre en 2 minutes le meilleur choix possible est forcément une arnaque.

Loi Denormandie ou déficit foncier : tout dépend des travaux et de votre tranche fiscale.

A première vue, la décision sur l’allocation des travaux entre déficit foncier et loi Denormandie parait réalisable. Il suffit de vous munir du prix du bien, du montant des travaux et de votre tranche d’imposition (voir : comment calculer la tranche marginale d’imposition?). La réflexion schématisée qu’on lit régulièrement est la suivante :

- Soit je déduis les travaux de mes revenus fonciers en me privant de la Loi Denormandie. Le gain fiscal est alors de « montant des travaux * (tranche d’impôt + 17.2%) ».

- Soit je me passe de la déduction pour bénéficier de la Loi Denormandie. Le gain fiscal est alors de « 21% * prix du bien incluant les travaux ».

Je peux prendre un exemple concret pour que ce calcul, malheureusement trop simpliste, soit clair. Nous ferons évoluer cet exemple au fur et à mesure de l’article.

Exemple

Mr Corrigetonimpot achète un bien immobilier 100 000 €. Il y réalise 50 000 € de travaux de rénovation. Mr est dans une tranche fiscale à 30%; il peut choisir entre le déficit foncier et la loi Denormandie. Sa réflexion est la suivante :

- Si j’opte pour le déficit foncier, la déduction des travaux me fera gagner au niveau de l’impôt et des prélèvements sociaux soit 30%*50000 + 17.2%*50000 = 23 600 €.

- Si j’opte pour la Loi Denormandie, je ne pourrai pas déduire mes travaux mais j’aurais une réduction d’impôt de 150 000 * 21% = 31 500 €.

Mr va donc opter pour la loi Denormandie afin d’économiser 31 500 € d’impôts plutôt que 23 600 €.

Vous verrez cette réflexion régulièrement avec la conclusion suivante : plus la tranche fiscale est haute, plus le déficit foncier a tendance à l’emporter sur la loi Denormandie. Soyez très prudent avec cette affirmation qui est loin d’être juste. Rien qu’ici, on voit déjà que ça peut aussi dépendre du prix du bien immobilier. Plus le bien est cher à l’achat, plus la réduction Denormandie sera élevée et a des chances de l’emporter sur le déficit foncier.

Ce calcul de base est bon mais il faut ensuite prendre en compte les trois variables suivantes pour faire le bon choix. Ces trois aspects impactent énormément l’impôt et il faut étudier la situation de chacun pour mesurer lequel est le plus pénalisant.

Le déficit foncier procure un gain fiscal immédiat alors que la réduction Denormandie est à long terme.

La première nuance et pas des moindres est la suivante : le gain procuré par le déficit foncier sera à très court terme : entre 1 à 3 ans selon le temps que vous mettez à utiliser le déficit. A l’inverse, le Denormandie est lissé dans le temps. Vous n’aurez pas 21% de suite mais 2% par an pendant 9 ans puis 1% les 3 années suivantes. Cette notion vient donc apporter un avantage supplémentaire au déficit foncier vis-à-vis du Denormandie. Je reprends mon exemple précédent.

Suite de l’exemple

Supposons que Mr ait 15 000 € de revenus fonciers imposables chaque année via son bien immobilier. Il refait son calcul du gain fiscal prenant en compte la durée (achat 100 000, travaux 50 000 et tranche 30%).

- S’il opte pour le déficit, il pourra déduire 15 000 € des travaux la première année pour ramener le loyer imposable à 0 € ET il pourra déduire 10 700 € sur ses autres revenus. Le solde de 50 000 – 25 700 soit 24 300 € sera un déficit provisionné pour les années suivantes. En année 2, le déficit permet de ramener les loyers à 0 € seulement soit 15 000 € utilisés (reste 24300-15000 = 9 300 € de déficit). Ces 9 300 € de déficits seront utilisés l’année 3.

Le gain est de 25700 * (30%+17.2%) soit 12 130 € l’année 1 (les plus avertis savent que ce chiffre est faux, nous le corrigeons au paragraphe suivant). Il est de 15 000 * (30%+17.2%) soit 7 080 € l’année 2. Puis de 4 389 € l’année 3. On retrouve bien un total de gain fiscal de 23 600 € mais il est lissé sur 3 ans en réalité. - S’il opte pour la loi Denormandie, il aura 2% de réduction d’impôt chaque année pendant 9 ans puis 1% pendant 3 ans. Le gain fiscal est de 150 000*% soit 3000 € l’année 1 puis 3000 € l’année 2 puis 3000 € l’année 3 etc…. jusqu’à l’année 9 puis il passe à 1500 € l’année 10, 11 et 12.

La prise en compte de la durée de la restitution du gain fiscal vient immédiatement nuancer la première conclusion. Si je schématise : préférez-vous 3 000 € par an pendant 9 ans ou 12 000 € la première année suivi de 6 000 € par en année 2 et 3? Tout d’un coup, la première conclusion qui nous disait de prendre la loi Denormandie devient discutable.

Cet exemple démontre parfaitement là où je veux en venir. Il faut faire une simulation dès le départ et le bon choix changera selon chaque projet; il n’y a pas de réponse toute faite. Sur mon exemple, une personne qui souhaite vendre son bien au bout de 6 ans aura tout intérêt à faire du déficit foncier … mais sur le même projet le Denormandie peut s’imposer pour quelqu’un qui a un projet long terme et/ou par exemple une tranche qui peut baisser dans le temps.

L’impôt du déficit foncier et du Denormandie peuvent changer.

La seconde variable est difficile à anticiper. Pour autant, elle peut complètement chambouler le calcul initial et la rentabilité de votre projet immobilier. Que ce soit pour le déficit foncier ou pour la loi Denormandie : le calcul du gain fiscal peut-être impacté dans le temps à la baisse selon votre situation.

- Pour la Loi Denormandie : la réduction d’impôt annuelle est retirée de votre impôt. Si un changement de situation (nouvel enfant à charge, perte d’emploi…) fait que votre fiscalité baisse et que la réduction n’a plus d’impôt sur lequel s’imputer, elle sera perdue!!

- Pour le déficit : la première année où vous les déclarez, les travaux ramènent les loyers à 0€ puis ils s’imputent sur vos autres revenus entre 0€ et -10 700 €. Ces 10 700 € ne permettent pas un gain au niveau des prélèvements sociaux car ils s’imputent sur les salaires et non plus sur le foncier. Le gain est seulement à la tranche fiscale.

Ces deux impacts peuvent venir réduire le gain fiscal de chaque stratégie. La perte sur le déficit est moins grave que celle évoquée pour la loi Denormandie qui est catastrophique. Par contre, la perte des prélèvements sociaux sur 10700 € est systématique sur un cas de déficit foncier et sera doublée si vous payez vos travaux à cheval sur deux années. La non imputation d’une réduction Denormandie peut être évitée sur un projet bien réalisé : on ne fait pas un Denormandie si la réduction couvre tout juste le montant de l’impôt!

Suite de l’exemple

Pour le cas du déficit foncier, nous avions vu que Mr utilisait 15 000 € de travaux pour ramener le loyer à 0€ et que 10 700 € étaient ensuite imputés sur les autres revenus. Le gain calculé était de 25 700 * (30% + 17.2%) = 12 130 €. En réalité, les 10 700 € ne permettront pas un gain au niveau des prélèvements sociaux car ils s’imputent sur les salaires et pas sur les loyers. Le vrai gain fiscal est de 15 000 * (30% + 17.2%) + 10 700 * 30% = 10 290 €. Cette perte de l’ordre de 2 000 € se reproduit si les travaux sont payés sur 2 années consécutives.

Pour le cas de la Loi Denormandie, nous avions vu que l’impôt diminue de 3 000 € par an. C’est vrai uniquement si l’impôt est d’au moins 3 000 € par an. Imaginons qu’en année 3, Mr a un enfant. La part fiscale en plus fait que son impôt devient de 2 000 € par an. De fait, la réduction Denormandie s’imputera à hauteur de 2 000 € mais les 1 000 € restants seront perdus. Si Mr perd son emploi en année 5 et n’est plus imposable, la réduction de 3 000 € devient complètement inutile.

Outre ces deux exemples, sachez aussi que votre tranche fiscale peut changer si vos revenus varient ou si le gouvernement le décide (idem sur les prélèvements sociaux). Cette variable est moins gênante car elle impacte la stratégie du déficit foncier et nous venons de voir que le gain s’effectue à court terme ce qui laisse peu de place à des changements potentiels. Au niveau stratégique, il faudra donc faire attention à payer les travaux sur une seule année si vous optez pour le déficit foncier. Le Denormandie devra être envisagée uniquement si vous avez un impôt important permettant d’éponger la réduction à long terme.

Vous pouvez opter pour le Denormandie tout en optimisant le déficit foncier.

Faire le choix entre déficit foncier et Denormandie est compliqué au regard de ce qu’on vient de voir. Et pourtant, l’optimisation passe parfois (souvent) par une troisième hypothèse : quid de la loi Denormandie avec du déficit foncier!?

La plupart des gens hésitent entre loi Denormandie pure et simple ou déficit foncier uniquement. Il faut aussi se poser la question du mix des deux! Rappelons que le Denormandie est possible si et seulement si les travaux représentent 25% du prix d’achat du bien immobilier. Il se trouve que sur ces achats immobiliers locatifs, les travaux sont parfois de bien plus de 25 %. De fait, un bien où les travaux représentent 40% du prix d’achat offre alors de multiples possibilités. Le Denormandie est accessible via les 25% de travaux mais il en reste alors 40-25 soit 15%! Il se trouve qu’on peut choisir quoi faire de l’allocation des 15% : soit on les met dans le prix de revient Denormandie, soit on les déduit avec déficit foncier potentiel, soit on fait un mix des deux! On se rend alors compte de l’expertise nécessaire pour placer le curseur au bon endroit tout en jonglant avec les factures. Une optimisation fiscale qu’il serait pourtant dommage d’oublier au vu du gain potentiel.

Suite de l’exemple

Mr a pris un bien de 100 000 € avec 50 000 € de travaux. S’il veut être éligible au dispositif Denormandie, il faut que les travaux représentent 25% du coût total de l’opération. Ici, il faut donc un montant de travaux minimum de 100000/75% soit 33 333 €. On aura alors bien un prix de revient de 133 333 € et on retrouve bien 133 333 *25% = 33 333 € de travaux sur un bien de 100 000 €.

Reste alors 50 000 – 33 333 € soit 16 667 € de travaux. Jusqu’ici, on a supposé que tous les travaux entraient dans la réduction d’impôt si on optait pour le Denormandie. C’est faux, Mr peut choisir d’allouer ces 16 667 € de travaux à la déduction sur les loyers plutôt que dans le prix de revient. Il peut aussi choisir d’en mettre seulement une partie au déficit foncier et le solde dans la réduction Denormandie.

Le calcul devient alors très compliqué car la partie des travaux potentiellement déductibles s’imputera parfois sur les loyers et parfois en déficit avec le gain réduit que nous avons vu au point précédent. Il faudra aussi bien faire attention aux factures. Si ça peut vous aider, sachez qu’il est quasi-systématiquement mieux d’imputer le reliquat des travaux en déduction des loyers plutôt que de l’inclure dans le prix de revient. Il faut donc en réalité comparer les deux stratégies suivantes avec tous les éléments que nous avons vus : est-ce mieux de faire du déficit foncier OU de faire la loi Denormandie en prenant soin d’imputer le reliquat des travaux au-delà des 25% obligatoires en déduction des loyers?

Il nous reste malheureusement un aspect à évoquer et pas de moindres. Même si vous arrivez à faire le meilleur choix fiscal entre Denormandie et déficit foncier via ces informations, il vous faut prendre en compte une dernière variable. L’impact du choix sur la plus-value imposable à la revente.

Plus-value à la revente : le Denormandie meilleur que le déficit foncier.

Le jour où vous vendrez votre bien immobilier, vous allez payer de l’impôt sur la plus-value. On fera la différence entre le prix de vente et le prix d’achat afin de savoir combien vous avez gagné sur ce bien immobilier. Si le chiffre est positif, le fisc viendra prendre de l’impôt. J’ai déjà expliqué en détail les astuces, les abattements pour durée de détention et les charges qu’on peut inclure pour réduire cette fiscalité ici : calcul de l’impôt sur la plus-value en cas de vente d’un bien immobilier.

Il se trouve qu’on peut parfois inclure les travaux afin de réduire la plus-value lors de la vente et donc l’impôt. Au-delà de 5 ans, on a le choix entre un forfait de 15% ou la déduction des travaux réellement engagés. Sur un projet immobilier où vous hésitez entre le Denormandie et le déficit foncier, c’est que les travaux représentent un montant important; nul doute qu’il serait utile de pouvoir les déduire de la plus-value lors de la revente plutôt que d’opter pour le forfait de 15%. C’est un gros avantage qui sera réservé au Denormandie :

- Les travaux déduits des revenus fonciers ne peuvent pas être repris pour être déduits lors du calcul de l’impôt sur la plus-value.

- A l’inverse, les travaux comptabilisés pour le calcul de la réduction en loi Denormandie pourront être défalqués de la plus-value à la revente.

C’est donc à priori un avantage pour le dispositif Denormandie. Mais encore une fois, tout dépend de votre stratégie. Une personne qui souhaite vendre à court terme devra tenir compte de ça car le taux fiscal sur la plus-value est énorme. A l’inverse, si on vend dans plus de 20 ans, les abattements viennent limiter la plus-value qui est même exonérée au bout de 30 ans rendant cet avantage nul.

Quand faire le choix entre Denormandie et déficit foncier?

Maintenant que j’ai exposé les variables importantes et les différents modes de calcul, reste à voir quand faire votre choix au niveau fiscal. L’idéal est d’y réfléchir et de faire une étude avant de lancer les travaux. Il sera alors possible d’anticiper au mieux les travaux et leurs montants. On pourra aussi choisir les dates de paiement pour bien optimiser fiscalement. Ce sera particulièrement important pour ceux qui optent pour la stratégie Denormandie associée au déficit foncier sur le solde des travaux au-delà de 25%.

Cela étant dit, le choix se fera véritablement lors de la déclaration d’impôt. Si vous avez fait vos travaux et votre achat immobilier en 2024, c’est seulement en remplissant la déclaration d’impôt de mai 2025 que vous demanderez ou non la loi Denormandie. Il reste donc très pertinent de refaire une étude fiscale même sur un projet déjà bien avancé. Qui plus est, on a trois ans pour corriger une déclaration fiscale. Une personne qui a déclaré un bien Denormandie ou s’en est privé en 2023 au profit du déficit foncier peut revenir sur sa décision. On a souvent des différences sur le gain fiscal de plusieurs milliers voir dizaines de milliers d’euros. La rentabilité d’un projet entre loi Denormandie ou déficit foncier sera totalement impactée par la différence de fiscalité entre les deux options.

Pour bénéficier d’une telle étude, il vous faut un excellent gestionnaire de patrimoine ou expert-comptable spécialisé sur le sujet. Comptez au-moins entre 900 € et 3 000 € d’honoraires selon votre situation, un tel travail demande du temps et beaucoup d’expertise qui est relativement rare sur ces sujets. En deçà, vous n’aurez pas un résultat pertinent ou ce sera une simple étude de saisie via un logiciel non personnalisé que je vous conseille de fuir. Vous pouvez aussi me solliciter pour une telle prestation via ma formation par téléphone.

Merci pour ces explications très claires mais la comparaison entre déficit et Denormandie est incomplète car si on garde la totalité des travaux sur Normandie , il faut déclarer les loyers en revenus fonciers et donc payer l’impôt de 30%+17,2% , ce qui réduit l’avantage fiscale . Alors qu’en déficit foncier , l’impôt est nul … sauf erreur de ma part .bibi

Bonjour Monsieur,

Merci pour toutes vos explications et vos exemples. Je m’interroge sur l’achat d’un bien éligible DENORMANDIE via un promoteur. L’acte d’achat doit-il mentionné les détails précis des travaux qui ont été réalisés par le promoteur ? puisque je n’aurais pas de factures à présenter aux services fiscaux .

En vous remerciant d’avance pour votre retour. Très cordialement.

Bonjour,

Je ne sais pas si c’est obligatoire pour le promoteur mais il serait effectivement bien pour vous d’avoir le détail. Maintenant si c’est vendu comme un Denormandie par le promoteur, ce dernier fait surement les choses dans les règles car en cas de problèmes fiscaux vous pourriez vous retourner contre lui.

Cordialement.

Bonjour

A mon sens le mixte de Normandie / déficit foncier n’est possible que à la condition que les travaux éligibles au déficit foncier ne soient pas incorporés dans le prix vente payé au promoteur

Pour cela

L’investisseur doit faire les travaux à son nom après avoir acheté un logement dans lequel est incorporé 25% de travaux éligibles denormandie

Il peut le faire directement ou via une asl regroupant les investisseurs de l’immeuble

Très bon article, mais il me semble qu’il faudrait également évoquer la possibilité d’un conventionnement loc’avantages, cumulable avec le déficit foncier mais pas avec le denormandie si j’ai bien compris.

Bonjour Thibault,

Merci pour cet article très détaillé et pédagogique !

J’aimerais ajouter qu’il faut également prendre en compte un plafonnement des loyers en Denormandie. Ce qui peut impacter également le rendement du projet.

Alors qu’en deficit foncier (hors zone à loyers encadrés), la fixation du loyer est libre et peut être 15% plus élevée!

Bien à vous

Thomas

Bonjour,

Effectivement c’est une super remarque merci beaucoup.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Peux t on choisir le régime micro foncier (remplir 2042 au lieu de 2044) avec une location en Denormandie?

Bonjour,

Oui tout à fait mais ça reste rare que ce soit la meilleure solution.

Cordialement.

Bonjour Thibault

Merci pour votre article très explicite et fort intéressant:

Cependant vous ne faites pas mention de la possibilité pour le particulier de faire de son bien en location sa résidence principale pendant au moins deux année suite à la 3ième année de la liquidation complète du déficit foncier des ses revenus locatifs causé par les TVX.

La vente de ce bien ensuite sera exonérée totalement de plus values et deviendra une optimisation fiscale plus avantageuse.

Cordialement,

Bonjour,

Merci pour votre message, c’est effectivement une stratégie totalement viable; je l’ajouterai aux prochaines mises à jour.

Cordialement.

Bonjour,

Tout d’abord, je vous remercie pour vos explications claires et les nombreux exemples à l’appui.

En cas de choix pour le dispositif Denormandie, l’abattement forfaitaire de 30% sur les revenus locatifs du bien est-il appliqué par l’administration ou non ?

D’avance merci pour votre réponse.

Cordialement

Bonjour,

Si vous prenez le micro-foncier alors oui. Mais c’est souvent une mauvaise idée, sur le Denormandie il vaut mieux mettre le minimum de travaux dans la réduction afin de passer le reste en déficit et du coup le micro-foncier s’efface pour le régime réel.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir Monsieur Diringer,

Tout d’abord merci pour tous vos articles qui sont très pédagogiques.

Concernant le Denormandie je m’interrogeais sur la façon d’intégrer dans mes calculs une éventuelle subvention (MaPRimeRenov, Action Logement, etc…) Est-ce à réintégrer comme on le ferait pour un déficit foncier ? Merci

Bonjour,

Je n’ai jamais eu le cas mais à vue d’œil je dirais qu’une subvention est imposable au même titre que les loyers. A vérifier s’il n’y a pas une subtilité en Denormandie qui permettrait une éventuelle exonération …

Cordialement.

Merci pour cet article didactique qui a le mérite de mettre en évidence toutes les subtilités et l’ensemble de la problématique spéculative sous-jacente à la prise de décision.

Ayant 65 ans et un TMI > 30%, je vais opter pour du Denormandie avec une sortie au bout de 9 ans ou 12 si tout va bien. Dans le cas du deficit foncier, la non intégration des travaux dans la valeur patrimoniale au moment de calculer la plus-value me pose problème en cas de revente a cette échéance.

Bonjour,

Il ne faut pas, ce sera plus rentable de les déduire avec une TMI à 30% que de les mettre dans la plus-value. C’est le cas dans la majorité des dossiers. Après vous pouvez envisager une visio pour le vérifier mais les honoraires sont assez élevés car il faut pas mal de simulations : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/