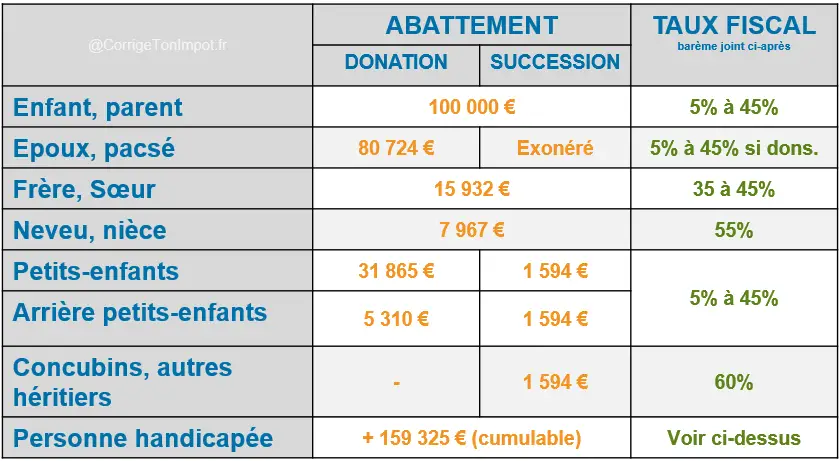

Le projet de loi de finances ne vient pas modifier le barème des droits de succession pour l’année 2025. Les abattements et barèmes sont expliqués ci-après selon le lien de parenté : frères/sœurs, conjoints, enfants…. Quelques exemples sont joints pour faciliter le calcul. Faites bien la différence entre une donation (transmission du patrimoine en cours de vie) et une succession (transmission au décès) puisque les abattements et barèmes diffèrent parfois. Si vous n’avez pas envie de faire les calculs, utilisez mon simulateur gratuit des droits de succession/donation.

Sommaire

- Barème de transmission pour les successions et donations entre enfant et parent.

- Taux 2025 pour les successions et donations entre conjoints mariés et pacsés.

- Barème de transmission pour les successions et donations entre frères et sœurs.

- Barème de transmission pour les successions et donations aux autres membres de la famille (neveux, cousins…).

- Barème 2025 pour les successions et donations à des tiers ou au concubin!

Barème de transmission pour les successions et donations entre enfant et parent.

Le barème fiscal est le même que ce soit pour les donations ou les successions quand on transmet à des descendants : enfants, petits-enfants…

Barème 2025 sur les transmissions en ligne directe

| Montant transmis imposable | Taux d’imposition |

| De 0 € à 8 072 € | 5% |

| De 8 072 € à 12 109 € | 10% |

| De 12 109 € à 15 932 € | 15 % |

| De 15 932 € à 552 324 € | 20% |

| De 552 324 € à 902 838 € | 30% |

| De 902 838 € à 1 805 677 € | 40% |

| Au-delà de 1 805 677 € | 45% |

Avant application du barème, les abattements suivants s’appliquent :

Abattement parent/enfant succession et donation: 100 000 €

Abattement grand-parent/petit-enfant donation : 31 865 €

Abattement grand-parent/petit-enfant succession : 1 594 €

Exemple de calcul :

Mr Corrigetonimpôt donne 120 000 € à son enfant. Ce dernier a un abattement de 100 000 € et est donc imposé sur une base de 20 000 €. Le calcul de l’impôt est le suivant :

8072 * 5% + (12 109 – 8 072) * 10% + (15 932 – 12 109) * 15% + (20 000 – 15 932) * 20%.

Soit un impôt à payer de 2 194 €.

Taux 2025 pour les successions et donations entre conjoints mariés et pacsés.

Aucun impôt ne sera à payer lors de la succession si vos avoirs sont transmis à votre époux ou partenaire de Pacs.

En revanche, un barème fiscal existe pour les donations. C’est le même que celui des héritiers en ligne directe vu précédemment. Avant application du barème, un

abattement de 80 724 € s’applique. Les époux ou partenaires de PACS peuvent se donner jusqu’à 80 724 € maximum, au-delà il faut payer de l’impôt.

Exemple de calcul :

Mr Corrigetonimpôt donne 90 000 € à sa femme.

1) Abattement : 90 000 – 80 724 € = 9 276 €.

2) Impôt : 8072 * 5% + (9 276 – 8072) * 10% = 524 €.

Sa femme devra payer 524 € au fisc. Si ça avait été lors de la succession, aucune fiscalité n’aurait été due.

Barème de transmission pour les successions et donations entre frères et sœurs.

Le barème fiscal est le même que ce soit pour les donations ou les succession quand on transmet à des frères et soeurs.

Barème 2025 sur les transmissions vers les frères et sœurs.

| Montant transmis imposable | Taux d’imposition |

| De 0 € à 24 430 € | 35% |

| Au-delà de 24 430 € | 45% |

Avant application du barème, les abattements suivants s’appliquent :

Abattement frères/sœurs succession et

donation: 15 932 €

Exemple de calcul :

Mr Corrigetonimpôt hérite de sa soeur d’une somme de 115 932 €. Il a un abattement de 15 932 € et est donc imposé sur une base de 115 932 –

15 932 = 100 000 €. Le calcul de l’impôt est le suivant :

24 430 * 35% + (100 000 – 24 430) * 45% = 42 557 €

Soit un impôt à payer de 42 557 €.

Barème de transmission pour les successions et donations aux autres membres de la famille (neveux, cousins…).

Le barème fiscal est le même que ce soit pour les donations ou les succession quand on transmet à des parents jusqu’au 4ème degré (neveu, nièce,

oncle,tante…)

Barème 2025 sur les transmissions vers la famille (4ème degré)

| Montant transmis imposable | Taux d’imposition |

| Sans limite | 55% |

Avant application du barème, les abattements suivants s’appliquent :

Abattement neveu/nièce succession et

donation: 7 967 €

Abattement autre parent : 1

594€

Barème 2025 pour les successions et donations à des tiers ou au concubin!

Pour tout autre personne, le barème suivant s’applique. Un taux à connaître puisqu’il concerne les transmissions aux membres éloignés de la famille, aux tiers mais

surtout au concubin!

Barème 2025 sur les transmissions vers le concubin/ les tiers

| Montant transmis imposable | Taux d’imposition |

| Sans limite | 60% |

Une fois encore, un abattement de 1594 € s’applique avant l’application du taux de 60%.

Ma maison a été estimée à 2380000 euros. et constituetue l’héritage de mes 3 enfants. Seront-ils imposés? l’un des 3 est en situation de handicap.

Bonjour,

Des versements mensuels dans le cadre d’une épargne sur une « Assurance Vie au nom de l’enfant mineur » sont-il redressables?

Par définition ils ne correspondent ni à des dates d’évènements ni à un don d’usage puisque l’enfant mineur est à les charge des parents.

En cas de décès des parents, ces versements peuvent-ils êtres requalifiés et intégrés dans l’abattement de donation?

Bonjour je dois hériter de ma sœur décédée. Du fait que je suis handicapée à 80 % il semblerait que j’ai droit à un abattement, pourriez vous me donner des infos sur ce sujet, et quels justificatifs dois je présenter. Merci bien

Cordialement

Oui bonjour voilà ma mère a vendu sa maison 90.000 EUR elle et partie en maison de retraite en étant fils unique je voudrais savoir combien me reviens ma part de l héritage de la maison et si je vais payer des impôts.sur la part.que je dois recevoir.et combien cordialement.

Bonjour

Nous sommes 5 enfants

Mon père est décédé en 1998 , mes parents avait établi une donation entre époux

Ma mère a profité de l’usufruit de la maison

Mon frère est décédé il y a 4 ans il a eu 3 enfants

Il y a un mois ma mère est décédée à son tour est-ce que la veuve de mon frère peut bénéficier de la part de la maison de mon frère notamment la part qu’il y eu au décès de mon père

non ce sont les enfants de votre frère qui en bénéficieront .

j’ai fait une donation à mon fils il y a 21 ans,voulant égaliser avec ses soeurs,nous avons payé les mariages des deux de la meme somme,nous voudrions mon mari et moi,j’ai 80 ans faire une donation partage de notre appartement qui est d’une valeur de 600.000 euros,nous n’avons pas de bien autres,on me parle d’abattement de 300.000 euros pour mes deux filles et pas pour mon fils,je suis énervée,nous avons voulu faire une égalité,est ce que que si je fais un écrit chez le notaire pour qu’ils soit à égalité,que veut dire un abbattement

Bonjour,

Concernant la succession entre pacsés, elle n’est exonérée que si un testament a été rédigé, non ?

Bonjour,

Oui, j »explique ici ce cas de figure : https://www.corrigetonimpot.fr/pacs-et-concubinage-attention-votre-conjoint-n-est-pas-protege-en-cas-de-deces/

Bonjour, mon mari est fils unique et n’a malheureusement plus que son papa qui approche à grands pas des 80 ans. Son père est proprétaire d’une maison en banlieue lyonnaise et d’un appartement dans le Sud de la France. Conscient de la lourde fiscalité française, il a déjà transmis de son vivant la valeur maximale exonérée pour limiter le coût de l’imposition mais étant fils unique, bien que son père ne soit pas millionnaire, en raison de son patrimioine mobilier, le taux est énorme. Nous souhaitions limiter ces frais scandaleux mais nous ne savons pas vers qui nous tourner pour avoir des conseils : un notaire,un conseiller financier, une personne du service des impôts? Seriez-vous svp en mesure de nous guider svp? Merci d’avance!

Je veux donner 50000€ à mon fils qui vit aux USA

À quel service des impôts dois-je adresser le document de donation?

Bonjour,

Je ne connais pas la convention entre les deux pays, il faut appeler le fisc ou leur demander en ligne via la messagerie.

Au décès de mes parents, je me suis aperçu que mon frère à reçu depuis de nombreuses années de l argent de mes parents et ce presque tous les mois(2000/3000€)et ils lui ont financé en grande partie l achat de sa maison, et payer une partie des travaux (en 1992,pour environ 250000€)pour un total d environ 450000€,suis je en droit de demander de les déduire de sa part ?

Merci, cordialement

Merci de vos explications. Elles sont très très claires et complètes. Donation et succession.

J’ai eu un héritage d’un ami d’enfance fait chez le notaire. Il avait 1 frère et 3 sœurs avec eu il était brouiller donc il conteste le testament je suis au tribunal tout à été fait authentiques chez le notaire si je gagne (oui) j’aurais 60’/. A donné. Mais est s q j’aurais d’autre pénalité à cause du tribunal1 1 an 1/, que cela dur toujours pas jugé car ses fragin et sœurs font traîner ?oui j’ai pris un avocat .merci

Bonjour, mon fils a fait un testament concernant sa maison… celle-ci a été estimée aux environs de 160 000 €. Quelle somme devrait-je payer aux impôts ?? Cordialement.

Bonjour,

Le barème des enfants vers les parents est le même que celui des parents vers les enfants.

Un ami a établi un testament en ma faveur. Dont pour 1 million d’euros de terre agricole louée a long terme depuis un an. Quel serait le montant des droits à payer

Bonjour,

Sans lien de parenté, ce sera 60% soit 600 000 € ici.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour mes parents ont fait donation de leurs 2 maison a leur 3 enfants ils restent usufruitier un des enfants est décédé c est leur 2 enfants qui vont hériter de leur père auront ils des frais de succession ?

Bonjour,

Si la valeur de l’usufruit dépasse 100 000 € par enfant alors oui. Mais il faudrait que la maison ait une valeur très élevée pour en arriver là.

Bonjour. Je désire donner à ma fille la nuit propriété d un appartement évalué à 200000euros avec abattement de 100000 quels frais en totalité j aurai à régler acte plus notaire avec mes remerciements

Bonjour

Ma mère de 90 ans veut faire a ses 3 filles un don de 100000 euros chacune en numéraire, qu’elles seraient les decotes possibles et combien faudrait-il payer aux impôts ?

Merci d’avance

Cordialement

Bonjour,

Elle peut faire un don manuel et l’impôt sera nul mais fiscalement c’est efficace si et seulement si le décès a lieu dans plus de 15 ans.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Mon oncle veut s’acheter une voiture et après il veut me la donner je suis sa nièce

A t’il le droit et est ce que j’aurais des frais de duccession

Bonjour,

Si la voiture n’est pas trop chère, proportionné par rapport à son patrimoine global et que c’est donné à l’occasion d’un anniversaire ou autre, cela passe sans droit.

Une premiere donation de mes Parents ma ete faite en 2018 sans atteindre les plafonds d’exonération. En 2023, mes Parents souhaitent me donner 40000 euros ce qui correspond aux plfds. Que va t on devoir payer au Notaire ? Est ce gratuit ?

Bonjour,

Si c’est inférieur au plafond, alors vous pouvez suivre mon article expliquant comment remplir le formulaire et éviter les frais de notaire.

Bonjour je voulais savoir j ai mon grand père qui es décédé et ma grand mère qui es décédé à trois ans mon a eu une donation de terrain à 40 ans mon père doit-il donné le prix du terrain à ses frère et sœur en sachant que le notaire a pas fait une donation partage. Merci de votre compréhension

Bonjour,

nous avons hérité suite au décès de notre maman, de la maison familiale. Le bien a été divisé par sept, car nous sommes sept frères et soeurs. ce partage a été fait par un notaire. le bien est chiffré à 136.0 euros qui est divisé par sept.

Ma question est la suivante : Est que nous devrons payer des impots fonciers sur 19.000 euros ?

Merci d’avance

Bonjour,

Tout dépend du reste du patrimoine et des donations passées mais il y’a un abattement de 100 000 par enfant donc si il n’y a rien eu d’autres alors les droits sont nuls au niveau fiscal.

Svp pour léguer une partie d un Bien immobilier d un montant de 200000 € à ma petite fille . .de mon vivant ,j ai 85 ans , combien devrais je payer.

Bonjour

Je souhaite savoir si l’abattement de 100 000 euros par enfant au décès du premier de ses parents, est de nouveau 100 000 euros au décès du 2eme parents.

Avec mes remerciements anticipés

Bonjour,

Oui tout à fait.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J ai un fils je lui ai déjà fait une donation en immobilier de 100 k€ en 2016

Je souhaite lui donner une Maison en gardant l usufruit valeur usufruit 40% (j ai 67 ans) valeur de la maison 400 k€ et sur laquelle il me reste un emprunt de 270 k€

Qu elle est la valeur du bien à transmettre et dois-je payer.

Merci pour votre réponse

Cordialement

bonjour

mon mari est decede en decembre nous avons aucun bien seulement notre retraite pas d argent de cote

suis je obige de faire une succesion

Quelle somme ou pourcentage sera prélevée ou retenue si je lègue, après mon décès, tous mes biens autres que assurances vie (Livret A, LDDS, PEL) à mon cousin ?

Croyez, Monsieur, Madame, à mes sentiments cordiaux.

Bonjour,

Très bon article. Merci.

J’aimerais savoir si l’abattement de 7 965€ sur l’argent laisssé à des neveux et nièces est de vigueur si je lègue de l’argent aux enfants du frère de mon époux où s’il n’est valide que pour les enfants de mes frères et soeurs à moi?

Bonjour,

Ce ne sont que pour les vôtres il me semble.

Cordialement.

bonjour

mon pere a herite de sa mere 450000euro

il veut nous donner 100000 euro a ma soeur est moi.

devons nous payer des impots sur cette somme?

merci

Bonjour,

Si c’est le premier don non, je vous conseille de suivre les conseils donnés ici pour bien tout optimiser : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Bonjour,mon cousin est décédé nous sommes 5 coheritiers 2 coté paternel et 3 coté maternel.

Je possede donc 1/4 des biens .Je voudrai garder la voiture de mon cousin estimée a 12000€ .

et 5000€ de mobilier plus 2 appartements .es ce que les 55 % sont enlevé sur la totalité ou individuellement car nous n’avons pas la meme part.Dois-je demander au 4 autres heritiers d’etablir un document renonçant au véhicule et payer la part de chacun moins ma part le tout retiré sur ma part d’heritage .

Merci par avance de vos réponses

Bonjour,

Les 55% sont bien à payer sur votre part. Par contre je pense qu’un notaire va être obligatoire ici pour bien fixer le partage s’il est inéquitable.

Cordialement.

Bonjour

Ma belle-mère, veuve de 84 ans, rentre en Ehpad.

Un patrimoine financier arrondi à 300.000€ / 3 descendants.

Peut-elle transmettre par testament olographe 150.000€ strictement réparti entre ses 3 héritiers en vue d’échapper au 746 CGi et devoir payer 3750€ à ce titre précis ?

Bonjour mon beau père , marié avec maman depuis 40 ans et veuf depuis deux ans veux me légué son bien a sa mort, comment je serais considérée par rapport au pourcentage que l’état me ponctionnera sur le dit leg

Bonjour,

Comme une inconnue malheureusement soit 60% de fiscalité.

Bonjour et merci pour vos conseils,

je souhaiterai savoir si j’achète un bien 350000 € et que je revends 400000 € quelques mois plus tard comment se calcule la plus value de 50000 € ?

On me dit que je doit déclarer sur ma déclaration d’ impôt ces 50 000 € mais qu’en plus il y a un prélèvement de 36% de ce montant que l’état prélève au moment de la vente, est ce vraiment ça ?

Bonjour,

Vous avez l’article sur le calcul de la plus-value imposable ici : https://www.corrigetonimpot.fr/plus-values-immobiliere-calcul-impot/

Sinon vous avez aussi un simulateur excel gratuit dans la rubrique immobilier.

bonjour, j’ai cru comprendre que si mon dernier parent décédé et qu’en tant que fils unique je souhaitais revenir vivre dans la maison familiale, il n’y avait aucun frais de succession, est ce bien le cas ?

Si vous pouvez m’éclairer, merci

Bonjour,

La transmission de la maison sera fiscalisée si le montant transmis dépasse 100 000 €.

Mes enfants ont touché des droit de successions de leur père mais vole me les redonner est-ce possible et y a t il des frais à prévoir

Bonjour,

Il faut voir avec le notaire car tout dépend de ce qu’ils veulent redonner et du montant.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Ma femme a fait ,de son vivant, donation d’un appartement à notre fils tout en conservant l’usufruit de celui-ci.

En accord avec mon fils, suite au décès de ma femme, je désire devenir usufruitier de ce bien à titre gratuit. J’ai 81 ans.

Valeur du bien: 350.000 euros

Valeur de l’usufruit de 81 ans à 91 ans est de 20% de la valeur du bien. 350.000 x 20%= 70.000 euros.

compte tenu de l’abattement .fiscal de 100.00 euros Quels sont les frais à prévoir pour cette opération?

Veuillez agréer l’expression de ma considération.

BOnjour,

Difficile de vous dire ici car ce sont les frais du notaire et les frais de mutation, seul le notaire pour chiffrer le tout.

Bonjour,

Ma maman est décédée en 1997. Mon papa ayant l’usufruit nous n’avons donc pas hésitez de maman. Si papa venait à décéder, quel serait le taux d’abattement par enfant ? 100 000€ ou 200 000€.

Merci de votre réponse

BOnjour,

C’est 100 000 € par enfant.

Ma petite cousine m a fait une donnation de 3o 000e en 2020 ,à t elle le droit de me refaire une donnation de 15000e en 2022

Bonjour,

Elle peut donner autant qu’elle veut (sauf si elle a des enfants ou un mari auquel cas il y’a une limite). En revanche au-delà de l’abattement il faudra payer la fiscalité expliqué dans l’article.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, nous avons 2 filles. Nous souhaitons anticiper notre succession en leur donnant une maison de 300000 €. Nous souhaitons également leur donner une somme d ‘argent de 100000 à chacune. Comment faire pour payer le moins de droit possible ??? donner l’argent avant la maison ? …..

Merci

Bonjour,

Il faudrait optimiser les dons entre le don manuel et le don de sommes d’argent voir envisager un démembrement. Vous pouvez lire les articles de la rubrique succession sur ces sujets afin d’y voir plus clair puis il faudra de toute manière voir un notaire.

Bonjour,

Dans le cadre des droits de donation, j’ai appris qu’il existait un abattement de 100 000€ par enfant tous les 15 ans.

Si je donne à mon enfant 100 000€ et que je décède avant le délai de 15 ans, aura-t-il l’abattement dans le cadre des droits de succession ?

Merci

Bonjour,

NOn il ne l’aura pas à la succession. J’explique justement ici l’intérêt fiscal de faire un autre don pour éviter ce soucis : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

mon fils independant micro entrepreneur n’a rien gagné pendant deux ans,n’a pas perçu RSA ou quelques aides que ce soit de l’etat a fait que je lui ai financé son loyer (duquel j’etais caution solidaire)et ses charges fixes + courses et essence cette somme sera telle deduite de son droit à un abattement de 100000 euros si je decede merci existe til des voix de recours?

Bonjour,

Difficile à dire. PEut-être que si le fisc se penche sur votre dossier, il jugera qu’il faut la déduire. Mais ça peut tout aussi bien passer à la trappe sans que personne ne vienne calculer quoi que ce soit.

Cordialement.

merci monsieur car je pense que ma modeste succession ne compensera pas un avenir professionnel encore incertain il a 44 ans et je m’inquiète,comme ma santé m’inquiète aussi ,merci de votre sollicitude

Bonjour je suis veuve sans enfant je possède une maison ,une valeur estimé de 350000 euros je voudrais par testament laisser à mon neveu la totalité de mes biens

Combien devra-t – il payer de frais de succession

Bonjour,

Il aura un abattement de 7967 % et paiera 55% sur le reste. Soit une fiscalité de 188 000 € environ. Je vous conseille vivement d’anticiper et de prendre rdv avec un notaire ou de solliciter une formation pour voir si une solution est possible https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Pouvez-vous me dire qu’elle sont les droits de succession à payer pour un appartement de 1400000 € et des assurances vie pour 2500000 € de mère à fils

Bonjour,

Vous avez un simulateur Excel dans la rubrique « succession » pour avoir le montant exact. MAis là ce sera énorme, je vous conseille vivement d’envisager une étude avec moi ou un notaire. Cela coutera surement assez chère mais ça évitera des droits énormes.

bonjour

Lorsqu’il y a donation entre époux et que l’un des deux décède :exemple le mari décède ,il n’y a donc pas d’héritage pour les enfants n’y d’abattement parent/enfants. Lorsque sa femme décèdera et que les enfants hériterons ,est ce que l’abattement sera de 100000€ pour la mère et 100000€ pour le père ??

Bonjour,

Si le père ne profite pas des abattements à son décès, alors il n’existeront plus au décès de la mère. La stratégie de tout donner au conjoint (possible uniquement en communauté universelle) est donc rarement une bonne idée au niveau fiscal.

Cordialement.

Bonjour,

Je possède une maison d’une valeur estimée a 380000 Euros. j’ai une fille unique d’un premier mariage. Je suis aujourd’hui divorcé et seul. Combien coutera l’héritage de cette maison à ma fille si je ne fais rien ( je pense à la nue-propriété !! ) D’avance merci

Bonjour,

Si vous ne faites rien, effectivement il faudra payer environ 280k*20%. Vous avez un article sur la NP pour diminuer l’impôt dans la rubrique succession; l’impot dépend alors de votre âge.

maison vendu 200 000€ net vendeur par ma maman veuve

elle veux faire une donation de 25000€ a chacun des 4 enfants

quelle seront les frais de succession pour madame

quelle seront les frais pour chacun des 4 enfants issue d’ une meme union

merci

Bonjour,

Si ce sont ses enfants et qu’elle n’a jamais fait de dons, alors l’impôt sera nul car ils ont chacun un abattement de 100000 €.

bonsoir

mais si dans le cas cité la maman a plus de 80 ans ? conséquences sur la fiscalité des enfants svp ?

merci

Bonjour

Comment peut on encore écrire qu’il est impossible de déshériter ses enfants ! On oublie toujours un mot très important qui est « totalement ».

Voici la recette : d’abord le viager puis la communauté universelle, ensuite les assurances vie et bien entendu la désignation d’un légataire universel sans oublier les retraits en espèce. Au final il reste la portion très congrue « la réserve »!

Oui il est possible de déshériter « presque totalement ses enfants »

Cordialement

Bonjour ,

Nous étions 3 enfants . Mon frère est décédé . Ma mère avait une maison que nous avons vendu ma sœur et moi pour subvenir aux besoins de la maison de retraite . Elle vient de décédée , et l’argent de la vente de la maison à été mise sur une assurance vie ou les bénéficiaires sont : ma sœur et moi .

Nous sommes passées devant le notaire avec les enfants de mon frère qui ont signés la succession .

Peuvent ils réclamer une part de l’assurance vie .

Merci pour votre réponse .

Bonjour,

Oui effectivement ils peuvent représenter leur frère et ils sont donc réservataire à hauteur de 1/4 de la succession. S’ils ne reçoivent rien ou peu, ils peuvent essayer de faire une action disant que l’assurance-vie est disproportionné par rapport à la succession.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Nous sommes trois petits enfants majeur en forme dont la grand mère non mariée est décédé. Nous habitions chez elle ( depuis moins de 5 ans) au moment du decès et aimerions savoir combien la succession vat couter pour un appartement de 280000 euros. Celle ci avait une seule fille (notre mère) divorcé et décédé elle aussi il y a deux ans.

Bonjour,

S’il elle n’avais pas d’enfants, vous subissez le barème que je donne dans l’article pour les petits enfants. Donc un abattement de 1594€ chacun puis une imposition selon le barème des descendants. Soit une fiscalité très élevée qui sera de l’ordre de 55 000 €.

Cordialement.

Bonjour votre réponse est fausse.

Dans ce cas les petits enfants viennent fiscalement par représentation de leur mère et vont se partager l’abattement de 100.000 euros en 3..

La représentation est possible si et seulement si elle est nécessaire pour respecter une équité avec un autre descendant non? Sinon personne n’hériterait jamais en tant que petit-enfant car on ferait une représentation systématique dans un pur but d’optimisation fiscale.

La représentation civile sert à rétablir l’égalité entre les souches. Mais une fois n’est pas coutume le fiscal est plus tolérant que le civil sur ce point la représentation fiscale est admise même s’il n’y a qu’une seule souche. Cf bofip. Répondre certaine à 100%

NOUS SOMME DEUX ENFANTS MA FILLE VEUT ACHETER LA MAISON DE SON GRAND PERE 78000 EUROS QUE VAS ELLPAYER C COMME FRAIS DE SUCCESSION

Bonjour,

Si elle lui achète, il n’y a pas de frais de succession.

le fils d’une amie devrait normalement heriter de son pere d’une petite maison de 19000 euros ,mais cette maison est occupée par la derniere epouse du defunt qui en a l’usufrruit ! a til le droit de demander sa part de la succession,,? d’autant que la veuve la loue pendant l’eté,y a réalisé des travaux d’amelioration! que peut il faire? merci de votre aide

Bonjour,

Si elle a l’usufruit, elle peut l’habiter ou le louer. En tant que nu-propriétaire il doit attendre son décès pour récupérer le bien.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bénéficiaire d’une assurance vie de 1000€ sans lien de parenté apres 1594 € dous je recevoir quelque chose ?

Bonjour,

La fiscalité de l’assurance-vie est différente, je le mentionne ici : https://www.corrigetonimpot.fr/fiscalite-assurance-vie-transmission-impot-simple-beneficiaire/

Cordialement.

Bonsoir,ma cousine de plus de 88 ans est décédée depuis 2 mois .elle était célibataire,non marié, sans enfants,ses parents décédés, n a jamais eu de frères ni sœurs ,ni neveux ni nièces.son cousin germain qui était mon père est décédé .

Elle a fait un testament pour moi seul qu elle a déposé chez un notaire pour me léguer universel ses biens(petit appartement et compte bancaires).j ai toujours été très proche jusqu a son dernier souffle auprès d elle quitte a faire 3 fois par semaine plus de 400 kms .mon degré de parenté malgré qu elle n ai jamais eu de frère et sœurs donc aucun neveu ni niece est il du 5ème degré ?d autre part,il apparaît que suite a l election présidentielle,l abattement de 1594€ passerait a 100000 euros.je suis en invalidité et il apparaît aussi qu un abattement peut-être fait d un montant de 159000 euros mais peut-être que pour les handicapes alors que pour moi ,je suis invalide categorie 2,je suis incapable de travailler malheureusement?je ne sais pas comment l expliquer prochainement a mon notaire.

Je n ai toujours pas signé l acte de notoriété car j espere qu avant cet été, il y ai une modification car cela serait vraiment injuste m imposer à 60 pour cent alors que ma cousine a toujours été dans les dons pour de nombreuses associations,a toujours payé ses impôts ,a fait des économies toute sa vie presque sans se chauffer chez elle,et au vu de sa profession à toujours été au service des personnes en difficulté..Pouvez vous m aider sur toutes ses questions .merci encore

Bonsoir

Ma grand-mère est décédée elle avait deux enfants décédés également nous sommes donc 12 petits enfants qu’elle est la part en pourcentage à calculer sur la succession ? Sur les papiers du notaire nous avons une ligne ircantec mémoires ça veut dire ? Et la même chose pour solde de frais assurance maladie merci de votre réponse

Bonjour,

Si touts les enfants de la grand-mère sont décédés alors les petits-enfants ont 1/12 chacun. Sinon c’est à parts égales entre les enfants et les petits-enfants représentent leur parent décédé pour avoir leur part.

A voir avec le notaire pour la mention, seul lui pourra vous dire.

Cordialement.

bonjour

en 2006 j’ai épousé en 2ème union melle X sans enfants

auparavant j’avais une maison d’une valeur de 350 000€ en banlieue parisienne . De mon 1er mariage j’ai eu 4 enfants majeurs.

melle X avait un appartement de 2 pièces à Paris d’une valeur de 280 000€

nous nous sommes mariés sous le régime de la communauté réduite aux acquets.

Avec l’apport de ces 2 biens nous avons acheté un appartement de 73 m2 d’une valeur de 550 000€

valeur estimé en 2022 900 000€ que nous occupons encore aujourd’hui

Devant notaire nous avons rédigé en commun un testament qui stipule :

1) en cas de mon décès je laisse la jouissance de cet appartement jusqu’à son décès et donc bloque la part de ce qui me revient et dont doivent hériter mes 4 enfants.

2) en compensation de cette jouissance locative de la 1/2 part qui me revient, mon épouse n’ayant pas d’enfant, à son décès et s’il survient avant le mien, elle me lègue sa 1/2 part (sur laquelle sera appliqué les droits de succession (55% ???) … est-ce bien celà ?

Aujourd’hui mon épouse semble remettre en cause ce testament brièvement ainsi rédigé avec ces 2 clauses relaté ici..

y-a-t-il une solution alternative plus judicieuse et peut-être mieux équilibrée pour satisfaire époux/épouse ?

Est-il conforme avec la loi et les frais de successions ?

D’avance je vous remercie de vos conseils et éventuellement propositions

BdV

Bonjour,

Si votre épouse vous lègue sa part à son décès, les droits de succession sont nuls car vous êtes mariés. Pour une solution plus équilibrée je ne peux pas vous dire car tout dépend des objectifs de chacun. Veut-elle léguer à quelqu’un d’autre, à vos enfants etc…? Vous n’avez pas non plus pensé à ce qu’il adviendra une fois les deux décès car il y’aura une indivision sur le bien entre vos enfants et la personne à laquelle votre épouse va léguer sa moitié etc… bref ça mérite une étude avec le notaire ou moi-mêem (rubrique à propos pour une formation par téléphone).

Cordialement.

bonsoir j’ai hérité d’une assurance vie d’un grand cousin je suis 5è degrés quel est le taux de fiscalité svp merci

Bonjour,

La fiscalité de l’assurance-vie est différente, je l’explique ici : https://www.corrigetonimpot.fr/fiscalite-assurance-vie-transmission-impot-simple-beneficiaire/

Cordialement.

Je suis veuve et propriétaire de ma maison(bien de ma famille). Je voudrais donner de mon vivant l’usufruit de cette maison à mon fils pour sa vie et la nue propriété à ses deux garçons. Quels seraient les abattements appliqués dans ce cas. Merci de votre aide.

Bonjour,

Pour votre fils, c’est 100 000 €. Pour les petits-enfants, c’est 31 865 € par petit-enfant.

Cordialement.

Bonjour

je suis handicapée à 80%, et je suis propriétaire d’ une maison sur un terrain de 2800 mètres carre, je désirerais donner 300 mètres carré à mon frère sachant qu’ après le décès de ma mère qui s’ occupe de moi, c’ est mon frère qui prendra le relais ,pourriez- vous me dire si je vais être taxée ainsi que mon frère.

Cordialement

Bonjour,

Tout dépend de la valeur de la maison mais il y’a surement un impôt car l’abattement entre frère et sœur est faible. Il y’a une exception sous conditions mais à laquelle vous auriez peut-être droit, l’idéal est de voir avec le notaire qui saura mieux que moi si vous y répondez ou pas.

Cordialement.

Bonjour

Mon père va me donner 2 terrains un constructible estimé à 25000€ et un qui normalement deviendra constructible dans les années à venir estimé à 20000€ je souhaite les donner directement à mes 2 enfants

La solution la plus intéressante au niveau fiscal est de faire une donation directe grand parent enfant ou grand parent petits enfants?

Avec mes remerciements

Bonjour,

J’explique les optimisations des grands parents aux petits enfants ici : https://www.corrigetonimpot.fr/dons-donations-grands-parents-aux-petits-enfants/

A priori il serait bien qu’il donne un des deux directement au petit-fils et l’autre à vous pour que vous puissiez ensuite le donner à votre enfant. On optimise comme ça les abattements.

Cordialement.

Bonjour,

Je suis très proche de mes arrières grand-parents, mon arrière grand-mère qui est encore en vie, souhaiterait me léguer une assurance vie d’environ 10.000€ ainsi qu’une part de son appartement qui une fois vendue me fera aux alentours des 30.000€ (les autres parts sont dites réserverataires pour ces enfants bien évidemment). Selon mon statut plutôt éloigné (arrière petit-fils) , je risque de payer combien en frais de succession ? Me conseillez-vous une solution pour payer moins ?

Merci d’avance.

Bonjour,

L’assurance-vie parait être ici une bonne solution. J’explique la fiscalité ici : https://www.corrigetonimpot.fr/fiscalite-assurance-vie-transmission-impot-simple-beneficiaire/ Mais dans tous les cas cela parait bien adapté à la situation.

Pour l’appartement, il faut faire une étude ou voir un notaire. Je ne peux répondre comme ça; il faut étudier le détail.

Bonne journée.

Bonjour c’est pour un renseignement je voudrais faire une succession à ma fille la maison vaut 350000 combien je peu lui donner comme part nous avons mon mari et moi même 69ans combien nous coûterait les impôts et les frais de succession

Merci

Bonjour,

Vous avez plusieurs articles sur la transmission de la maison dans la rubrique « succession ». Vous ne pouvez donner que 100 000 € chacun; au-delà la fiscalité est de l’ordre de 20% environ.

Cordialement.

Mariés sous le régime de la communauté universelle

Mon époux 80ans et 3mois

Moi 75

Pouvons nous faire une donation de 30 000€ à nos enfants sans payer de droit puisque je n’atteint pas les 80ans

Bonjour,

Oui tout à fait, vous avez un article sur tous les dons possibles dans la rubrique succession.

Cordialement.

une amie a perdu son conjoint il y a 3 ans il lui a leguer de l argent devant un notaire et la les impots lui demande 60 pour cent de la somme elle na pa de gros revenue que doit elle faire

Bonjour,

Il n’y a malheureusement pas de solution, si la succession n’a pas été prévue correctement le taux est alors de 60%.

Cordialement.

Bonjour,

Mon père est décédé depuis 2017 et ma grand mère maternelle vient de décédée.

Elle laisse sur son compte bancaire 40 000e et une assurance vie de 10 000e, il n y a pas de patrimoine immobilier.

Ils sont 6 enfants.

Pouvez-vous me dire si je vais devoir payer des impôts sur cer heritage et combien si cela est positif, je suis fils unique.

Merci.

Bonjour,

S’il reste des frères et sœurs de votre père, vous allez héritez mais en le représentant et vous aurez alors son abattement de 100 000 € soit un impôt nul.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je viens vous soumettre un cas peu fréquent.

Mon grand-père paternel (veuf) a épousé en secondes noces ma grand-mère maternelle (veuve).

Ils avaient chacun un enfant :

Mon grand-père : un fils (mon père)

Ma grand-mère : une fille (ma mère)

De leur mariage sont nés deux enfants : une fille et un fils.

Lesquels sont les (demi) -frère et (demi) -sœur à mes parents.

Mes grands-parents sont morts.

Leur fille (veuve – ma tante) est toujours en vie.

Le fils (mon oncle – veuf) vient de décéder.

Il n’avait pas d’enfants.

Mes parents sont décédés.

Ma tante hérite d’une part,

En temps que neveu, j’hérite de la part de mon père mais également de celle de ma mère.

En ce qui concerne les droits de succession, pouvez-vous nous préciser, quels seront les abattements dont nous pourrons bénéficier ?

Merci

Bonjour,

Je n’ai pas le temps de tout intégrer. Mais si vous héritez en tant que neveux, vous aurez l’abattement décrit dans l’article. Par contre si vous représenter l’un de vos parents, vous aurez alors son abattement et son barème par rapport à la situation qu’il avait avec le défunt.

Cordialement.

Merci pour votre réponse.

Si j’ai bien compris ; comme j’ai droit à la part de mon père et celle de ma mère, soit 2 parts, je bénéficie également de 2 abattements.

Cordialement

Bonjour,

Comme j’ai droit à la part de mon père et celle de ma mère, soit 2 parts, je bénéficie également donc de 2 abattements ?

En cas d’erreur concernant l’abattement, le notaire peut-il faire une déclaration rectificative et dans quel délai.

Merci

Cordialement

Bonjour,

Je ne vois pas trop car c’est le fisc qui calcule l’impôt sur la succession et gère les abattements de 100 000 € donc il n’y a pas d’erreur à corriger. Si vous avez fait une erreur de déclaration, il faut envoyer un recommandé en demandant la correction avec des pièces justificatives.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Vivants en union libre,nous sommes en instance de séparation. Je souhaite donner 30000€ à mon conjoint. Pour le travaille qu’il a effectué dans ma maison.D’après ce que j’ai compris les impôts prendraient 60% de la somme ce qui est énorme . Comment peut on faire pour ne pas qu’il perde d’argent.

Bonjour,

La seule solution que je vois serait de se pacser, de faire le don quelques mois après puis de se dépacser. A défaut la fiscalité sera à payer.

Cordialement.

Bonjour,

Je viens de perdre mon père ; nous avons jusqu’en juillet pour liquider la succession (6 mois).

Je viens d’entendre que Mme Pécresse souhaite relever le plafond d’exonération de droits de 100 000 à 200 000 €.

Existe-t’il une solution pour prolonger le délai de clôture du dossier afin de pouvoir bénéficier des nouvelles mesures ? Dans ce cas, je ne serai pas imposable !

Bonjour.

Je n’ai pas connaissance d’une stratégie potentielle à ce niveau bien que ce soit une excellente idée. Peut-être qu’un notaire pourrait vous en dire plus.

Cordialement.

je suis veuve . ma maison vaut 300 000€ et quand je décèderai: . mes 2 enfants auront 100 000€ X 2. =200 00€ d’abattement ).mais devront payer 20% de frais de succession .. ce n’est pas juste .. je me suis privée pour avoir cette maison ..

mon amie qui est veuve, a vendu sa maison 210000 euros ,qu elle .la maison a été construite il y a 40 ans . qu elle est la part qui lui revient et la part qui revient à ses 4 enfants.

Si elle veut récupérer sa part va t elle payer une plus value .

Si ses enfants veulent récupérer l argent de leur part seront ils imposable ou auront ils des frais à payer?

Bonjour,

Je ne peux pas vous répondre car tout dépend de plusieurs critères : régime de mariage, nature des sommes utilisées pour acheter la maison, y’a t’il eu une donation ou non par le passé etc… Le notaire qui gère la vente à ces infos et doit pouvoir lui dire. Si la maison était la résidence principale, il n’y a pas de plus-value; idem si elle est détenue depuis plus de 30 ans.

Cordialement.

Bonjour

Ma fille n a pas de Pere

Elle est fille unique

Quel est le montant maximal exonéré puis je lui faire en donation ?

Merci

Bonjour,

Il y’a deux types de dons possibles, je l’explique ici : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Bonjour,

ma mère à hérité de ses parents 1/11 d’une propriété elle a acheté les 10/11 à ses frères et soeurs elle est marié sous le régime de la communauté, mon père est-il propriétaire de moitié des 10/11 .

Merci de vôtre réponse.

Bonjour,

Cela dépend de l’argent qu’a utilisé votre mère pour acheter les 10/11. Si c’est de l’argent propre (reçu d’une succession etc….) c’est à elle; si c’est de l’argent commun (travail etc…) c’est au couple. Normalement le notaire apporte un conseil à ce niveau et fait un document pour justifier sur un tel cas.

Cordialement.

Bonjour,

Mon mari vient de décéder, nous étions mariés sous contrat depuis 4 ans mon mari possédait sa maison, après notre mariage nous avons fait un testament olographe déposé chez le notaire dans lequel nous nous légions l’un l’autre tous nos biens. Combien vais-je payer de droits de succession . Merci de m’éclairer, bonne journée

Bonjour,

Si vous étiez mariés, il n’y aura pas d’impôt. Il peut y avoir des frais pour le notaire ou l’état sur les changements de propriété des biens immobiliers; seul le notaire pourra vous donner le montant.

Cordialement.

Bonjour,

Je serais reconnaissante que vous m’apportiez votre éclairage sur « la donation a mes petites filles mineures ( 10 et 14 ans) » dans le contexte familial suivant: moi la grand mère bientôt 80 ans . La maman solo a déjà bénéficié il y a 10 ans de la donation maximum . Pour elle, la prochaine donation doit attendre encore 5 ans….

je veux donner avant mes 80 ans 50 000€ a chacune de mes petites filles sous forme suivante:

Don avec abattement 30865 € complément de don 19135€ Combien devrai je payer pour les deux fois 19135€ de dépassement ? Les petites filles mineures sont elles dans ce cas considérées par rapport aux calcul des impots comme integrées à la cellule familiale, ou au contraire par rapport aux donations sont elles considérées comme des citoyennes autonomes ? et que se passe t il, si ces sommes « bien placées » rapportent quelque chose. Est ce a la maman de déclarer le revenu de ses filles sur ses impots ?

D’avance merci

Bonjour,

Vous avez un simulateur des droits de succession sur le site dans la rubrique « succession ». Le barème pour les grands-parents est le même que celui des parents. Vous pouvez aussi comptez 20% en calcul rapide de la somme donnée qui dépasse les abattements (ce sera un peu moins).

Pour les revenus procurés par les placements, tout dépend du support sur lequel sont investis les sommes.

Cordialement.

Bonjour Mr DIRINGER

J’ai 1 frère et 4 soeurs, nous sommes donc 6 enfants. Mon père est décédé il y a plus de 40 ans. Ma mère est décédé l’année dernière et sa succession est en cours. Je suis sa légataire Universelle d’après son testament ollographe qu’elle a déposé chez un notaire. Son actif composé uniquement de comptes bancaires est d’environ 150 000 euros.

Combien devrais-je toucher ? Combien mes frère et soeurs vont-ils toucher environ?

Bonjour,

Il va falloir prendre un notaire car il est impossible de déshériter ses enfants. Le testament peut-être contesté, d’autant plus si est écrit à la main. Reste à voir si tout sera divisé en 6 ou si vous aurez le maximum possible (sachant que 3/4 de la succession doit être partagé en 6).

Cordialement.

Bonjour,

mes parents étaient sous le régime de la communauté universelle, mon père est désormais décédé, donc ma maman a hérité de tout le patrimoine : à savoir une assurance vie de 100000€ et une maison de 220000€. Je voudrai savoir quel pourcentage, je vais payer, pour les droits de succession.

Merci à vous.

Bonjour,

Vous paierez environ 20% de la somme reçue après un abattement de 100 000 € soit 220 000 * 20% à vue d’œil. Il serait utile de préparer la succession pour éviter un tel impôt en sollicitant un notaire ou moi-même via la rubrique « à propos ». Même s’il y’a plusieurs centaines d’euros d’honoraires, le gain a la clé est souvent énorme.

Cordialement.

Bonjour

je suis propriètaire d’une maison qui nes pas encore terminer nous construisons petit a petit

mon conjoint et moi pacsé souhaitons faire une donation du bien a nos 4 enfants

nous avons 35 et 41 ans

es possible ?

est combien plus ou moins nous coutera les frais auprès d’un notaire .

Bonjour,

Vous pouvez le faire mais c’est fortement déconseillé sauf à ce que vous ayez un énorme patrimoine à côté. Il est en effet un peu tôt pour envisager une telle donation. Le mieux est de solliciter un notaire et de discuter du montage avec lui.

Cordialement.

ma nièce a reçu de mes parents 220 000 pour un achat d’appartement; est ce légal ?

Bonjour,

Sur un tel montant, il faut faire une déclaration et il y’a de l’impôt à payer. A défaut, il faut faire un dossier de prêt stipulant quand et à quel taux la nièce va rembourser.

Cordialement.

Bonjour mon père mon frère et moi allons hérité de 5800 euros du deuxième marie de ma grand-mère à diviser par 3 donc pas de lien directe avec lui doiton payé des impôts et combien

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour ,

Ma mère paye les impôts , charges et factures de la maison de ses parents depuis leur décès , il y 8 ans . Elle a des frères et sœurs , mais y a t-il possibilité que la maison lui revienne ?

Bonjour,

Si les parents n’ont rien fait, la maison est partagée à parts égales entre les enfants.

Cordialement.

bonjour,

ma question est: mon épouse va recevoir une donation de 57000 EUR de la part de sa maman

combien aurais je a payer en impôt sur cette somme?

merci pour votre retour.

BOnjour,

S’il n’y a jamais eu de don, il n’y a pas d’impôt. Attention à le déclarer avec la bonne option comme je l’explique ici : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

je viens d’heriter d’une tante et suis handicapée depuis un accident .

Je voulais savoir si ma part – les abattements mon solde fiscal est nul,

1/puis-je transmettre aux autres héritiers le restant de mon capital abattement aux autres héritiers?(hors celui de nièce?)

2/si j’hérite d’une autre personne est-ce que capital abattement de personne handicapée est renouvelé ,plus simplement les compteurs sont remis à zéro, ou bien mon capital restant dû de mon 1er héritage doit être pris en considération .

Par exemple: j’ai utilisé que 59.000€ sur les 159000 lors du 1 er héritage il me restera pour le 2 nd héritage qu’un abattement de 100.000€? ou de 159000€.

Je vous remercie par avance de vos réponses

belle soirée et prenez soin de vous

Béatrice

Bonjour,

Il est impossible de « prêter » un abattement malheureusement. Et ceux-ci sont vraiment spécifiques entre la personne qui transmet et celle qui reçoit. Pour chaque personne, vous avez un abattement différent à chaque fois.

Cordialement.

Bonjour,

Suite au décès de mon père, c’est ma mère qui a avancé les frais de successions réglés aux impots via le notaire.

Elle compte me faire un don manuel prochainement et en regardant le cerfa qui demande d’indiquer les donations précédentes, nous nous sommes posées la question si l’avance des frais de succession de sa part doit y figurer. Doit on le mentionner aux impôts avant le 2nd décès d’une autre façon éventuellement?

Pourriez-vous m’éclairer sur ce sujet??

Merci bcp par avance!

Bonjour M. DIRINGER,

Suite au décès de maman, papa et moi préparons la succession.

Mes parents étaient mariés sous le régime de la communauté de biens et avec donation entre vifs pour leur maison.

l’actif bancaire (cptes maman, papa + cpte joint) s’élève à 201 074 € auquel s’ajoute la valeur de la maison 210 000€ soit un actif brut de 411 074 € et un net de 214 314 €

1) si nous optons pour la succession de la part de Maman 1/4 PP + 3/4 usufruit avec donation de la maison 5/8 en NP dans la foulée, le montant à payer succession/donation est de 13 280 €. Il y a 5% de droit de mutation dans le calcul de la donation mais si j’ai bien compris vos articles ils sont gratuits ?

Au décès de Papa qui a 82 ans, il ne resterait que le solde des comptes bancaires dans la succession. imposés à 20% entre 15 932 et 562 324 € ?

Mes parents ont également une assurance vie de 30 000 chacun mais souscrite le 16/09/2013 mais ils avaient 75 ans à cette date.

2) si nous optons pour la succession 1/2 papa en PP et 1/2 moi en PP + donation (calcul succession/donation 14 122 €), la notaire me dit que c’est l’option fiscale la moins onéreuse. Est-ce-que c’est parce que la moitié des comptes de maman et la moitié de leur compte joint me reviendrait directement et qu’il n’y aurait plus que la succession des comptes de Papa à payer ensuite ?

Par contre, la notaire me déconseille cette option car dans la pratique et surtout au niveau sécurité pour papa, c’est plus dangereux.

Je précise que je suis fille unique et que j’ai un fils de 27 ans célibataire.

Je ne sais plus quoi faire. Je garde seulement en mémoire ce que me disait Maman « si on fait des sacrifices c’est pour vous, fais en sorte d’en donner le moins possible à l’Etat ». Mes parents croyaient qu’en ayant procuration sur leurs comptes, je pouvais tout transférer sur les miens. Je ne suis pas arrivée à leur faire comprendre que ce ne serait pas comme ça que ça se passerait.

Voilà, M. Diringer, je dois envoyer l’attestation dévolutive aux banques avec l’option choisie.

Est-ce-que vous pouvez me conseiller ?

Cordialement

Martine

Bonjour,

Tout d’abord pour ces informations claires car ce n’est pas le cas partout :).

Petite question pratique : est ce qu’une personne de plus de 80 ans peut faire un don manuel à ses arrières petits enfants si ces derniers sont mineurs. Si oui et si j’ai bien compris, il pourrait donner un peu plus de 5000 euros à chaque arriére petit enfant sans payer d’impôts ?

Merci pour votre éclairage.

Cordialement

Guillaume Roche

Bonjour,

Je vous invite à lire cet article qui explique tout ce qui est possible pour votre cas : https://www.corrigetonimpot.fr/dons-donations-grands-parents-aux-petits-enfants/

Cordialement.

bj nous sommes proprietaire de notre maison nous avons une fille unique nous avons une donation entre epoux au dernier vivant tout tenant si l’un de nous deux decede est ce que le conjoint survivant payera des frais de succession la maison est estimee a 180000 ers quand ma fille heritera combien payera t’elle de frais de succession

Bonjour,

Je ne peux pas répondre car avec la donation au dernier vivant, le conjoint survivant aura 3 possibilités et le calcul change selon son choix : https://www.corrigetonimpot.fr/tout-sur-la-donation-au-dernier-vivant-avantages-cout-pacs-mariage-succession/

Cordialement.

Bonjour.

Mon père veut nous faire une donation de terrain à moi et à mes 2 frères.. malheureusement 1 de mes frères nest pas dans la capacité pour linstant de payer les frais de notaire..ma questions est est ce que mon père peut donner à moi et mon frère pour linstant et au dernier frère ( celui qui nest pas en capacité de payer ) plus tard, quand il aura les moyens de payer ses frais de notaires.

Merci davance pour votre réponse.

Bonjour,

Je le déconseille fortement; cela posera d’énormes problèmes s’il y’a décès entre temps. Je doute que le notaire valide un tel projet. J’ai expliqué ici ce genre de problématique et la nécessite de faire un don partage sur de tels projets : https://www.corrigetonimpot.fr/donation-partage/ Il y’a toujours la possibilité que votre père paie les frais de donation et que le notaire les rapporte ensuite à la succession.

Cordialement.

Bonjour

Mon épouse est invalide a 80% et plus cela changera t il le montant imposable qu’elle devra payer avant de toucher l’assurance vie de son oncle 57 451,726 euro

Bonjour ma mère à ouvert une assurance vie avant 70 ans svp quelle fiscalité a son décès pour les héritiers

si elle ouvre une assurance vie aprés 80 ans fiscalité pour les héritiers un grand merci

Bonjour,

J’ai tout détaillé ici : https://www.corrigetonimpot.fr/fiscalite-assurance-vie-transmission-impot-simple-beneficiaire/

Cordialement.

bonjour

en effet je voudrais faire une donation à mes DEUX enfants en gardant l’usufruit de ma maison estimée 300 000 €

Je ne leur ai jamais consenti de dons auparavant. Je n’arrive pas à trouver le montant des droits de succession que j’aurais à régler.

Bonjour,

Il me faudrait votre âge pour vous répondre! Cordialement.

Bonjour!

Mon pere (vivant de 66ans) souhaite donner 70 000 euros a ses 3 enfants (moi + frere + soeur tous majeurs).

J’ai vu que jusqu’a 100 000e il n’a pas d’abattements à payer.

mais qu’en est il de la personne qui reçoit ces 70 000? devra t’on payer des droits? declarer? sera t on imposé dessus? merci de votre aide TRES précieuse!!

Bonjour,

J’ai expliqué en détail les stratégies et la déclaration à faire ici : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Attention à bien choisir la bonne forme de don et lisez aussi mon article sur le nouvel abattement de 100K après celui-ci.

Cordialement.

Bonjour, mon père nous a laissé à mon frère et moi un bien de 300000e en nu-propriété, ma belle mère (mariée avec mon père) étant usufruitière depuis 7 ans qu’il est décédé (ayant 70ans à ce jour).

Si celle-ci veut vendre, elle aurait 40% du bien soit 120000e.

Si celle-ci renonce à son usufruit sachant que mon père tenait à ce que ses enfants aient l’integralité du patrimoine, quel serait l’impôt à payer pour mon frère et moi svp?

Merci pour votre réponse.

Bonjour,

L’impôt serait de 60% de la valeur qu’elle vous donne si elle n’a aucun lien avec vous. Il vaut clairement mieux attendre le décès afin que vous receviez cet usufruit gratuitement. A vérifier avec le notaire, peut-être que la convention de démembrement prévoit une clause particulière lui permettant d’y renoncer sans frais mais j’en doute.

Cordialement.

Bonjour,

Mon oncle de 92 ans, célibataire, sans enfant, dispose de 90000€ suite à la vente de son appartement (il réside désormais en EHPAD). Il a une sœur unique et deux neveux. Pour limiter les droits de succession,il envisage de contracter une assurance vie au profit de sa soeur (abattement de 30500€) et de faire à chacun un don manuel (abattements de 15932€ et de 2 x 7967€).Est-ce une bonne solution ? Par ailleurs pour les 27634€ restants qui seront hérités par sa soeur, pourra t-elle bénéficier en plus de l’abattement de 15932€ prévu sur les droits de succession ?

Merci pour vos réponses.

Bonjour,

Cela parait déjà être de premières très bonnes mesures. Les abattements seront renouvelés uniquement s’il meurt plus de 15 ans après le don.

Cordialement.

Bonjour,

Ma maman est décédée. Elle est propriétaire d’un appartement. Est-il obligatoire de nommer un Commissaire Priseur pour l’évaluation du mobilier qui date de 50 ans et qui n’a pas changé depuis la mort de mon papa.

Autre question : Elle possède une assurance vie sur la tête de mon frère et moi. Est-il vrai que les Assurances mettent un temps infini pour régler les sommes de cette assurance vie ? Elle se monte à environ 70 000 €. L’exonération est bien sur un montant de 30 000 € ; ce qui fait que mon frère et moi devront payer des frais sur la somme de 5000 € chacun. Quel sera le pourcentage de ces frais ? Merci de votre réponse.

Bonjour,

POur le commissaire priseur, je n’ai pas la réponse. En revanche, pour l’assurance-vie j’ai écrit plusieurs articles dans la rubrique succession qui expliquent précisément comment les dénouer seuls et comment faire en sorte de tout récupérer rapidement.

Cordialement.

quel droit de sucession sur une assurance vie pour une cousine

https://www.corrigetonimpot.fr/fiscalite-assurance-vie-transmission-impot-simple-beneficiaire/

Bonjour, nous venons de vendre la maison de mes parents tous les deux décédés.

Au décès de mon père, elle avait été estimé à 130 000 euros. Ma mère a payé les frais de succession. Au décés de ma mère, la maison a été estimé vers 265 000 euros (chiffre donné au notaire) et elle viens de se vendre à 220 000. Le notaire m’avait expliqué que nous allions payer la plus valus entre 130 000 et prix de vente divisé par deux du fait de la part de mon père qui est direct. Est ce cela et quel va être notre part à payer (nous sommes 5). Merci à vous.

Bonjour,

Pour la part de votre mère, la plus-value a été purgée à la transmission et on repart de 265 k… donc pas de Pv si on vend à 220K. Par contre effectivement, vous possédez une partie reçue quand ça valait 130k et on a donc une PV fiscalisée comme vous le dites. Vous avez un simulateur de calcul de la plus-value imposable et les explications dans la rubrique « immobilier » sous-catégorie « plus-value »… ou « simulateur », je ne sais pas!

Cordialement.

Merci pour la rapidité de votre réponse; je vais aller voir le simulateur.

Cordialement

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Nous réfléchissons a une donation de la nue propriété d’une résidence secondaire au profit de nos enfants (43 et 37 ans). Ce bien a été acquis en 2017 au prix de 525000 € (hors frais notaire et agence). Nous avons sommes mariés sous le régime de la communauté universelle et âgés de67 et 66 ans. Quels serait le montant des droits à acquitter ainsi que les frais de notaire ?

Autre piste de réflexion : faire cette donation à une société de famille (activité loueur en meublés non professionnels) où nos enfants sont actionnaires majoritaires. Y a t il un intérêt et dans ce cas quel serait le montant des droits ?

Bonjour,

Tout dépend du prix du bien aujourd’hui. Vous trouverez des exemples détaillés de calcul pour la fiscalité ici : https://www.corrigetonimpot.fr/don-immobilier-succession-demembrement-fiscalite-impot-avantage-definition/

Pour les frais de notaire et votre seconde question, il faut voir ça directement avec un (bon) notaire. On relève alors plus de ce corps de métier que du mien.

Personnellement, j’ai la chance d’en connaître une très bien spécialisée sur ce sujet. Par contre, son travail passe nécessairement par une facturation d’honoraires en amont pour l’étude et la recherche. Je reste disponible pour lui transmettre vos coordonnées si souhaitez aller plus loin via un tel fonctionnement.

bonjour, mon mari est dcd le 29/01/20. nous avions établi une DDV en 2013 . nous avons un bien immobilier (habitation principale) d’environ 300 000euros. nous avons eu 2 enfants en commun( 55 de mariage sans contrat)si j’opte pour 1/4 en pleine propriété et 3/4 en usufruit – les enfants seront nus-propriétaires ( si je vous ai compris) devront-ils eux acquitter des droits de succession lors de notre passage chez le notaire pour l’établissement du dossier?

Bonjour,

Ils paieront des droits seulement si la valeur de Np qu’ils reçoivent dépasse l’abattement de 100 000 €. Tout dépend donc du patrimoine et de votre âge (la valeur de NP dépend de l’age de l’usufruitière) mais s’il n’y a que la RP de 300k, on devrait être à 0.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Quand les parents ont épuisé leurs abattements sur les droits de succession pour leurs enfants, les petits enfants peuvent ils bénéficier des abattements ?

Bonjour,

Couple en concubinage, nous venons d’acheter une maison en indivision (à 50% chacun). Vis à vis de la loi nous sommes des étrangers donc si l’un de nous décède l’autre n’hérite rien, mais est-il quand même taxé des 60% ?

Merci d’avance pour votre réponse.

Bonjour,

Non, ce sont les héritiers qui paieront l’impôt sur la succession.

Cordialement.

Merci !

c est tout simplement du vol car auparavant les gens ont paye leurs impots sur le revenu pourquoi payer encore une fois c est pas juste

Bonjour,

Ma fille est bénéficiaire d’une assurance-vie venant de sa grand-mère (ouverte après 70 ans). Le montant est d’environ 33’ooo€, mais je pense que l’imposition porte sur le versement effectué, environ 21’000€.

Au décès de sa grand-mère (ma mère), elle ne devrait pas payer d’impôt, l’abattement étant de 30’500€

Etant moi-même bénéficiaire d’un autre contrat (provenant aussi de ma mère) , puis-je profiter du montant non utilisé (30’500-21’000) soit

9’500€, lors de la déclaration aux Impôts?

Ma fille a également bénéficié d’un don de sa grand-mère de 31’865€ en 2016? Ce don peut-il être reconsidéré

lors de l’encaissement de l’assurance-vie? Merci pour vos conseils.

Bonjour,

Vous avez tout à fait raison sur l’abattement de 30 500 (pas d’intérêt compté et vous pourrez bénéficier du reliquart). Vous pouvez lire mes articles sur l’assurance-vie où je détaille ces stratégies.

Le don n’aura rien à voir car c’est un abattement complètement indépendant.

Cordialement.

Bonjour,

J’ai un enfant d’une précédente union. Ma femme actuelle et moi-même aimerions lui faire un don de 200 000€ pour démarrer dans la vie active.

J’ai compris que je pouvais donner 100 000€ à mon fils sans qu’il n’ait à payer d’impôt mais qu’en sera-t-il de la somme que lui donnera sa belle mère? Ces 100 000€ pourront-ils également profiter d’un abattement de 100 000€ et si non à combien s’élèvera-t-il?

Merci d’avance pour votre réponse.

Cordialement

Bonjour,

Votre femme n’est pas la mère de l’enfant à qui vous donnez?

Non ma femme n’est pas la mère de mon fils à qui nous souhaiterions donner 200 000€

Bonjour,

Dans ce cas, seul vous avez l’abattement de 100 000 €. Si Mme donne, il y’a un abattement de 1 594 € puis 60% d’impôt! Dans l’idéal, c’est mieux si vous donnez via le don classique Et éventuellement 31 865 € de plus via le don familial. Vous avez un article sur cette stratégie dans la rubrique succession. Vous pouvez aussi lire les articles sur l’assurance-vie ou le démembrement pour obtenir d’autres solutions de transmission.

Cordialement.

Bonjour

Mon père a légué par testament, 5/200 ème de l’héritage, soit sa part réservataire, à ma fille , ainsi qu’à ma nièce, alors que ma soeur et moi sommes encore vivante. le montant de la part de chacune est de 13264€.

Quelle taxation va être appliquée sur cette somme pour payer les droits de succession?

Bonjour,

Si vous êtes les enfants, vous avez un abattement de 100 000 € avant impôt. Il n’y aura pas de fiscalité si l’abattement n’a pas été utilisé par un don antérieur.

Cordialement.

Bonjour

Aujourd’hui j’ai la moitié de la nu propriété d’un appartement en LMNP (52,5k€)

Mon père a l’autre moitié de la nu propriété (52,5k€) et l’usufruit (45k€)

Puis-je lui racheter complètement son appartement en lui payant l’usufruit et NP soit 97,5k€ pour pratiquer l’amortissement afin de réduire les bénéfices de mon LMNP?

Merci d’avance !

Côté rachat c’est bien entendu possible; en revanche pour l’amortissement, il faut voir avec un expert-comptable.

Cordialement.

Bonjour, nous avons acheté un appartement en indivision mon compagnon et moi, nous ne sommes ni mariés ni pacsés, nous voulons le donner à notre fils (donation), le bien vaut 180000 euros, il nous appartient donc pour 90000 euros chacun, comment l’abattement de 100000 sera t’il calculé ? Puisque du coup, je donne une moitié du bien, valeur 90000 et mon compagnon l’autre moitié valeur 90000 aussi. Y aura t’il un impôt ou pas ? Merci.

Bonjour,

Vous avez chacun l’abattement donc dans le cas présent il n’y aura pas de fiscalité.

Cordialement.

bonsoir,

mon pere, decedé depuis peu vivait avec une personne sans etre marié , ni pacsé. Ils ont acquis une maison à 50 % chacun. 50 % de cette maison revient en nu propriété à mes freres et moi même ( 3 enfants)

nous aurons certainement des droits de sucession à payer sur cette part qui nous revient mais comment sont ils calculés ?

Peut on differer ce paiement lorsque nous serons en pleine propriété des 50 % ?

La maison a une valeur estimée à 450 000 euros. La compagne de mon père , propriétaire à 50 % et usufruitière est agée de 80 ans. merci-bw

Bonjour,

Le calcul des droits se fera selon les barèmes présentés mais avec la valeur de la nue-propriété. Celle-ci dépend de l’âge de l’usufruitier. Vous avez un article sur le sujet ici : https://www.corrigetonimpot.fr/bareme-usufruit-nue-propriete-valeur-fiscal-evaluation/

Abatttements

Mon pére à utiliser un premier abattement de 38000€ au décès de son père. Maintenaat, il hérite avec sa soeur d’une maison suite au décès de sa mère.

La mort de son père date de moins de 15 ans.

Si j’ai bien compris, il lui reste un abattement de 62000€(100000-38000).

Par contre, le montant de l’abattement sera-t-il divisé par deux étant donné qu’ils sont 2 héritiers?

bonjour,

mon père est DCD en 2018. un appartement a été vendu courant 2018 en Espagne. chacun des hértiers avont perçus la partie qui nous revenait. sur cette somme reçu des impots ont été payés en Espagne en tant que non résident. je voulais savoir ce que et comment je devais déclarer cette somme pour les impôts français sachant que des impôts ont déjà été payés mais en espagne

Bonjour,

à ma mort, l’habitation qui m’appartient 100% en France peut etre transmise à mon epouse

sans qu’elle paye des impots, meme si non est mariés sous la séparations des biens?

(Pls excusez l’orthographe due au clavier italien)

nous faisons une donation a nos 2 filles de la nue propriété de notre residence principale a l’étranger .

notre residence est en SCI . le notaire a fait un abattement de 13% pour la nue propriété (non liquidité des parts) .

pouvons nous déduire encore 20% de la valeur de la nue propriété pour residence principale?

je vous remercie.

Bonjour,

Je dirai que non mais à voir avec le notaire, surtout qu’il y’a ici la problématique de convention entre deux pays.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Ma tante a une maison d’une valeur a peu près de 245000.euros ,elle désire nous la laisser pour sa succession .

Combien paierais-je en succession?

Cordialement

Bonjour,

Tout dépend de combien vous recevez. Vous divisez le montant par le nombre d’héritiers et vous utilisez le barème de cet article.

Cordialement.

Bonjour,

Ma mère veuve vient de décéder, elle possédait une maison estimée à 180 000€.

Nous sommes 3 enfants descendants directs, 1 des enfants souhaite récupérer ce bien comment va se passer la transaction auprès du notaire ?

L’enfant acquéreur doit verser 60 000€ à chacun de ses frères et soeurs ?

Si les trois sont d’accord pour un prix de 90 000€ , peuvent -ils se mettre d’accord sur ce montant ?

Merci de votre avis

BOnjour,

LA première solution est possible. Je doute que vous puissiez dévaluer le bien, à voir avec le notaire dans quelle mesure c est possible.

Cordialement.

Bonjour,

Correction sur les montants cités ci-dessus : maison 360 000 € et appartement : 160 000 €.

Toutes mes excuses, cordialement

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Tout d’abord merci pour votre réponse du 3/12. J’ai une autre question puisque nous avons 2 biens en commun avec mon mari : une maison valeur approximative 3600000 € et un appartement en location d’une valeur de. 1600000 €. Nous souhaitons garder l’usufruit de ces 2 biens et d’en donner un à chacun de nos enfants pour qu’ils n’aient pas de frais plus tard. Alors voici ma question sur la valeur de ces biens soumis à l’impôt :

La maison valeur de la nu-propriétée 360000*60% soit 216000€ + la valeur de l’appartement 160000*60% soit 96000 € soit 312000 € à déduire 100000 € par enfant + 100000 € par parents, donc il n’y aurait pas de frais de donation. A combien estimez vous l’acte notarié pour ces 2 donations ?

Merci d’avance pour votre réponse. Cordialement

Bonjour,

Mon ami et moi sommes ensemble depuis 17 ans mais nous avons choisi de vivre séparément pour garder notre indépendance. Cependant, mon ami veut m’offrir 50.000 € afin que je puisse m’acheter un bien immobilier (le bien est de 100.000 €). Ma question est : est-ce que j’ai intérêt à me pacser tout en gardant notre indépendance ou payer des frais de donation.

Bonjour.

Difficile à dire, tout dépend de vos objectifs. Sachez que le don entre concubin est taxé à 60%… entre pacsés il n’y a pas d’impôt jusqu’à plus de 80 000 € sur les dons. Après, le PACS impose la déclaration d’impôt sur le revenu commune par exemple et aura des impacts dans votre vie administrative.

Cordialement.

Bonjour,

J’ai 62 ans ainsi que mon mari. Nous avons fait une donation entre époux il y a une trentaine d’année. Aujourd’hui nous souhaiterions faire une ‘donation-partage’ à nos 2 enfants de notre pavillon qui vaut environ 360000 euros donc ma question est : sur la tranche à 20% est-ce que j’ai bien une décote de la valeur du bien de 40 % du fait que nous en conservons notre bien en usufruit ? est-ce que ce calcul est bon :(360000*60%) soit 216000 euros -100000 par enfant soit 200000 – 15932 ce qui ferait 13.60 euros sur cette tranche.

Et si c’était une succession suite à un décès de l’un de nous 2, sachant que l’autre conserverait l’usufruit qu’est-ce qui changerait d’une formule à l’autre ?

D’avance, merci pour votre réponse, cordialement.

Bonjour,

Si c’est un bien commun, vous avez bien une décote de 40%. La bonne nouvelle par rapport à votre calcul, c’est que les abattements de 100 000 € sont par enfant mais aussi par parent! Me peut donc transmettre 200 000 et vous aussi 200 000 de votre côté. La donation ne donnera donc pas lieu à des frais si c’est un bien commun et que chacun peut en donner la moitié.

Cordialement.

Bonjour,

merci pour votre site.

Dans le cadre d’un projet immobilier nous recevons deux donations, la première de 10 000 euros et celle de ma sœur, la deuxième également de 10 000 euros provient de la sœur de ma femme.

Nous sommes mariés sous la communauté de bien.

comment savoir l’abattement est de 15 932 € ou de 31 864 € ?

De plus, dans la déclaration de don (2735-SD), dans le chapitre V, dans la partie Sommes d’argent, quelle case doit être cochée ?

Dons manuels de sommes d’argent (article 757 du CGI)

Ou,

Dons manuels de sommes d’argent exonérés de droits (article 790 G du CGI)

Merci,

Bonjour. Il faut bien s’assurer que votre sœur vous donne à vous et que la sœur de Mme lui donne à elle pour minimiser les droits. Les abattements pour dons entre frères/sœurs sont ceux indiqués dans l’article. Vous ne pouvez malheureusement pas passer par le don exonéré entre frères/sœurs; il faudra cocher l’autre.

Cordialement.

Bonjour,

Les abattements et la fiscalité sont différents en assurance-vie. J’ai détaillé le sujet, vous trouverez l’article dans la rubrique « succession ».

Cordialement.

Bonjour,

abattement entre parents et enfants de 100000 €.

est-ce que cet abattement comprend également les avoirs en assurance vie où y a t’il un

abattement supplémentaire sur l’assurance vie.

Merci

Bonjour,

Au bout de 15 ans, l’abattement est renouvelé.

Cordialement.

Bonjour,

Si j’ai reçu une donation d’un montant supérieur a abattement il y a moins de 15 ans par mon père, a son décès aucun abattement n’est plus applicable ?

Cdt

Bonjour,

Si la maison vaut plus de 100 000 €, il y’aura des droits à payer.

Cordialement.

Bonjour,

je suis propriétaire d’une maison qui est ma résidence principale. A mon décès, ma fille unique héritera de cette maison. Aura-t-elle à payer quelque chose ?

Bonjour,

Tout dépend des membres restants dans votre famille. J’ai mis un simulateur qui vous permet de trouver vos héritiers dans la rubrique « succession ».

Cordialement.

Je suis veuve et mes 2 fils sont malheureusemen decedes. J’ ai un appartement evalue a 200000 euros ,. Comment sera reparti la succession.

Bonjour,

Relisez bien l’article, l’abattement est de 100 000 € par enfant avant impôt.

Cordialement.

Bonjour ma compagne à un bien de 75000 il y aura t il un abattement de 40% pour ses enfants?

Bonjour,

L’abattement de 100 000 € se renouvelle tous les 15 ans! Pour l aspect technique, il serait utile de voir un gestionnaire de patrimoine ou un notaire.

Cordialement.

Bonjour

Mes parents sont décédés à quelques mois de différences. De son vivant mon père par le biais d’un notaire à fait une donation au dernier vivant d’un bien immobilier (résidence principale ) dont le

montant est évalué à 350000 euros. . lors de la déclaration de succession aux impôts,

ma mère en tant que conjointe n’était pas taxable,et d’après les calculs établient et avec l’abattement de 100.000 euros je ne l’étais pas non plus. je suis aujourd’hui le seul héritier et si je ne

me trompe je jouis de la nue propriété et de l’usufruit. Ma question est la suivante : Lors de ma prochaine déclaration est-ce qu’un nouvel abattement est possible ? est-il de 100.000 euros par

parents ? Dans le cas contraire les frais de succession hors frais de notaire s’élèvent approximativement à un peu plus de 47.000 euros, que je n’ai pas. quelle serait la meilleur solution pour

conserver ce bien .Pret Hypothèquaire , In Finn ? Sachant que j’ai 58 ans et qu’à cette age les banques sont moins prêteuses. Aidez moi s’il vous plait car je suis totalement perdu. Merci

Bonjour,

Oui tout à fait.

Cordialement.

Nous sommes trois enfants, notre père vient de décéder, notre mère est toujours vivante.

A la date de ce décès nos parents étaient propriétaires d’un pavillon d’une valeur de 200000€, et de 30 000 € d’avoirs bancaires, aucune donation n’a été consentie à l’un d’entre nous.

Bien que ne l’occupant pas, notre mère âgée de 92 ans a l’usufruit de la maison.

Sommes nous tenu au dépôt d’une déclaration de succession.

Cordialement.

BOnjour Mathilde,

Le PEA est clôturé et le compte-titre se transmet. Dans les 2 cas, la valeur des titres au jour de la succession rentre bien entendu en compte dans le calcul des droits.

Cordialement.

Bonjour, je fais partie des personnes qui sont ECOEUREES par les dits « Droits » sic !! de succession !!

Ignobles législations ! C’est du vol !!

Bonjour Monsieur,

Une question s’il vous plaît au sujet des portefeuilles d’actions dans une succession entre parents et enfants.

Je suis fille unique si ma mére qui est veuve décéde : son porteuilles d’action en bourse rentre t il dans le calcul de la succession a partir du moment ou ce portefeuille n’est pas liquidé et reste

sur le marché boursier ? y a t il des frais de succession à régler dessus dans ce cas là.

Merci beaucoup pour votre réponse.

Cordialement

Bonjour,

Via l’abattement de 100k entre parent et enfant, il n’y aura pas de fiscalité.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bjr ma mère a vendu sa maison de son vivant notre part à chaque est de 48000e est ce qu’on aura des impos aurà payer sur cette somme Merci d’avance

Ha oui pardon, je n’ai pas vu que ça venait de la grand-mère! Du coup c’est un abattement de 31 865 € et non 100 000 € avant imposition. Soit environ 120 000 € imposés par personne au barème (ce qui

doit donner un impôt énorme de l’ordre de 50-60 k). Il serait surement plus judicieux qu’elle vous donne la nue-propriété du bien pour réduire les frais. Un notaire pourra vous conseiller sur le

sujet.

Cordialement.

Attention, ce n’est pas un héritage en ligne directe

Bonjour,

Votre part vaut donc 150 000 €. Après l’abattement de 100 000 €, il reste 50 000 € imposé via le barème de l’article. Je vous laisse faire le calcul (un peu moins de 10 000 € normalement).

Cordialement.

Ma grand mère veut nous léguer à mon frère et moi un appartement de 300 000 euros par moitié Ce n’est pas une succession directe Ma mère est vivante Combien paierai je de droit de succession

Merci

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour Julien,

Ici tout dépend de la succession initial, du montant de la maison à l’époque, des abattements de l’époque, du patrimoine etc…. Je vous invite à prendre un notaire qui va démêler tout ça avec

vous.

Cordialement.

Bonjour ma mère a hériter entierement d une maison de ses parents estimer a 90000€ il y’a 9 ans elle est bénéficiaire de l aah depuis 12 ans dépasser par toute les démarches elle n a jamais régler

les droits de succession .je m apprete a devenir son tuteur suite a une démarche « habilitation familiale » et je suis inquiet ..est elle vraiment propriaitaire de cette maison? L abattement s applique

t il sur la succesion? Je suis jeune et je souhaiterais aider ma mère et préserver cette maison de famille a tout prix pourriez vous me conseiller je serai vraiment reconnaissant

Il s’applique lors de la donation mais se renouvelle tous les 15 ans!

Cordialement.

l abattement de 100.000 est il deductible au moment de la donation ou a la succession? donation faite en 1993.

adoptiqn simple adulte handicape a 80 succesion a 60