Si vous vendez votre entreprise, il faut absolument étudier en détail la fiscalité. En effet, les impôts vont se servir assez largement sur le produit de la cession et vous avez intérêt à l'anticiper. Heureusement, il y'a de nombreuses solutions à condition de s'y prendre correctement et de maitriser la déclaration d'impôt. Que vous vendiez, une SARL, une SAS ou n'importe quelle entreprise, vous pouvez optimiser l'imposition comme je l'explique dans l'article. Je suis disponible en commentaire si besoin.

Sommaire

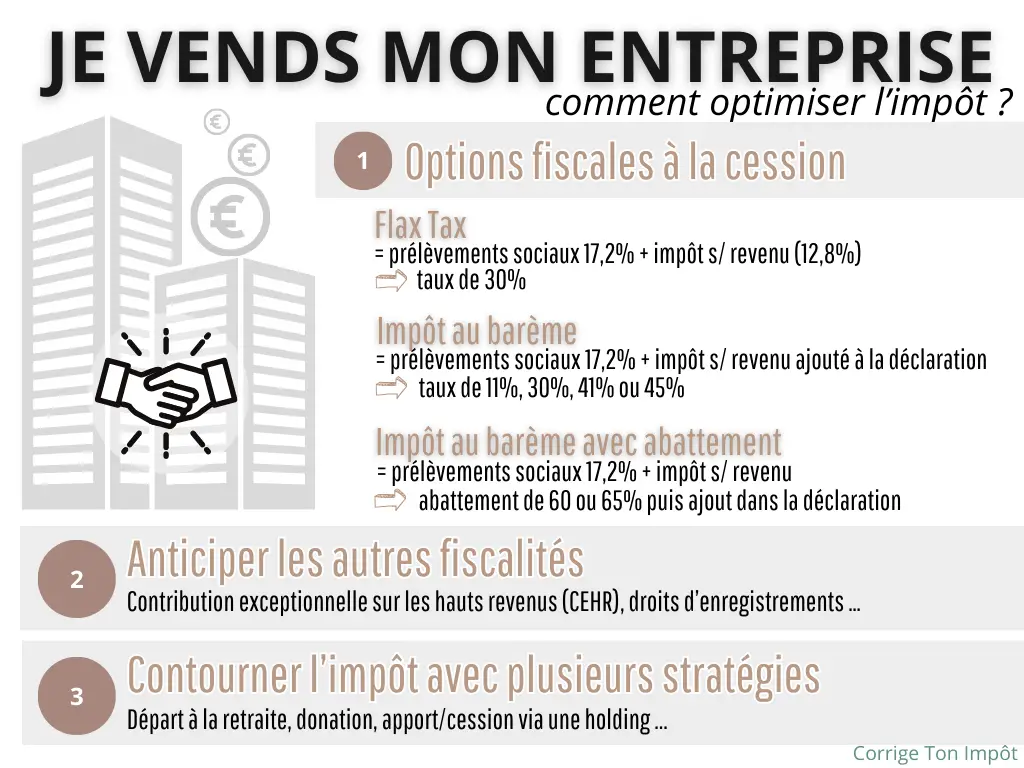

- Les options fiscales à la cession de l’entreprise.

- Vente de société : la fiscalité est calculée sur la plus-value imposable.

- Premier calcul d’imposition sur une cession d’entreprise : la flat-tax.

- Fiscalité au barème pour une cession de commerce : un second calcul rarement avantageux.

- Vente : une troisième imposition possible si la firme a été créée avant 2018.

- Formalités et autres frais / imposition lors de la vente d’entreprise.

- Les stratégies pour réduire et annuler l’impôt sur la vente d’entreprise.

Les options fiscales à la cession de l’entreprise.

Avant tout calcul fiscal, il faut d'abord étudier ce qui se nomme la plus-value. Avez-vous vraiment fait un gain en vendant l'entreprise ? La première étape va être de déterminer cette plus-value et de prendre en compte les quelques optimisations fiscales à ce niveau.

Ensuite, cette plus-value va subir l'impôt sur le revenu ET les prélèvements sociaux. On va donc calculer ces 2 fiscalités pour connaître le montant total de l'impôt à payer. Nous verrons qu'il y'a 2/3 autres fiscalités différentes qui s'ajoutent ensuite. Sur une vente de société, on a donc plusieurs optimisations et calculs que nous allons voir dans l'ordre :

- De base, vous avez le choix entre deux options fiscales : flat-tax et imposition au barème. Il faut connaître les deux afin d'opter pour la plus intéressante.

- Une troisième option fiscale apparait si vous avez créé l'entreprise avant 2018 : nouvelle imposition au barème avec abattements. Il faut alors la comparer aux 2 précédentes pour voir si elle n'est pas meilleure.

- Il faut prévoir les autres fiscalités : contribution exceptionnelle sur les hauts revenus, droits d'enregistrements... attention aux surprises.

- Enfin, quand on sait à quelle sauce on est mangé parmi les 3 possibilités, des montages ou optimisations existent pour contourner l'impôt : création d'une Holding avec apport/cession, abattements sous conditions.... Nous verrons les avantages et inconvénients de chacun.

Vente de société : la fiscalité est calculée sur la plus-value imposable.

L'impôt ne sera à payer que si vous gagnez de l'argent en vendant l'entreprise par rapport à ce que ça vous a couté pour la créer. Il faut donc prendre le prix de cession et déduire les frais que vous avez eus à la vente ainsi que le capital social de départ. Selon votre situation, on peut avoir parfois des frais auxquels vous ne pensiez pas qu'il faut déduire, procurant une belle économie fiscale à la clef.

Exemple

M. Corrigetonimpot vend son entreprise 500 000 €. Il doit payer 10 000 € de frais d'avocat pour l'assister lors de la cession. Au départ, le capital social de l'entreprise était de 20 000 €.

La plus-value imposable est de 500 000 - 10 000 - 20 000 = 470 000 €. C'est sur cette base que l'on va calculer l'impôt.

Bon à savoir : la plus-value imposable se calcule sur le formulaire 2074. Les différents impôts sont calculés sur une même base et ne sont pas déduits du montant de la base fiscale. Un énorme inconvénient pour le patron qui vend son entreprise.

Premier calcul d’imposition sur une cession d’entreprise : la flat-tax.

Le régime fiscal en vigueur est la flat-tax aussi appelée prélèvement forfaitaire unique. C'est une taxe globale de 30% dissociée entre 12.8% d'impôt sur le revenu et 17.2% de prélèvements sociaux. Votre plus-value imposable va donc subir 30% de fiscalité par défaut.

Suite de l'exemple

Mr Corrigetonimpot opte pour le régime de la flat-tax. Sa plus-value imposable est de 470 000 €. Le calcul de l'impôt est 470 000 * 12.8% et le calcul des prélèvements sociaux est de 470 000 * 17.2%. En vendant son entreprise, Mr va payer 470 000 * 30% = 141 000 €.

Bon à savoir : l'option pour la flat-tax s'applique à votre cession d'entreprise mais aussi à tous vos autres revenus de capitaux mobiliers ! Il faut s'assurer que c'est un bon choix au niveau global et pas seulement pour la vente de l'entreprise.

Fiscalité au barème pour une cession de commerce : un second calcul rarement avantageux.

Votre seconde option est de refuser la flat-tax. Dans ce cas, les prélèvements sociaux resteront à payer (17.2%). Mais l'impôt sur le revenu ne sera plus de 12.8%. A la place, la plus-value imposable de la vente sera ajoutée à vos autres revenus dans la déclaration fiscale. Il faut alors faire une simulation personnalisée de la déclaration d'impôt, car le taux fiscal dépend de vos parts et vos autres revenus. C'est d'abord 0% puis 11% puis 30% voire 41% et 45% sur de gros montants. Souvent, on dit qu'une personne dans une tranche à 30% doit prendre la flat-tax (12.8% c'est mieux que 30%) mais ça dépend parfois d'autres paramètres (voir les astuces juste sous l'exemple entre autres).

Suite de l'exemple

Mr refuse la flat-tax. En ajoutant la plus-value imposable de 470 000 € à ses revenus, l'impôt sur sa déclaration augmente de 188 644 €. Il faudra payer en plus les prélèvements sociaux de 470 000*17.2% = 80 840 €. Ici, ce n'est pas une bonne solution.

Bon à savoir : si vous avez eu une moins-value en vendant des titres par le passé, vous pouvez la réutiliser pendant 10 ans. C'est à vous de la reporter chaque année sur la déclaration d'impôt (aspect systématiquement oublié par les particuliers et professionnels) et la cession d'entreprise est l'occasion rêvée d'utiliser cette moins-value. Au moindre doute, vous pouvez me solliciter pour voir si un report est possible.

Vente : une troisième imposition possible si la firme a été créée avant 2018.

Pour une entreprise ouverte avant 2018, une troisième possibilité apparait. C'est à nouveau une imposition sur le revenu dans votre déclaration associé à 17.2% de prélèvements sociaux. Mais cette fois, vous aurez le droit à un abattement sur la plus-value avant de l'intégrer dans vos revenus :

- 50% si vous avez conservé les titres de 2 à 8 ans.

- 65% au-delà de 8 ans.

Les prélèvements sociaux restent à 17.2%. Mais le calcul de l'impôt sur le revenu change totalement. Ce n'est pas la plus-value imposable que vous ajoutez à vos revenus mais la plus-value imposable après un abattement de 50% voire 65 %. Il est alors fréquent voir systématique, même sur des montants importants, que cette option soit la meilleure ! Même pour une tranche d'imposition à 45%, cette option est mieux que la flat-tax.

Suite de l'exemple.

Mr Corrigetonimpot se rend compte que l'entreprise a été créée il y'a plus de 8 ans. S'il opte pour le barème, il a le droit aux abattements.

Les prélèvements sociaux sont toujours de 80 840 €. Par contre, il n'ajoutera pas 470 000 € dans ses revenus mais (470 000 - 470 000*65%) soit 164 500 €. Il se rend compte que cela fait augmenter l'impôt sur le revenu de la déclaration de 51 000 €. Impôt total : 80840 + 51 000 = 131 840 €. C'est mieux que la flat-tax.

Bon à savoir : cette option est souvent celle à privilégier. Dans ce cas, il est souvent intelligent d'anticiper et d'éviter le versement de dividendes sur la même année fiscale que la cession afin de ne pas gonfler la tranche fiscale. Le refus de la flat-tax s'appliquera aussi aux dividendes qui s'ajouteront aux revenus également. On souhaite qu'ils soient le plus bas possible sur cette année charnière.

Outre ces 3 options, le professionnel vérifiera la possibilité d'opter ou non pour le système du quotient et de son utilité.

Pour savoir quelles cases remplir sur la déclaration d'impôt selon votre choix entre les 3 solutions ou faire des simulations, j'explique tout sur cet article : Comment remplir la déclaration d'impôt et la 2074 en cas de vente de titres ou d'entreprises ?

Formalités et autres frais / imposition lors de la vente d’entreprise.

Le but de l'article est d'estimer l'impôt lors de la vente d'une entreprise et de vous montrer qu'on peut l'optimiser ou le réduire. Nous avons vu l'impôt sur le revenu et les prélèvements sociaux. Notez que vous aurez aussi des droits d'enregistrement à payer de 0.1% voir plus selon votre firme (voir article 726 du code général des impôts). Il y'a aussi une troisième fiscalité nommée "CEHR" de 3 à 4% si votre revenu fiscal de référence dépasse 250 000 € pour un célibataire et 500 000 € pour un couple. J'explique son calcul et la manière d'obtenir un lissage ici : comment marche le calcul de la contribution exceptionnelle sur les hauts revenus ?

Enfin, outre l'optimisation fiscale qu'une personne comme moi ou un bon gestionnaire patrimonial peut gérer, il y'a aussi des conditions relatives à la fiscalité de l'entreprise qu'un avocat ou un expert-comptable devra faire. La déclaration de cessation d'activité, la dernière feuille de TVA, le calcul de l'imposition sur les bénéfices, la CFE etc... Ces aspects ne relèvent plus de mon corps de métier et il vous faudra clairement plusieurs professionnels pour tout optimiser.

Enfin, notez que ce patrimoine professionnel devient un patrimoine personnel et qu'il peut vous rendre éligible à l'impôt sur la fortune immobilier. Il faudra en tenir compte dans votre stratégie de réinvestissement.

Les stratégies pour réduire et annuler l’impôt sur la vente d’entreprise.

Il existe 3 solutions fréquentes qui permettent d'annuler la fiscalité en cas de vente d'une entreprise. Il y'a bien des cas particuliers annexes (vente d'une micro-entreprise, activité spécifique, cession d'un actif avec conservations des parts...), mais je me focalise sur celles qui concernent 95% des dossiers. Nous allons voir en détail le cas du départ à la retraite, le cas de la donation et enfin le cas du report de l'imposition suivi de l'annulation via l'apport/cession à une holding. On verra les avantages mais surtout les inconvénients notamment sur le cas de la holding qui est vendu comme une solution miracle alors qu'elle ne convient pas à tout le monde.

La lecture de cet article est réservé à mes abonnés et mes clients. Cet engagement me permet de vous donner des conseils totalement indépendants en étant le plus neutre et éthique possible.

Découvrez mon fonctionnement et le principe de l’abonnement pour un accès illimité à toutes les ressources sans engagement.