Les contribuables qui ont des enfants ayant entre 18 et 25 ans bénéficient de plusieurs possibilités lors de la déclaration d’impôt sur le revenu. En effet, ils peuvent choisir de rattacher l’enfant au foyer fiscal ou le sortir pour qu’il fasse sa propre déclaration. Un choix qui doit prendre le temps de la réflexion car la différence au niveau impôt est rapidement importante. Un choix difficile, les deux situations ayant plusieurs impacts sur plusieurs variables fiscales : deux types de pensions déductibles, des incidences sur les parts fiscales et la réduction pour frais de scolarité, certains revenus de l’enfant exonérés…. Et quand bien même le bon choix a été fait, certains parents oublient les impacts annexes, notamment sur la taxe d’habitation !

On passe toutes les points en revue afin que chaque contribuable ayant un ou plusieurs enfants ayant de 18 à 25 ans puisse (enfin) faire le bon choix en 2025 ! J’évoquerai l’impôt à la source et le taux de prélèvement en fin d’article; j’ai aussi discuté des optimisations durant une conférence en direct, la vidéo est jointe à la fin.

L’article en bref : Rattachement ou non d’un enfant majeur au foyer fiscal

- Un enfant majeur peut-être rattaché au foyer fiscal des parents s’il a moins de 21 ans au 1er janvier de l’année de déclaration, ou jusqu’à 25 ans s’il fait des études ;

- Le rattachement peut-être bénéfique pour réduire l’impôt : augmentation du nombre de parts fiscales, réduction d’impôt pour frais de scolarité, abattement pour enfant pacsé ou avec enfants ;

- En revanche, le rattachement ajoute les revenus de l’enfant au calcul de l’impôt et l’exonération est limitée pour salaires d’apprentissage et indemnités de stage ;

- Sortir l’enfant majeur du foyer fiscal permet une déduction de pension versée à l’enfant ;

- Les variables fiscales étant nombreuses, comparez l’impôt avec l’enfant à charge et sans l’enfant à charge en utilisant un simulateur de calcul d’impôt pour déterminer la meilleure option.

Sommaire

- A partir de quand puis-je choisir de rattacher un enfant majeur ou le sortir du foyer fiscal ?

- Je choisis de rattacher l’enfant : quels avantages, quels inconvénients ?

- Je choisis de sortir l’enfant majeur du foyer fiscal : quels changements vis-à-vis du rattachement ?

- Rattacher l’enfant majeur ou non… un choix particulièrement compliqué. Comment savoir quoi faire?

- Attention aux impacts sur la taxe d’habitation et la CAF lors du choix de rattachement ou non de l’enfant majeur.

- Rattachement de l’enfant majeur et prélèvement de l’impôt à la source.

A partir de quand puis-je choisir de rattacher un enfant majeur ou le sortir du foyer fiscal ?

Dès lors que l’enfant est majeur, vous avez la possibilité d’optimiser votre déclaration d’impôt à travers ce choix. Comme d’habitude, c’est l’année génératrice du

changement qui est retenue.

Exemple :

Mr Corrigetonimpôt a un enfant qui a 18 ans en octobre 2024. Dès la déclaration 2025 sur les revenus 2024, il pourra faire le choix de rattacher l’enfant sur la déclaration ou de le sortir.

Cette opportunité se poursuit plusieurs années. Si votre enfant majeur ne fait pas d’études, vous pouvez choisir chaque année de le rattacher ou non jusqu’à ce

qu’il ait 21 ans. Soyez attentif, il faut que l’enfant ait moins de 21 ans au premier janvier de l’année de la déclaration !

Exemple :

Mr Corrigetonimpôt a un fils qui a eu 21 ans en décembre 2023 et un autre qui a eu 21 ans en août 2024.

Lors de la déclaration d’impôt de mai 2025, ce sont les revenus de 2024 qui sont déclarés. Le fils né en décembre ne pourra pas être rattaché car il a plus de 21 ans en janvier 2024. Celui né en août pourra être rattaché car il a moins de 21 ans au 1er janvier 2024.

Si votre enfant fait des études, ce choix se poursuit jusqu’aux 25 ans de l’enfant (toujours sur le même principe que l’exemple ci-dessus). Au-delà, vous serez forcé de le sortir du foyer fiscal. Le fait d’être dans une des trois situations nécessite donc de faire le calcul : est-ce mieux de rattacher l’enfant majeur ou faut-il le sortir du foyer fiscal ? On se propose d’étudier les avantages des deux situations avant de trancher. Notez bien que le choix peut-être fait que l’enfant habite chez vous ou non.

Je choisis de rattacher l’enfant : quels avantages, quels inconvénients ?

Pour ceux qui font le choix de garder l’enfant sur la déclaration fiscale, ils bénéficieront des avantages suivants :

– L’enfant permet d’augmenter le nombre de part (une demi-part pour les deux premiers, une part supplémentaire pour le troisième). En le gardant rattaché, vous avez plus de parts fiscales ce qui vient diminuer le calcul de l’impôt. Premier problème ici, il est compliqué de savoir de combien l’impôt baisse pour une demi-part en plus. Comptez 500/800 € d’impôts en moins par demi-part supplémentaire pour des revenus de l’ordre de 25 000/30 000 € par parent ; cela peut monter jusqu’à 1 791 € maximum pour des personnes dans des tranches fiscales très élevées et diminuer fortement pour des contribuables plus modestes.

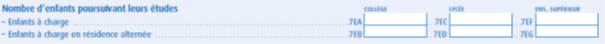

– Si votre enfant poursuit des études, vous pouvez bénéficier d’une réduction d’impôt en remplissant la case 7EF : 183 € d’impôt en moins. La réduction d’impôt ne s’impute que si vous avez de l’impôt à payer.

– Cas moins fréquent, le fait de rattacher un enfant qui est pacsé ou qui a des enfants permet d’avoir un abattement par personne rattachée. C’est une déduction, le gain fiscal dépend de votre tranche marginale d’imposition.

En contrepartie, il faut prendre en compte que :

– Les revenus de l’enfant s’ajouteront pour le calcul de l’impôt s’ils dépassent trois fois le SMIC (5 291 € par an).

– Pour les contrats d’apprentissage, c’est une exonération de 21 273 € avant de déclarer les salaires.

– Les indemnités de stage de moins de trois mois sont exonérées.

Attention : pour la déclaration 2025, il faut aussi s’assurer que les nouvelles cases 8 soient remplies pour l’enfant majeur qui a travaillé l’an passé. Le taux à la source qu’on lui a pris ne sera rendu que si vous remplissez bien l’équivalent de la case 8HV pour votre enfant. Voir : impôt à la source payé en 2024 restitué sur la déclaration 2025 via les cases 8HV et suivantes.

Les revenus imposés de la personne rattachée engendrent une hausse de l’impôt selon votre tranche marginale d’imposition.

Ce choix peut paraitre attractif car les inconvénients sont peu nombreux. Pour autant, il convient tout de même de s’attarder sur l’option annexe qui présente aussi

plusieurs atouts.

Je choisis de sortir l’enfant majeur du foyer fiscal : quels changements vis-à-vis du rattachement ?

Autant le dire tout de suite, tous les avantages présentés à l’instant sont perdus. Le fait de sortir votre enfant l’obligera à faire sa propre déclaration d’impôt

; vous en tirez alors les bénéfices suivants :

– Vous n’être plus imposé sur les revenus perçus par votre enfant.

– Vous pouvez déduire une pension.

Les choses se compliquent avec la pension déductible. Les parents ont ici deux possibilités. La première consiste à déduire les sommes qu’ils versent à leurs enfants. Nul besoin de jugement ici, le fisc considère que si vous aidez votre enfant dans le besoin pour la nourriture, le logement ou l’habillement, vous pouvez déduire les sommes avant impôt (vous trouverez un article annexe spécifique à la déduction à la fin qui détaille tout ce qui est considéré comme une pension). En cas de contrôle, une simple attestation de virement fera l’affaire. Vous pouvez déduire jusqu’à 6 794 € maximum (plafond de 2025 sur les pensions versées en 2024) chaque année. Encore une fois, c’est une déduction et le gain en impôt dépendra alors de votre tranche d’imposition. Plus vos revenus sont élevés, plus la déduction sera efficace.

La seconde option pour la pension vous concerne si l’enfant majeur vit sous votre toit. Dans ce cas, l’administration fiscale considère que vous pouvez déduire un montant forfaitaire de 4 039 € sans justificatif. Un fait intéressant à connaître qui marche dans la présente situation mais sera toujours valable une fois que votre enfant sera obligé de sortir du foyer.

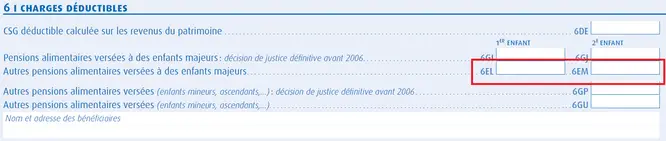

Dans les deux cas, le montant de la pension est à déclarer en case 6EL ou 6EM et procure une déduction d’impôt. L’enfant devra l’ajouter dans sa déclaration de son

côté en case 1AO. Nous avons maintenant toutes les cartes en main pour déterminer l’option à retenir.

Rattacher l’enfant majeur ou non… un choix particulièrement compliqué. Comment savoir quoi faire?

Vous l’avez compris, il est presque impossible de juger du choix correct tant les notions sont compliquées : le gain fiscal procuré par les demis-parts, la hausse d’impôt engendrée par les revenus de l’enfant mais aussi l’impact fiscal des déductions sont difficile à chiffrer même pour un fiscaliste. Je n’ai même pas envie d’évoquer l’incidence de la décote qui peut jouer sur beaucoup de déclarations et compliquer encore le calcul. On peut malgré tout retenir les trois règles suivante :

– Si vous ne versez rien à votre enfant majeur, que ses revenus ne sont pas imposés et qu’il ne vit pas sous votre toit, il faut opter pour le

rattachement.

– Si votre revenu imposable est inférieur à 27 000 € par part fiscale (revenus imposables de l’enfant compris), il y’a de grandes chance que le rattachement de l’enfant soit la bonne solution.

– Si vous avez 2 enfants en plus de l’enfant majeur, le rattachement procure une part et non une demi-part ; il est quasiment certain que

c’est la bonne solution.

Je peux difficilement être plus précis, les situations sont très différentes et le calcul doit être fait pour ne pas se tromper. Si vous cherchez la réponse sur un autre site, prenez le temps de vérifier qu’il prend en compte toutes les variables que je vous donne. Mon meilleur conseil est le suivant : faites deux simulations et prenez la meilleure option. Vous pouvez utiliser mon simulateur de calcul de l’impôt 2025. L’article vous a présenté les cases à remplir afin de vous aider dans cette démarche. Dans la première simulation, indiquez que l’enfant est à charge, intégrez ses revenus et les vôtres dans le revenu imposable et déduisez les 183 € s’il fait des études supérieures. Dans la seconde simulation, calculez votre impôt en indiquant uniquement vos revenus et la pension versée ; en parallèle, vérifiez que votre enfant est non imposable. Vous pouvez alors comparer les deux solutions et retenir la meilleure. A ce jour, c’est le meilleur moyen que je connaisse de faire le bon choix. Vu la difficulté et le nombre de demandes que j’ai sur le sujet, j’ai organisé une conférence en direct dont le replay est disponible sur ce sujet. Je vous invite vivement à la suivre afin de voir comment faire seul vos propres simulations et trouver la bonne solution : Visioconférence – faut-il rattacher ou non l’enfant majeur?

C’est à mon sens la meilleure option, le fait de juger à la louche risque d’engendrer une erreur qui peut vite coûter cher. Votre seconde option est de passer par un professionnel pour faire les calculs ou de me solliciter pour un entretien téléphonique. Prenez le temps de vous attarder sur les simulations, le gain en impôt est parfois très important avec des surprises sur le choix à retenir. Le fait de payer un conseil fiscal est loin d’être stupide, notamment si on ajoute une dernière variable dans la balance : l’impact du rattachement ou non sur la taxe d’habitation des parents ET de l’enfant.

Attention aux impacts sur la taxe d’habitation et la CAF lors du choix de rattachement ou non de l’enfant majeur.

Pour aller plus loin, il faut également étudier les impacts du rattachement au niveau de la taxe d’habitation. Cela concerne les enfants qui ont leur propre logement et ont donc leur propre taxe d’habitation à payer. Si vous rattachez votre enfant, sa taxe d’habitation peut-être à payer car le fisc va considérer que c’est une résidence secondaire. A l’inverse, si vous avez sorti l’enfant majeur du foyer et qu’il fait sa propre déclaration, sa taxe d’habitation sera annulée (plus de taxe d’habitation sur la résidence principale en 2025). Etant donné que l’annulation de taxe d’habitation est généralisé seulement depuis l’an passé, on ne sait pas encore comme réagira le fisc. Si l’enfant est rattaché et que vous recevez une taxe d’habitation, je vous conseille d’écrire au fisc pour expliquer la situation et demander une annulation. Je suis preneur des retours en commentaire.

Un autre aspect impactant peut-être celui des aides sociales et de la CAF. On sort malheureusement de mon domaine et je ne peux avancer de conseils éclairés. D’après les retours que j’ai, la CAF ne retient à priori que les revenus de l’enfant pour les aides sociales qu’il soit rattaché ou non. Mais il n’est pas impossible que cela joue à d’autres niveaux sur les aides sociales.

L’ensemble des impacts du rattachement ou non de l’enfant majeur ont été présentés. Il est impossible de présenter une règle établie. Il ne vous reste qu’à faire la simulation ou à solliciter un professionnel afin de connaître le gain fiscal exact entre le rattachement de l’enfant majeur et sa sortie pour déduire une pension. Pour ceux qui font le choix de sortir l’enfant du foyer fiscal afin de déduire une pension, sachez que j’ai consacré un article entier sur les règles à respecter pour déduire la pension avec des questions fréquentes sur des cas spécifiques. Vous le trouverez ici : pension alimentaire et enfant majeur : plafonds et conditions.

Rattachement de l’enfant majeur et prélèvement de l’impôt à la source.

Avec le prélèvement à la source de l’impôt, le calcul de la fiscalité ne change pas. Il vous faut donc faire le choix présenté dans l’article afin de payer moins d’impôt. Le taux pris à la source n’est qu’une avance qui sera régularisée à terme. Cependant, la pension versée ou non peut influer sur le prélèvement de l’impôt à la source comme je le présente ici : pensions alimentaires et impôt à la source : tout ce qu’il faut savoir sur les pensions versées et reçues.

Bonjour

Merci pour toutes vos informations et explications précises.

Je voudrais savoir si nous avons le droit de déduire la pension de 3968€ sur notre déclaration et la sienne sachant que notre fils étudiant en contrat d apprentissage hébergé chez nous va faire sa déclaration de son coté et qu il a des revenus fonciers

Merci pour votre retour

Cordialement

Bonjour, je pense comprendre que un enfant de 23 ans qui a fini ses études en 2024, qui tente de créer une petite auto entreprise (donc n’est plus étudiant), et n’a donc aucun revenu pendant cette période de « création » ne peut pas être rattaché au foyer fiscal de ses parents ? Merci par avance pour la réponse.

Bonjour, je réitère ma question n’étant pas sûre qu’elle soit bien postée. nous versons 1100 € à notre fille qui a eu 22 ans en 2024. Elle fait ses études à Montréal et vit en collocation. Pour assurer sa subsistance et son loyer lui envoyons 1100 €. Elle n’a pas de revenus. Quelle est la meilleure solution ? merci. Cordialement. Monsieur Gillet, Gérard.

Bonjour, tout d’abord et sans flagornerie merci pour vos articles.

Pour un enfant majeur non rattaché vivant sous mon toit ,puis-je ajouter à la somme déductible de 3968 euros les frais de scolarité ? A prioiri la somme étant forfaitaire je dirai NON mais ……

Cordialement,

Bonjour

Merci pour votre article très clair.

Nous avons fait le choix de sortir notre fils de 20 ans de notre foyer fiscal afin qu’il puisse toucher des APL. Aurons-nous la possibilité de le rattacher l’année prochaine si nous le souhaitons ?

Bonjour.

Oui on peut changer chaque année selon la meilleure solution.

Bonjour

Lors de mon entretien avec le fisc concernant ma situation fiscale étant seule avec ma fille de 20 ans en 2023 mais ayant travaillé à 24 h /semaine sur une année on m’a conseillé de faire ma déclaration seule donc 1 part ainsi à la grande surprise j’ai reçu mon avis étant imposable à hauteur de 200€

Néanmoins cette année 2024 a été toute différente elle a travaillé 4 mois je n’ai le droit à aucune aide et vue la conjoncture tout est difficile loyer cher courses

Je me demande si ce changement a été de bonne augure ayant un salaire de 1600€ à 2 personnes

Elle reprend ses études en septembre en alternance

Mais les fins de mois sont difficiles

Comment procéder?

Bonjour,

j’ai 3 enfants majeurs rattachés fiscalement qui sont étudiant 21 ans 21 ans et 19 ans

Nous les aidons pour leur sorties et loisirs en fonction de nos possibilité

l’un des jumeaux a travaillé dans un fast food

Est ce que nous pouvons déclaré les sommes que nous leur avons versés

merci

Bonjour,

S’ils sont rattachés, la déduction ne marche pas comme expliqué dans l’article.

Bonjour,

Mon fils de 20 ans travaille et va faire sa 1ere declaration fiscale. Il est tjs hébergé chez moi mais gagne + de 20k€/an. Est-il quand meme possible de deduire pour moi 3968€ de pension au titre de l’hebergement ou ses revenus sont ils trop importants ?

Bonjour,

Vous pouvez interroger le fisc mais ça me parait important et surtout contreproductif car cela augmentera son impôt à lui aussi.

Bonjour,

votre article est très intéressant.

Que se passe t’il si nous ne sommes pas d’accord sur le rattachement fiscal avec mon ex mari ?

Je souhaiterai que chacun prenne un majeur sur son foyer fiscal.

Merci d’avance pour votre réponse

Bonjour,

Le texte précise que c est alors l’enfant qui décide.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Ma fille était en alternance en 2023 et à l’arrêt de son contrat elle a touché de la participation par son entreprise. Cette somme apparait sur ma feuille d’impôts car elle est rattachée à mon foyer fiscal. Cette somme rentre-t-elle dans le cas de l’exonération des 20815€ au titre des revenus de l’apprentissage ou celle de 5204€ liée aux jobs étudiants? d’avance merci pour votre réponse –

Bonjour, J’arrive peut etre apres la bataille, mais j’ai recu tardivement une commandement à payer la taxe d’habitation de mon fils pour 2023 (il est rentré dedans en Juillet 32022) avec majoration.

Un simple message depuis mon compte des impots en donnant la référence, message de son centre des impots (Paris, nous sommes dans le 91) spécifiant qu’il est étudiant. Réponse hyper rapide m’indiquant que compte tenu de sa situation, impots annulé. (pas eu à fournir de justificatif, peut etre car message envoyé de mon compte des impots)

Pour beaucoup fréquenter les CPAM (pas comme malade) je suis impressionné de l’efficacité de cette administration, les autres devraient prendre modèle.

J’espère que cela sera aussi simple pour vous tous.

Merci à la personne qui tient ce site.

Merci pour le retour !

Bonjour,

j’ai une deuxième question sur un autre sujet. En 2023 mon mari a reçu une somme d’un plan d’épargne de retraite de l’Allemagne. En Allemagne cette épargne n’est pas imposable. En France, si c’est imposable, c’est comme pour une assurance vie, c’est que le gaine qui doit être déclaré je m’imagine. (les somme versées à l’assurance viennent du salaire et sur le salaire il y a déjà des impôts qui on été payés) Pouvez vous éclairer sur ce point ? C’est dans la page Revenus de capitaux mobiliers // Produits des plans épargne retraite – sortie en capital : case 2TZ que je dois mettre la somme du gain?

Merci pour votre réponse !

Bien cordialement,

Bonjour,

merci pour votre article qui est très instructif ! Notre fille a eu 18 ans en juillet 2023. La moyenne de nos revenus est de 27000€. Est-ce que c’est encore intéressant que notre fille reste rattaché à notre foyer fiscal? Merci pour votre réponse !

Cordialement,

Bonsoir, notre fille de 19 ans vivant encore sous notre toit, a interrompu ses études, puis a travaillé pendant 4 mois et a ensuite repris des études. Si nous la gardons rattaché à notre foyer fiscal, nous devons bien évidemment cumuler nos revenus plus les siens, du fait qu’elle ne soit pas en mesure de subvenir à ses besoins, y a t’il une possibilité de déduire sur nos revenus un abattement ? Si oui quel en serait le montant ? (en sachant que nous payons sa voiture, l’assurance…). Merci pour votre réponse.

Bonjour,

Non le rattachement empêche la déduction des dépenses.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, je suis seule et j’ai une fille qui est à l’université à Lisbonne ( Portugal). Comment dois je la déclarer ?

Bonjour,

Il faut faire la simulation entre le rattachement ou non et garder la meilleure option.

bonjour, mon fils de 24 ans était en master en 2023. 6 mois en stage de fin d’études, 3 mois en recherche d’emploi et 1er CDI depuis mi-octobre. Il habite toujours chez nous. S’il fait sa première déclaration d’impôt à son compte il ne paiera pas d’impôt. Nous pensons déclarer le versement d’une pension alimentaire puisque nous avons pris en charge le paiement de son master, il vit avec nous, nous payons son assurance auto, etc. Mais je ne suis pas certaine du montant à déclarer : est-ce 3968€ qu’il déclarera de son côté, ou bien 6674 € ? La différence porte sur quels éléments ? Les pièces justificatives ? le fait qu’il habite avec nous ou pas ?

Merci

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Merci infiniment pour toutes les ressources que vous mettez à notre disposition.

Mon enfant majeur (moins de 21 ans au 1/01/2023) est salarié, mais non imposable. Pourtant quand je fais la simulation avec son rattachement, mon revenu fiscal est plus élevé que le mien seul, et je trouve mon impôt très élevé par rapport à 2022 alors que j’ai approximativement les mêmes revenus. J’ai déclaré ses revenus en 1CJ, me suis-je trompée? Merci d’avance pour votre aide.

Bonjour,

Impossible de vous dire sans étudier la situation directement malheureusement. MAis je peux vous dire que s’il est rattaché et qu’il a des revenus imposables, forcément le RFR augmente.

Bonjour,

Merci pour cet article.

Dans notre situation nous sommes pacsés depuis septembre 2023 avec 3 enfants à charge dont 2 font des études.

Le troisième a 22 ans, ne fait plus d’étude, a travaillé 6 mois, a perçu 8000 euros de salaire et vit sous notre toit. Nous le détachons fiscalement car son salaire nous augmente l’IR.

Nous allons encore faire une déclaration séparée pour 2023, pour notre enfant détaché, peut-on déduire chacun 3968 euros ou seulement 1 des parents peut déduire cette somme ? en vous remerciant d’avance, Cordialement

Bonjour,

Vu que c est une déclaration séparée, je pense que ça peut passer.

Bonjour,

Mon fils a 25 ans et depuis 2 ans il fait sa propre déclaration et in n’est pas imposable.

Bien qu’il ne soit plus à ma charge puis je continuer à cocher la case T (rubrique parent isolé) sachant qu’il vit encore avec moi.

D’autre part puis je cocher la case L pour bénéficier de la part supplémentaire

Bonjour,

Sans enfants à charge, seule la case L est possible si et seulement si vous répondez aux conditions.

Bonjour,

Ma fille a fait sa première déclaration d’impôts pour les revenus 2023,

Sachant qu’elle est en étude supérieure, apprentissage.

Et finalement il est plus avantageux pour nous de la rattacher avec nous parents.

Comment faire pour annuler sa déclaration pour la rattacher aux parents ?

Merci pour votre retour.

Très cordialement.

PS. Merci pour tout ce que vous faites.

Bonjour,

Ma fille est en alternance (étude supérieure Master 1 DGC) depuis septembre 2023 et a perçu un salaire de 3 900 € net imposable (Fiche salaire décembre 2023).

Si j’ai bien compris je peux continuer à la rattacher à mon foyer fiscal, mais son net imposable étant inférieur 20 815 €, je ne déclare pas ses revenus ?

D’avance merci.

Cordialement.

Bonjour Thibault,

Tout d’abord, je vous remercie pour vos formations très instructives que je suis en replay.

J’ai fait des démarches auprès des impôts pour un étudiant de 19 ans rattaché au foyer fiscal qui a reçu une taxe d’habitation (le foyer fiscal se trouve dans le 60 et le logement étudiant dans le 59).

J’ai obtenu l’annulation en leur précisant par mail que son statut était étudiant et que le logement n’était pas une résidence secondaire (les pièces à fournir sont : PI des parents et de l’étudiant / Avis impôts 2023 sur les revenus 2022/ contrat de location et certificat de scolarité).

Juste pour info, j’ai effectué des recherches préalables puisque cet étudiant est en colocation et ai trouvé cette note ministérielle de l’Assemblée Nationale qui acte l’exonération de la taxe d’habitation pour les logements étudiants en colocation qu’ils soient rattachés ou non au foyer fiscal.

Voilà pour mon retour .

Bien à vous

Nathalie

http://www.assemblee-nationale.fr/questions/detail/16/QE/289

Merci!!

Bonjour,

merci pour votre article.

Une question : l’on choissit comme pension 3 968 ou 6 674 ? On n’additionne pas les 2 ?

Pour le 6 674, un justificatif d’inscription dans une école de commerce est suffisante ?

merci pour cette précision.

Bonjour,

Impossible de déduire plus que 6674 même si vous avez les deux.

Bonjour,

J’ai fais un mauvais choix lors de ma déclaration des revenus en 2023 pour l’année 2022. Je me suis rendue compte qu’il m’était plus favorable de détacher fiscalement mes deux enfants majeurs. Cela représente une grosse somme.

Que puis-je faire sachant que la période de correction est passée ?

Merci d’avance.

Bonjour,

Il faut faire une demande de correction. Vous pouvez commencer par utiliser le courrier pro joint à la fin du guide via la messagerie en ligne : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Soit le fisc accepte directement, soit ils vous obligeront à tout refaire au format papier.

bonjour, dasn quelle case doit on inscrire les 3968 euros forfaitaire pour l’hebergement d’un enfant majeur etudiant qui loge a notre domicile ?

merci pour votre reponse et pour votre article qui permet d’y voir plus clair !

Bonjour, En case 6EL.

Bonjour

Mon fils a eu 22 ans le 03/02/2024

De janvier 2023 à Aout 2023, il était en contrat d’apprentissage puis depuis septembre, il est en CDD .

Dois je le déclarer avec nous pour ses 8 mois d’apprentissage et faire une déclaration à part pour lui de Septembre à Décembre ?

A vous relire

Merci

Nadia

Bonjour,

Non, soit vous le sortez toute l’année, soit vous le rattachez toute l’année.

Bonjour,

Une de mes filles a eu 25 ans début janvier 2024. Puis-je la rattacher encore une année pour la déclaration des revenus 2023 (année pendant laquelle ma fille avait 24 ans) ?

Merci pour votre réponse.

Bonjour,

J’ai mis l’âge dans l’article il me semble sur le 1er paragraphe.

Bonjour, j’ai deux enfants un fils de 22 ans et une fille de 18 ans.

– Je verse une pension à mon fils qui habite dans son appartement comment dois-je déclarer cette pension ?

– Ma fille à son appartement depuis sept 2023 et je paye son loyer comment dois-je le déclarer ?

Merci

Bonjour,

S’ils sont rattachés, il n’y a rien à déduire. Si c’est mieux de les sortir du foyer, il faut alors remplir la case 6EL et eux ils mettront le tout en case 1AO. Je vous conseille vivement de venir à la conférence de jeudi sur ce sujet.

Bonjour ,

Ma fille est née 26 juin 2004 , elle suit des études supérieures et elle travaille un peu pour m’aider à financer ses études . Dois je déclarer ces revenus .

Merci

Bonjour,

Si elle est rattachée alors oui mais il y’a une case à cocher pour bénéficier de l’abattement de 3 fois le smic.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour. Nous vivons avec ma compagne en concubinage depuis 18 ans , son fils de 30 ans handicapé à 80% vis avec nous sous le même toit . voici près de 4 ans que je le déclare sur ma déclaration de revenus ( 19500 euros pour 2023) . ai-je le droit de la faire ? si oui dans dans mesure ? merci pour votre reponse.

Bonjour,

Sur ce cas très spécifique, il faut interroger le fisc. Si ce n’est pas votre enfant, je ne pense pas que ce soit possible.

Bonjour ,

Mon fils travail en intérim et gagne moins de 17000€/ année donc logé chez ses parent ..loyer trop cher dans notre adorable région

Doit-on le déclarer avec nous ou pas

Merci d’avance

Nikolas

Bonjour,

Il faut faire deux simulations et voir ce qui est le mieux. Je montrerai en direct comment faire durant la formation la semaine prochaine : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot-2024/

Bonjour,

Ma fille à 21 ans elle est née le 8 MAI 2003 donc pour mes impôts de 2023 je la mets dans ma declaration seulement elle est apprentis et je voulais savoir si je pouvais déduire la pension ? et quel montant ? car je l’aide un peu financièrement mais pas beaucoup vu que je n’ai pas beaucoup de revenus

Pourriez vous me dire ce que je dois déclarer et ou ?

Merci beaucoup

vanina

Bonjour,

Si vous la rattachez, impossible de déduire une pension. Mais il faut bien annuler les revenus d’apprentissage. Je vous conseille vivement de venir à la conférence sur l’impôt 2024 en ligne et enfants majeurs : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot-2024/

Bonjour

Notre fille a travaillé en Belgique jusqu’au 31 Août 2023. Elle ne payait pas d’impôts en France mais en payait en Belgique (Retenus à la source)

Nous l’avons aidé financièrement pour son déménagement. Elle a commencé à travailler en France le 12 Septembre.

Quid de cette aide : si je la déduis sur notre déclaration, est-ce que cela risque de la pénaliser (l’aide était de 3000€)

Merci pour votre retour

Bonjour,

A ce niveau malheureusement il faut faire une étude complète, impossible de vous conseiller comme ça.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Merci pour ces précieuses informations.

Mon fils a eu 18 ans en février 2023. Je souhaite le détacher de mon foyer fiscal. J’ai bien compris qu’il devra faire sa propre déclaration de sa date d’anniversaire à décembre. Mais que faut-il mettre sur ma propre déclaration sachant qu’il reste rattaché jusqu’à sa date d’anniversaire ?

Bonjour,

Merci pour ces informations sur les enfants majeurs et le rattachement fiscal ou pas.

Je vous découvre…

Je vais essayer de suivre vos publications.

Cordialement,

Chris

Merci, bonne journée.

Bonjour Thibault,

Merci pour le partage d’informations et les conseils que vous donnez sur votre site !

J’ai une question que je n’arrive pas à trancher malgré mes recherches.

Dans le cas de parents séparés, si l’enfant majeur fait sa propre déclaration, il ne peut être domicilier que chez un seul parent (même si dans les faits il continue à être en résidence alternée).

Ce parent là (celui qui prend la domiciliation) est celui qui peut bénéficier de l’abattement forfaitaire de 3968€. le second parent lui ne peut déduire que dans le cadre du forfait 6674€.

Peut-il aussi ajouter dans la limite des 6674€ des dépenses concernant le reste (Scolarité, vêtements etc…) (à justifier) ?

Pour la part 6674€, cela n’est justifiable que par des virements à destination de l’enfant ? Pas de possibilité de justifier des couts indirects (quotte part nourriture, frais de scolarité etc…).

Merci par avance .

Bonjour,

Je ne pense pas qu’il puisse. Vous pouvez interroger le fisc via la messgaeire sécurisée pour avoir leur position, on est plus sur un cas où il faut trancher selon le bon sens plutôt qu’un cas prévu dans les textes et peut être auront ils une position différente.

Mon fils qui a 23 ans, vient de finir ses études d’ingénieur le 31 août 2023 et travaille depuis cette date. Devrais-je faire deux déclarations de revenus en 2024. Il était à ma charge jusqu’en août comme parent isolé. Merci

Bonjour,

Si vous avez encore le droit de le rattacher il faudra choisir. Soit vous le rattachez pour l’année entière, soit vous le sortez complétement.

Bonjour

Concernant la taxe d’habitation : un étudiant rattaché au foyer fiscal d’une mère seule ayant son propre logement dans une ville universitaire (Grenoble) autre que celle du foyer fiscal (Tours) a été obligé de payer la taxe d’habitation en 2022. Cette décision a été maintenue même après revue du dossier suite à ma « réclamation ».

Bonjour,

Mon fils avait fait sa propre déclaration pour 2021 car il travaillait, pour 2022, il a repris ses études en alternance, j’ai décidé de le reprendre dans mon foyer fiscal cette année. Il n’avait pas encore 21 ans au 1er janvier 2022.

De son coté, doit il valider sa propre déclaration 2022 avec les montants qui remontent ou mettre tout a zero en terme de revenu puisque c’est moi qui les intègrera dans mes revenus ?

Bonjour,

Mon fils né le 01/07/2001 et rattaché sur mes impôts suit un BTS en alternance, j’ai du mal à qualifier son statut pour les impôts : étudiant en études supérieures ou pas (case 7EF) ?

Cette année le problème ne se pose pas car moins de 21 ans au 01/01/2022, mais l’année prochaine je pourrai continuer à le rattacher ou pas (limite à 25 ans pour les enfants qui poursuivent leurs études) ?

Merci de votre réponse et pour toutes les informations que j’ai pu trouver sur votre site !

Cordialement

Bonjour ,ma fille a un revenu imposable de 4200 euros sur l’année 2022 ,ce qui ne lui permet pas la location d’un bien .elle est donc gebergee à titre gratuit à mon domicile .je peux donc dans ce cas déduire la somme de 3786 euros de mes revenus?mais cette somme doit être indiquée sur sa déclaration d’impôts au titre d’une pension ??ou doit elle simplement cocher une case « hébergée à titre gratuit »(sur ke n’zîpas trouve d’ailleurs !?)merci pour votre réponse

Bonsoir, ma fille a 20 ans et fait des études supérieures. Son père et moi sommes séparés. Fiscalement, elle est rattachée à son père. Par contre, c’est moi qui paye ses loyers. Comment dois-je déclarer ces loyers ?

Dans l’attente de votre réponse et vous en remerciant par avance. Cordialement

bonjour.

IL y a un tableau qui est prérempli sur le site des impôts.

comment enlever le stage rémunéré de mon fils étudiant de 23 ans? ON met zéro?

ET SECONDE QUESTION le total de Ses 2 autres employeurs est en dessous de 4936 euros, on laisse ou on enlève?

MERCI POUR TON AIDE

Bonjour

Tout d’abord, un grand merci pour toutes les informations et conseils que vous donnez sur votre site et vidéos.

J’ai cherché sur votre site et sur le site des impôts car je suis un peu perdue pour la déclaration cette année.

Mon fils a été étudiant de janvier à juin 2022 et avait son appartement pour lequel j’ai réglé les loyers.

A partir de juillet, il est revenu à la maison et a travaillé le reste de l’année.

Est-ce que je peux le rattacher fiscalement à mon foyer et déduire le montant de ce que j’ai pu lui verser + le forfait de 3986 pour le reste de l’année ?

Je vous remercie pour vos réponses.

E. L

Bonjour Lanvin,

lisez bien les différents articles sur le sujet. Vous ne pouvez pas déclarer de pensions (réelle ou forfaitaire) si votre enfant majeur est rattaché à votre foyer fiscal. Vous ne pouvez pas bénéficier de la 1/2 part supplémentaire ET de la déduction des pensions versées ! Ce serait trop beau sinon! 🙂

Il faut dans ce cas, détacher votre enfant de votre foyer: qu’il déclare ses revenus donc ici sans doute uniquement les pensions que vous souhaitez indiquer sur votre déclarations.

Bonjour,

J’avais détaché mon fils de mes impôts ces dernières années car il a commencé ses études supérieures en contrat de professionnalisation (non exonérable) puis en contrat d’apprentissage avec des salaires dépassant le montant exonérable. En 2022 (année de ses 25 ans) , ses salaires ne dépassent pas le montant exonérable , je souhaiterais donc le rattacher à mes impots pour cette année. Est-ce autorisé du fait qu’il a déjà son propre numéro fiscal depuis plusieurs années ? De plus, il a son propre logement pour ses études j’ai vu qu’en cochant la case « Etudiant ayant la disposition privative d’un logement », cela évitait de payer une taxe d’habitation au titre d’une résidence secondaire.

Merci pour votre réponse

Cordialement

Bonjour,

Depuis quelques années, j’avais détaché mon fils de 25 ans car il était en contrat de professionnalisation durant ces 1ères années d’études supérieures puis en contrat d’apprentissage avec un salaire dépassant le montant exonérable. Cette année, il a changé d’entreprise pour son nouveau contrat d’apprentissage et son salaire ne dépasse pas le montant exonérable. Je souhaiterais savoir s’il est possible de le rattacher avec moi cette année alors qu’il a fait ses propres déclarations les années précédentes.

Merci

Cordialement

Moi mon fils a 27 ans et sans emploi donc à la charge et je ne sais pas comment faire pour k le à déclaration cette année

Bonjour

Il semblerait que votre affirmation concernant le rattachement ne soit pas possible si le majeur ne vit pas sous le même toit.

Tout contribuable peut considérer comme étant à sa charge, au sens de l’article 196, à la condition qu’elles vivent sous son toit, les personnes titulaires de la carte d’invalidité prévue à l’article L. 241-3 du code de l’action sociale et des familles.

– Si vous ne versez rien à votre enfant majeur, que ses revenus ne sont pas imposés et qu’il ne vit pas sous votre toit, il faut opter pour le rattachement.

Cordialement

Bonjour ; premièrement je ne comprends rien à internet, deuxièmement je suis perdue pour ma déclaration d impôts

Pourriez vous me dire combien le coûterai votre intervention pour m aider

Merci ; recevez les sincères salutations

Bonjour,

NAvré je suis complet et je n’ai personne à recommander; reste la solution de démarcher un expert-comptable près de chez vous.

Désolé de ne pouvoir faire mieux.

Cordialement.

Bonjour, ma fille apprentie rattachée à mon foyer fiscal à eu de gros frais kilometrique(900 kms /mois)

Puis je les déduire ?

Ses repas aussi ? Dans quelle case les indiquer ?

Bonjour,

J ai 2 filles

Ma fille aînée a été détachée courant 2022.

Sur internet, ma fille mineure, toujours dans mon foyer fiscal passe en enfant 1.

Sur quelle enfant dois-je remplir la pension que je verse à ma fille aînée ? Enfant 1 ou enfant 2 ?

Merci pour votre reponse

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,Etudiant en 2022, diplome en octobre 2022, puis je beneficier de l’abattement sur salaire pour les premiers salaites aptes obtention du diplome de fin d’eyude, soit ceux d’octobre a decembre 2022?

Merci

Bonjour, mon enfant à 23 il est en master en alternance et gagne 1300 euros par mois et il est rattaché à notre foyer dois-je déclarer ses revenus en sachant qu il ne gagne pas 19000 euros

Mon fils travaille depuis le 1er juin 2022 avant cela il était en apprentissage et à fait une formation financé par pôle emploi. Il était sur notre déclaration d’impots Comment faire pour notre déclaration de 2022 pour nous et pour lui également ?

D’avance merci

Bonjour,

Ma fille de 22 ans depuis le 13 mars, etait étudiante au 1er janvier 2022, à la rentrée scolaire elle a débuté un service civique(non étudiant) et travaillé en plus le week-end à hautreur de 4472.00 euros. A la rentrée elle sera de nouveau étudiante. Puis-je toujours la garder ratachée à notre foyer fiscal pour 2022. D’avance merci pour votre réponse.

Bonjour mon fils est apprenti une fois abattement déduit je déclare 0 euros pour lui

Puis je quand même indiquer des frais réels ? Merci

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Separé depuis 2019, sur mon consentement de divorces il est noté que mes enfants restent rattaché à moi par rapport à la CAF. Il n’y plus de garde alternée étant donnée que les enfants sont majeurs, mais pont decider de continuer a faire une semaine/une semaine

mon fils depuis plus d’un an fait sa propre déclaration fiscal, ma fille âgée de 21 ans en étude supérieur a demander pour la deuxième année son rattachement à ma déclaration d’impôts.

Auprès de la CAF , ma fille est déclaré avec moi ce qui est le reflet identique de la composition de mon foyer depuis ma séparation.

ma question est de savoir , étant donnée que ma fille est toujours déclarée avec moi auprès de la CAF comme notifié sur le consentement de divorce, Mr a t’il le droit de demander le rattachement de sa fille ?

en attente de votre réponse,

Bonjour,

Si ma fille, étudiante de 20 ans, se déclare seule pour l’année 2022, est-il possible que la pension que m’a versée son père pendant cette période soit déclarée sur sa propre déclaration et non sur la mienne (même si c’est moi qui l’ai touchée), puisque dans les faits c’est moi qui subviens à ses frais? De la même façon, pourrai-je indiquer sur ma propre déclaration une pension versée, alors que ces sommes n’apparaissent pas sur le compte de ma fille, puisque je paie directement ses frais de logement, transports, nourriture, vêtements…?

Merci pour votre réponse!

Bonjour,

Mon ex-conjoint me verse chaque mois une pension alimentaire pour ma fille. Si je détache celle-ci de mon foyer fiscal pour la déclaration de l’année passée 2022, est-il possible que ce soit elle qui déclare cette pension perçue, même si elles ont été versées sur mon compte? Et est-il possible que je déclare moi aussi une pension versée, alors que j’ai en réalité supporté moi-même directement tous les frais la concernant et ne lui ai pas versé d’argent directement? D’avance merci pour votre réponse!

Bonjour est il possible de vous contacter j’aurais des informations à vous demander concernant oui ou non le rattachement d’un enfant majeur merci .

Cordialement

Bonjour Thibault, mon fils à 20 ans il est étudiant et vit sous le même toit que nous, il travaille à temps partiel (à plein temps pendant les vacances) et va déclarer cette année 13500eur. Je ne pense pas que le fisc m’autorise à déduite le montant forfaitaire de 3786 eur, cependant , c’est nous qui payons la nourriture, il est hébergé gratuitement, nous payons son forfait téléphone, son abonnement de transport, nous ne lui demandons donc pas de frais. Comment déduire donc ce montant qui correspond bien forcément a des frais supplémentaire pour nous.

En vous remerciant de votre réponse.

Bonne soirée à vous

Sabrina

bonsoir Sabrina,

je suis dans le même cas que vous, s’il vous plaît , avez vous reçu une réponse.

merci

Bonjour,

Mon fils a effectué 2 missions professionnelles rémunérées bien présentes dans ma déclaration : 1 contrat d’alternance dans une banque (donc pas d’exonération possible) et 1 stage rémunéré dans une autre banque.Pour ce dernier stage il semble que j’ai bien droit à l’exonération à hauteur de 4936 euros. Ayant touché 2852 euros dois je modifier en mettant 0 sa part declarant ?

Merci pour votre retour.

Fabrice

Bonjour j ai mes 2 fils qui vivent sous mon toit un gagne 772e et l autre 997e cette année il font leur propre déclaration.C est moi qui es tout à charge loyer,nourriture et.

Comment je peux faire sur ma feuille pour déclaré es que je peux déduire quelque chose?

Merci de votre reponse

Bonjour,

Ma fille etudiante est rattachée à mon foyer pour la déclaration de revenus. Elle a gagné 5692 € l’année dernière. Dois je déclarer 5692 € ou seulement 756 € (5692-4936).

Merci d’avance pour votre réponse.

Bonjour,

Seulement 756. En ligne, vous avez un petit stylo à côté de son revenu et vous pourrez alors cocher une case pour que le montant de 3 fois le smic s’enlève tout seul. Si vous aviez oublié de le faire les années passées, vous pouvez corriger pour avoir un remboursement.

Cordialement.

Bonjour,

J ai 4 enfants, deux jumeaux de 16ans (lycéens)

Et deux grandes 21 et 19 ans universitaires,

Elles ont travailler en 2022,

Elles ont gagné chacune 5000 euros,

Elles vivent toujours chez moi,

Est il intéressant de les rattachée toujours

Avec moi pour la déclaration d impot 2023 Merci.

Bonjour,

Simon mon fils majeur de moins de 25 ans, étudiant en master à l’EMT Alès a effectué un stage obligatoire de six mois indemnisé 5642 euros. Ce stage étant à Paris, il a pris en colocation un logement meublé qui lui a coûté 730 euros/mois soit un total de 4380 euros. S’il est dans ma déclaration de revenus, peut il déduire ces frais de logement (et si oui, dans la rubrique frais réels?). Merci de vos conseils précieux.

Bonjour,

NOn il ne peut pas. En revanche si vous le rattachez il faut profiter de l’abattement de 3 fois le smic pour ne pas être imposé sur 5600 mais sur 1000 euros.

Il n’y a plus de taxe d’habitation pour l’habitation principale, la partie de l’article relative à la TH est caduque.

NOn justement je l’ai mise à jour car la taxe d’habitation sur résidence secondaire existe encore et si l’enfant est rattaché j’ai peur que le fisc considère que son logement est une résidence secondaire des parents.

Je pense que vous oublié qu’un parent qui a eu la garde d’un enfant pendant au moins 5 ans bénéficie 1/2 part de plus en cochant la case L

Bonjour,

C’est vrai que dans l’optique où on opte pour le détachement de l’enfant ET que l’on n’en a pas d’autres ET qu’on vit seul ET qu’on l’a eu seul 5 ans alors cela rentre en compte et la case L est possible.

Merci pour la précision.

Bonsoir

Divorcés nous déclarons chacun notre fille sous notre foyer fiscal car nous partageons les.charges et elle vit soit chez moi soit chez mon ex mari. Elle aura 21 ans en décembre 2023. Elle est étudiante en alternance. Le service des impôts lui a envoyé un numéro fiscal afin qu elle fasse une déclaration de revenu. Elle a gagné moins de 19 000€ en 2022. Que doit on faire ?

Merci

Bonjour,

mon fils né en 2003 a poursuivi ses études en bts jusqu’en mai 2022 ( à ma charge jusqu’à cette date) et a ensuite trouvé du travail et quitté le domicile.

Puis je en partie le garder sur ma déclaration ou il y a t’il une solution plus avantageuse ? ( j’ai 2 autres enfants en garde alternée et je perdrai 1 part s’il n’est plus sur ma déclaration…)

Merci d’avance

Bonjour,

Les seules optimisations possibles sont celles mises dans l’article, il n’y en a pas d’autres pour les enfants majeurs.

Cordialement.

Merci, je vais regarder plus en détail. La difficulté étant de savoir comment gérer une année coupée en deux au niveau situation de mon fils majeur ( une partie scolarisé vivant chez moi et l’autre partie salarié en ayant quitté le foyer)

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, j’ai bien lu vos différentes solutions …merci. Dans mon cas pour 2022 ma fille de 25 à ce jour était en alternance jusqu’en juillet 2022 et a commencé à travailler fin septembre 2022. Elle a déjà fait sa propre déclaration en mai 2022 avec ses revenus d’alternance de 2021. Ma question je verse à ma fille qui vit toujours avec moi et même si elle travaille 80 euro tout les mois + je paie encore assurance voiture et forfait tel. Est-ce que le paragraphe » La seconde option pour la pension vous concerne si l’enfant majeur vit sous votre toit. Dans ce cas, l’administration fiscale considère que vous pouvez déduire un montant forfaitaire de 3 786 € sans justificatif. Un fait intéressant à connaître qui marche dans la présente situation mais sera toujours valable une fois que votre enfant sera obligé de sortir du foyer » me concerne ? J’ai bien compris les cases 1AO et 6EL.

Je reste à l’écoute Cordialement

Bonjour,

Cela reste possible. En revanche, la déduction de la pension est possible seulement si elle est dans le besoin comme expliqué ici : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

Bonjour

Non sommes un couple en concubinage et avons chacun notre déclaration fiscale.

J’ai 3 enfants avec Madame et je l’ai ai mis avec moi pour ne pas payer d’impôts sur mes revenus

Cependant madame à ça propre déclaration fiscale et elle à un fils de 24 ans qui a sa propre déclaration fiscale aussi.

Le fils touche que 450 euros par mois.(vacataire agent de cantine pour les enfants avec la mairie).

Est ce que madame peut déduire des frais ou autres sur sa déclaration d’impôts par rapport à son enfant ou non ? (Depuis qu’il est majeur il n’a jamais travaillé et vivait sous notre toit sans ressources, ça fait que 1ans et demi qu’il fait ce métier).

On paye électricité, eau, nourriture etc

Dans l’attente de votre retour.

Cordialement.

M .

Bonjour,

Merci pour votre article très complet.

Voici la situation pour laquelle j’aurais aimé votre connaître votre avis : mon fils aîné travaille mais il est hébergé chez nous. Il va faire cette année sa première déclaration de revenus. Il a gagné en moyenne 1120€ net mensuel (un peu moins que le SMIC). Comme nous l’hébergeons, je voulais porter la somme forfaitaire de 3786 euros en case 6EL (à charge pour lui de créditer de la même somme la case 1AO de sa déclaration d’impôt). J’ai interrogé l’administration fiscale via la messagerie de mon espace particulier sur le site des impôts et voici sa réponse :

« Au vu de ses revenus 2022 vous ne pourrez pas verser de pension alimentaire pour 2022 à votre fils ». Et d’ajouter que si nous pouvons toujours déduire des pensions alimentaires car nous sommes dans un système déclaratif, l’administration se réserve le droit d’effectuer un contrôle de mon dossier ultérieurement…

Qu’en pensez vous ?

Merci de votre retour,

BOnjour,

Le fisc juge surement ici que les revenus de l’enfant sont trop élevés pour que la déduction d’une pension soit acceptée.

Bonjour

En plein dans la situation, j ai également fait plusieurs simulation..juste une question m interroger

Où mon fils devait il déclarer ce que je lui donne chaque année pour ours l aider à poursuivre ses études…merci vous avez répondu à ma question

BOnjour,

S’il déclare seul la pension reçu est en case 1AO pour lui.

Bonjour,

mon fils de 23 ans est étudiant et il a fait sa première déclaration 2022 sur ses revenus 2021 car il travaillait le W-E. Il a quitté son emploi depuis Mai 2022 car il est parti 6 mois à l’étranger dans le cadre de ses études et n’a pas repris de travail à son retour. Ayant eu peu de revenus en 2022, je voudrais le rattacher à nouveau sur ma propre déclaration cette année. Comment faire et comment en informer l’administration fiscale?

Vous remerciant par avance de votre réponse

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

J’ai un enfant majeur qui fini son enseignement supérieur en juin 2022 il travaille en saisonnier juillet et début aout , puis fin aout il rentre en contrat apprentissage . Pour ma déclaration il est rattaché . Quand je vais sur ma déclaration je dois exonérer le salaire apprenti et le salaire saisonnier en théorie mais l’administration ne me donne pas le choix de cocher les 2 . Pourquoi Merci d’avance

Merci pour vos éclairages.

Conseils très bien rédigés et très explicites grâce à des exemples.

Juste une question concernant ma fille : elle est en apprentissage en organisme de formation pour adulte. Est elle considérée étudiante ?dois je cocher la case relative à « études supérieures »? Merci pour votre retour

Bien à vous

Myriam

Bonjour,

Merci de votre réponse.

Dans le cas où la pension alimentaire serait de 250€/mois (3000€/an) quel montant devrions-nous alors indiquer en cases 6EL et 1AO? 6786€ ou bien le plafond de 6368€?

Cordialement

Bonjour, j’ai ma fille de 21 ans qui n’as pas de revenue et qui vit encore chez nous . Je lui donne de l’argent en espèces tout les mois et nous payons son assurance voiture, le crédit de voiture , sa mutuelle et son forfait de téléphone. Quels est le montant maximun que je peux déduire des impôts ? Sachant que pour un il faut des justificatifs et l’autre non . Je suis dans les 2 cas . Merci beaucoup pour votre réponse

Désoler mais je naie toujours rien compris. Ma fille va avoir 23 ans le 27 avril elle n’a jamais travaillée ,puis encore la rattacher à ma déclaration. Merci de me répondre car je suis perdu et je ne veux pas faire d erreur merci

Bonjour,

Si elle était étudiante en 2022 c’est possible, sinon elle doit faire sa propre déclaration et vous pouvez déduire une pension si vous l’aidez ou si elle habite chez vous.

Bonjour,

je vis séparé et assure seul le financement de mes 2 enfants majeurs / étudiants ;

ma fille a eu 25 ans en juin 2022, puis je la déclarer encore avec moi ?

En 2022, elle disposait de revenus dans le cadre d’un stage (6 mois) puis d’un

contrat d’alternance (4 mois),

A vous lire

Cdt

Bonjour,

Il faudrait vérifier le texte pour voir si l’alternance rentre dans la case « études supérieurs » mais il me semble que non de mémoire. Si c’est non, alors le rattachement est impossible. Si je me trompe et qu’il y figure alors vous avez le choix.

Cordialement.

j’ai commencé à le lire, c’est très clair ! Par contre, on ne dit pas déclaration d’impôts mais de revenus… Vous avez peut-être fait exprès pour parler le même langage que vos lecteurs pour être bien compris ! Ce que je comprends parfaitement

Bien cordialement

Bonjour,

Vous avez tout à fait raison, à tout niveau! Et c’est aussi pour avoir le même « langage google » car la plupart des gens recherche « déclaration impôt » et non pas « déclaration revenu ».

Bonne journée.

Bonjour,

mon fils est âgé de 24 ans, il est étudiant, en parcours sup, un BTS , je vers 283 € pas mois pour frais de scolarité.

Il vit à mon domicile. depuis 2 ans, il fait sa propre déclaration, il a travailler quelque temps, surtout pendant la période de vacances.

Ma question, comment déclarer le montant versé pour sa scolarité.

merci de votre aide

Bonjour,

S’il n’est pas rattaché, il faut calculer et déduire la pension comme indiqué dans l’article (cases 6) et lui doit la rajouter en case 1AO.

Cordialement.

Bonjour ma fille 22 ans vit chez nous. Elle gagne le smic.

Est ce que si elle fait sa propre déclaration, peut on déduire de notre côté une pension pour le fait de la loger et elle de son côté la déclarer. Et quel montant ?

Bonjour,

Oui vous avez le détail ici : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

Bonjour,

Mon fils étudiant rattaché à notre foyer fiscal dispose de revenus (net imposable) issus d’un contrat doctoral. Je ne trouve aucune rubrique pour déclarer ses revenus au dessus de 4936€.

Faut il arbitrairement les noyer avec ceux de Mr ou de Mme ?

Existe t il une rubrique spécifique pour déclarer les revenus uniquement de l’enfant majeur rattaché au foyer fiscal ?

Cordialement.

Bonjour,

Si vous rattachez l’enfant, une troisième colonne apparait en ligne pour mettre ses revenus. D’ailleurs en ligne vous pourrez cocher une case ce qui lui permettra d’avoir automatiquement l’abattement de 3 fois le smic avant imposition de son revenu.

Bonjour

Ma fille est étudiante dans le superieur et vi seulle dans son apartement à marsseille elle ne vient que pour les vacances,

Elle est toujours ratacher à moi je suis divorcer et elle touche une pension alimentaire directement de son père suite à notre divorce que je déclare en son non sur ma déclaration

Elle a 23 ans en septembre et a travailler les trois mois d’été

Est ce que ça serais plus avantageux pour elle de faire ça déclaration seulle ?

Ou elle n’a pas davantage à être fiscalement séparé et cet mieux que je la garde ratachè jusqu’à ses 25 ans ?

A l’avance merci pour votre conseille

Bonjour,

Il faut faire plusieurs simulations pour voir la résultat; si vous êtes abonnée je présente en vidéo la manière de faire ici : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bonjour, je suis divorcée, j’ai 2 enfants de 16 et 18 ans.

ils sont rattachés à mon dossier au niveau de la caf.

Mon fils de 18 ans est en alternance et perçoit un salaire de 745 euros par mois depuis septembre 2022.

ils sont en garde alternée.

Maintenant qu’il a 18 ans il ne peut plus être en garde alternée au niveau des impots.

Peut il être rattaché à mon dossier à la caf, et faire sa déclaration d’impôts avec son papa.

merci.

Bonjour,

Navré je m’y connais en fiscalité mais pas en CAF; il faudrait interroger la CAF directement.

Bonjour si je sors mon enfant majeur du fisc impôt, est ce que l’APL (,allocation logement)sera annulée ou déduite ?

Bonjour,

Navré je connais uniquement la fiscalité. On me dit souvent que l’impact est nul au niveau apl qu’on sorte l’enfant ou pas mais je n’en suis pas certain.

Bonjour,

Tout d’abord, merci pour tous vos excellents articles.

Si nous versons à notre fils de 20 ans, étudiant, résidant à notre domicile et détaché de notre foyer fiscal, une pension alimentaire de 200€ par mois (2400/an), nous devons déclarer en case 6EL 3786€ (montant forfaitaire) + 2400€, soit 6186€ et conserver les justificatifs de virements des 2400€.

En revanche, de son côté, notre fils doit-il déclarer 6186€ ou bien 2400€ en case 1AO?

Merci d’avance

Bonjour,

Vous avez tout bon et il doit déclarer 6186.

Cordialement.

Bonjour,

Ma fille de 21 ans a fait sa propre déclaration l année dernière, elle a repris ses études au mois de septembre peut-elle être rattaché à ma déclaration cette année ?

Merci pour votre réponse

BOnjour,

Si elle répond aux conditions pour être rattachée, elle peut l’être même si elle a été déclarée seule l’an passé.

Bonjour,

Ma fille a eu 18ans en août 2022, elle est rattachée au foyer fiscal de sa mère.

Elle fait une école de commerce et vit seule en appartement depuis septembre 2022.

Puis-je déduire les sommes que je verse ( loyer, assurance , nourriture, transport , frais de scolarité ).

Si oui, quel montant maximal ?

merci

Bonjour,

Vous pouvez mais la personne qui déclare doit le rajouter dans les pensions reçues. Les règles pour les pensions sont ici : https://www.corrigetonimpot.fr/pensions-alimentaire-deductibles-des-impots-enfant-parent-ex-conjoint/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

J’ai 83 ans, vis union libre, pas d’impôts sur revenus.

J’ai un fils 49 ans au RSA que j’héberge gratuitement qui se suffit à lui même.

J’ai sur indication impôts déduis 3500 € de charges déductibles sur ma déclaration impôts. Aucun problème.

La caf réclame à mon fils une somme équivalente.

Par ailleurs si je ne déduis pas sur mes revenus la somme en question, mon RFR augmente, toujours pas d’imposition pour moi mais mes prélèvements sociaux augmentent.

Merci de vos conseils.

Salutations

G. B

Bonjour,

Ma fille a 23 ans (24 en juin 2023). Elle était étudiante en école de graphisme jusqu’en septembre 2022 (mois durant lequel elle a obtenu son diplôme).

Elle est autoentrepreneur avec très peu de revenus et est partie vivre chez son ami à partir d’octobre 2022.

Quel cas de figure adopter ?

Jusque-là elle a toujours été rattachée au foyer fiscal.

Rattachement au foyer fiscal maintenu cette année ?

Est-il possible de déduire les frais d’études supérieures ?

Merci pour vos avis et aide.

Belle journée

Bonjour,

Mon fils étudiant de 19 ans est détaché du foyer depuis le 01/01/2022. Puis-je déclarer les factures que je paye pour lui eau/électricité/téléphone portable/assurance voiture de ma déclaration de revenus ?

Ces dépenses entrent-elles dans le cadre d’une pension ?

Merci pour votre intérêt

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Ma fille habite chez moi avec perçoit la elle perçoit l’handicapé adulte donc est-ce que je peux déclarer une somme je voudrais savoir si ce que je déclare ma fille doit le déclarer sur ses impôts elle ne paye pas d’impôts sur le revenu naturellement comme j’ai eu une histoire la dernière fois je voulais savoir parce que elle a eu un contrôle de la CAF et cela m’embêterait beaucoup alors je ne préfère pas la déclarer mais je voulais savoir parce qu’on ne m’a pas répondu j’ai écrit aux impôts parce que je faisais jusqu’à présent j’avais déclaré 2500 € mais apparemment ils en ont pas tenu compte parce que ils m’ont dit que ma fille avait le salaire de la handicapé adulte mais avant je la déclaré et on a enlevé quelque chose maintenant ils m’ont rien enlevé sur mes impôts j’ai 76 ans je voulais avoir ce renseignement parce que je n’arrive pas à l’avoir merci beaucoup

Bonjour

Mon fils gagne de 23 ans gagne bien sa vie

Il fait sa propre déclaration et n’est pas imposables car il travaille à 40 klm de chez nous.

L’an dernier j’ai dit au impôt qu’il ne vivait pas chez nous pour pas que nous payont des impôts à cause de ses revenus.

Avons nous bien fait ?

Bonjour,

Le fait qu’il habite ou pas chez vous ne change rien à l’impôt sur le revenu; la question est de savoir s’il faut le rajouter sur votre déclaration ou si c’est mieux qu’il fasse la sienne. S’il a des revenus importants, il est très possible qu’il soit mieux de le détacher (et c’est obligatoire s’il a plus de 21 ans et qu’il n’est pas en étude).

Cordialement.

merci pour tous vos renseignements moi jai 2 enfants majeurs mais

chacun sa declaration ke faut il declare ils sont demandeur demploi sous rsa pas plus

Bonjour,

Si ils n’ont aucun revenu imposable, ils font la déclaration sans rien mettre. Si vous déduisez une pension, ils indiquent la pension reçue en case 1AO.

Cordialement.

Bonsoir, je suis mère célibataire avec une fille de 19 ans qui fait des études supérieures en université. Pour l’instant elle est rattachée à mon foyer fiscale. Elle vit chez moi car l’université n’est pas loin. L’année prochaine elle partira peut-être continuer ses études à 100 kms de chez moi. Je devrais donc lui louer un logement.

Mes impôts sur les revenus 2021 sont de 113815 euros. Ma fille quant à elle n’a pas de revenus. Serait-il plus judicieux de la déclarer seule ou non ?

Je pense qu’en tant que mère célibataire, ayant droit à deux parts (pour ma fille et moi), ce n’est peut-être pas intéressant fiscalement de la déclarer seule. J’ai fait une simulation sur votre simulateur : d’une part en l’intégrant dans mon foyer fiscal avec la déduction des 183 euros, puis d’autre part en la déclarant seule avec le versement d’une pension de 6000 euros par an. Apparemment, il serait mieux de la garder dans mon foyer fiscal. Qu’en pensez-vous ?

Bonjour,

Impossible de vous dire au jugé mais vous avez la bonne méthode. Il faut faire 2 simulations et garder la meilleure. Mon simulateur est juste à l’euro près donc vous constaterez lors de la déclaration que le choix sera le même.

Je verse de l’argent à mes 2 enfants chaque mois pour compléter leur salaire. Comment le déduire? A partir de quel revenu ont-elles droit à mon aide?

Bonjour,

J’explique la notion de besoin ici à la fin pour savoir si on peut déduire ou non : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

Cordialement.

Bonjour ma fille de 23 ans a été étudiante de janvier à septembre 2022 et a trouvé un travail du 05/10/2022 au 31/12/2022. Est ce que je peux toujours la rattacher à notre foyer sachant qu’elle vit toujours chez nous pour la déclaration d’impots 2022 ?

Merci de votre aide

Bonjour Thibault,

Bravo pour vos explications !

Notre 3ème fils a 22 ans et il a fini ces études en septembre 2022. Il a été embauché en novembre dans l’entreprise où il a effectué son stage. Sur sa feuille de paie, il y a un prélèvement à la source.

Jusqu’à présent il faisait partie de notre foyer fiscal.

Sur la déclaration 2023 sur les revenus 2022, puis-je garder la part fiscale de mon fils malgré les 2 mois de travail qu’il a effectué ? Et comment récupérer son prélèvement à la source qu’il a déjà payé ?

A partir de quelle moment dois-je déclarer que mon fils ne fait plus partie du foyer fiscal ?

Quelles démarches mon fils et moi même devons effectuer ?

Merci par avance

Bonjour,

Il me semble qu’on retient la situation au 31 décembre mais je ne suis plus certain, peut-être l’ai je mis dans l’article. Le prélèvement à la source sera sur la déclaration où est l’enfant dans les cases 8 pour devenir un crédit d’impôt. Je vous conseille la formation vidéo sur le sujet où j’ai tout détaillé : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Si vous avez l’abonnement ou un des ebooks vous avez reçu un code promo pour la visionner gratuitement.

Cordialement.

Bonjour, mon fils en alternance, est rattaché sur notre déclaration, fin décembre il a reçu une taxe d’habitation pour son logement meublé en résidence étudiante à Aulnoy-lez-Valenciennes (hors Crous). Je pensais que la taxe d’habitation n’existait plus! Comment faire une demande de dégrèvement ou une remise? Cordialement

Bonjour,

Vous avez l’article sur ce sujet ici : https://www.corrigetonimpot.fr/taxe-d-habitation-des-etudiants-annulation-remise-partielle-ou-remboursement-sur-demande/

Bonjour

Merci pour votre travail

L’enfant détaché peut alors prétendre à une bourse d’étude si ce n’est pas déjà le cas

Il peut être intéressant d’aller sur le simulateur du CROUS également

Le montant de l’apl étudiant est également supérieure pour un.e boursier.e , voir simulateur Apl Caf

Cordialement

Meilleurs vœux

Rico

bonjour ,

je suis divorcé avec une fille qui vient d’avoir 18 ans en septembre 2022.

Actuellement mon ex épouse et moi même effectuions chacun notre déclaration avec notre fille en tant enfant à charge en garde alternée.

Maintenant que ma fille est majeure , si elle effectue sa propre déclaration , quelles sont les différentes pensions que nous pouvons lui verser sachant que notre fille reste en alternance sur les deux foyers familiaux

merci d’avance

Bonjour,

Chaque parent peut utiliser le plafond indiqué dans l’article si les sommes sont versées. Maintenant attention car l’enfant devra tout ajouter en revenus. Il faudrait faire la simulation en voyant ce qui se passe si elle déclare seule, si elle est rattachée chez Mr ou si elle est chez Mme. Je vous conseille la formation en visio sur le sujet où je montre en direct comment faire.

Cordialement.

Bonjour,

Mon fils de 20 ans vit avec nous. Il vient de commencer un contrat en alternance école/ entreprise. Comment dois je faire pour la déclaration 2023 , dois je déclarer ses revenus ? puis je déduire une pension ?

Merci

Bonjour,

Je vous conseille de visionner la formation en ligne que j’ai fait sur le sujet. Il faut faire des simulations pour faire le meilleur choix : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bonsoir, mon fils âgé de 19 ans est en dernière année d’apprentissage en BTS. Il gagne 720€/mois. Il est rattaché à notre foyer fiscal et avec mon autre enfant de 17 ans qui est en étude normale et mon épouse j’ai donc 3 part. Jusqu’à maintenant quand je déclare les revenus de mon fils je met tout à 0 car c’est exonéré à 100% les revenu d’apprentis. Ma question est la suivante, l’année prochaine quand il va travailler et ne sera plus en étude, il va percevoir un salaire, devons nous continuer de les déclarer sur nos impôts mais du coup va g il y avoir un coup supplémentaire à payer pour nous sur nos impôts ? Ou alors si il déclare lui même ses impôts (il en paiera pas) vivant chez nous, est ce que je perdrai la demi part du coup ? Et si oui et ce que cela aura un impact aussi sur le montant de mon impôt ? Merci pour votre réponse. Cdt

Bonjour,

Oui tout à fait, c’est tout le sujet de l’article. Il faut voir si c’est mieux d’avoir le rattachement malgré le fait d’être imposé sur son salaire ou si perdre la demi-part est gagnant du fait qu’ils déclare seul son salaire.

Vous avez une formation entière dans la rubrique « formation » où j’explique comment faire.

Cordialement.

Bonjour,

Mon fils vient de reprendre ses études,il est déjà détaché de nos impôts (j’avais fait le double calculs et avec ses revenus nous étions passés d’une tranche)

Il vit toujours chez nous mais sans revenu ,si je lui verse 100/200€ par mois pour ses déplacements pour aller à l’école dentaire , puis je les déduire de mes impôts (et donc les déclarer sur ses impôts) ?

(Il a 22 ans)

Bonjour,

Je ne sais pas si le texte permet d’intégrer les frais versés pour le déplacement dans la déduction de la pension, désolé. Vous pouvez interroger le fisc via l’espace « impot.gouv » pour voir ce que le fisc en dit.

Cordialement.

Merci

Je vais voir avec eux!

Cordialement

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Voila ma question concrète:

Couple séparé avec deux enfants en garde alternée:

– La mère a (0,25 + 0,25 ) part pour calcul foyer fiscal

– Le père a (0,25 + 0,25 ) part pour calcul foyer fiscal

En cours d’année (décembre 2022) l’enfant ainé devient majeur et poursuit ses études en apprentissage . Il demande son rattachement au foyer fiscal du père. Comment doit se faire la déclaration 2022?

La mère doit déclarer un seul enfant mineur en garde alternée et le père un enfant mineur et un enfant majeur rattaché? Sur toute l’année 2022 alors même qu’il est devenu majeur que le dernier mois de l’année?

Ou doit-on attendre l’année suivante pour le rattachement?

Merci.

BOnjour,

Effectivement le père aura alors 0.75 part et la mère 0.25. Je n’ai plus en tête si on retient la situation au 1er janvier ou au 31 décembre 2022 désolé. Vous pouvez surement le retrouver dans un de mes articles. Sinon, vous le verrez au niveau pratique : il est impossible de rattacher un enfant en garde alternée dès lors qu’il atteint 18 ans. Si le logiciel des impôts vous bloque au moment de rattacher votre ainé en garde alternée alors c’est que vous êtes sur l’année où il faut choisir entre mme et mr.

Cordialement.

Bonjour,

Ma fille 20 ans en février 2022, de janvier à août 2022 était étudiante sous notre toit, et de septembre à décembre 2022, sera étudiante en province (nous lui payons tous les frais de loyer, nourriture, eau, électricité …. sur ces 4 derniers mois de l’année). Nous allons très certainement la détacher de notre foyer fiscal. Puis-je utiliser, au prorata des mois, l’option forfaitaire de 3592€ sur 8 mois et l’option 6042€ sur les 4 derniers mois ? Merci

Bonjour,

Oui tout à fait c est possible. Je vous conseille de suivre la formation sur le sujet pour faire le bon choix : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, merci de votre site !

Une question simple, vous écrivez ci-dessus :

« vous trouverez un article annexe spécifique à la déduction à la fin qui détaille tout ce qui est considéré comme une pension »

…Je n’ai pas su trouver cet article ?

Bonjour,

Il est ici : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

Bonjour Thibaut, merci pour la précision de vos conseils.

SVP sauriez-vous me dire si je peux demander l’aide au logement de la CAF, pour les frais d’internat de ma fille majeure? (elle m’est rattachée fiscalement)

cordialement

M

Bonjour,

Désolé mais pour la CAF je ne maitrise pas du tout, ce n’est plus du ressort de la fiscalité. J’ai peur qu’il faille les interroger directement (bon courage!).

Cordialement.

bonjour,

je suis célibataire sans enfant, 43 ans. mon RFR est de 32000€. je paie des impots. je suis hébergé à l’année chez mes parents et je leur verse 500€/mois pour partager les charges.

mes parents sont retraités avec un RFR de 21074€. ils ne paient pas d’impot et sont locataire de leur logement.

pensez-vous que je puisse déclarer 6000€ en pension alimentaire afin de bénéficier d’une réduction d’impot ?

je vous remercie d’avance pour votre réponse.

Bonjour,

Vous avez un article dans la rubrique « impôt » où j’explique les conditions pour déduire une pension auprès des parents, vous y trouverez votre réponse. Il faudra quand même vérifier que l’impôt n’augmente pas d’autant chez eux.

Cordialement.

Bonjour

Ma fille est âgée de 2o ans

Elle a fait sa première déclaration en 2022 pour l’année 2021

Peux elle occuper mon appartement pinel

Elle ne fait pas partie de la sci qui a acheté le logement

Elle est étudiante

Merci de votre aide

Bonjour,

Vous avez un article sur le sujet dans la rubrique « immobilier » puis « pinel » : https://www.corrigetonimpot.fr/immobilier-loi-pinel-comment-louer-enfant/

Je vous conseille vivement de le lire car il faut faire attention et je vous ne peux que vous recommander la lecture de mon guide Pinel après coup si vous ne l’avez pas encore.

Cordialement.

Bonsoir, nous nous sommes PACSés le 12 décembre 2022. Nous avons deux enfants deux Filles 16 et 18 ans.

Jusqu’à maintenant, nous avions deux feuilles d’impôts avec chacun une fille

Nous hésitons pour 2022, de rester chacun avec une fiche d’impôts, et même de détacher notre fille de 18 ans et quelle est sa propre feuille d’impôts…

Elle est étudiante à 80 km de chez nous, donc nous lui payons un appartement et elle est dans une école privée à 900 € le mois…

Peut-on déduire toutes les sommes ? Merci de vos conseils

Bonjour,

Impossible de vous dire, il faut faire toutes les simulations. Et attention il y’en a beaucoup : soit commune, soit Mr seul et Mme 2 enf, soit Mr seul et Mme 1 enf, soit Mr 1 enf et Mme 0, soit Mr 2 enf et Mme 0, soit 1 enf chacun. Vous avez une formation sur le sujet dans la rubrique « formation où j’explique comment le faire soit même et calculer l’économie.

Cordialement.

Bonjour, ma fille a 19ans depuis mars 2022, elle a trouvé sin apprentissage ds la vente pour septembre au lycee en bts technico commercial. On a du lui prendre un petit appartement pour qu elle soit a coté de son ecole et travail mais elle rentre le weekend chez nous. J ai aussi un rnfant de 10ans. Dois t onbtoujours la declarer sous nos impots? Elle percevra un salaire 700 euros brut, 2 jours d ecole, 3 jours en apprentissage. On subvient a ses besoins alimentaires, factures et partie loyer depuis le 16 juillet 2022. Et je suis handicapé ce qui fait aussi une demi part de + aux impots. Donc dois t on ou non la garder sous nos impots vu qu elle revient le weekend chez nous et aussi ou dois t on declaré les frais (loyer,aliment,facture,ect). Et est ce que se sera sur l impots 2022

Merci pour votre reponse

Bonjour,

Vous avez le choix, il faut faire le test et garder la meilleure solution. J’ai fait une formation entière en visio où j’explique comment faire : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

bonjour,

ma fille de 28 ans, étudiante en médecine, réside à mon domicile à titre gratuit et n’a aucun revenu.

en complétant ma déclaration de revenus 2021, je n’ai pu la déclarer à ma charge (par rapport à son âge)

dans quelle rubrique puis-je prétendre à une réduction d’impôts ? En consultant le site Impots.gouv, j’ai pu lire qu’il serait possible de prétendre à une déduction se limitant à 6042 €.

en vous remerciant ;

cordialement

Bonjour,

Il faut faire comme expliqué dans l’article ou visionner la conférence sur le sujet si ce n’est pas assez clair.

Mais clairement oui ici il est possible de déduire une pension si vous l’aidez ou le forfait si elle habite chez vous. En contrepartie elle devra l’ajouter à ses revenus.

Mon fils de 21 ans en 2021 vient d’être prélevé de la taxe d’habitation de la totalité de la colocation où il logeait sur Marseille au 1er janvier 2021, alors que nous l’avons détaché à compter de cette même date au travers de la déclaration faite en 2022 sur les revenus 2021.

Il faut mentionner que le prélèvement a été fait d’office par les impôts directement sur ces comptes en banque sans avertissement préalable, ce qui a occasionné des frais bancaires conséquents.

Par ailleurs, cette « saisie » a été réalisée après que l’ayons détaché.

Par ailleurs, les impôts justifient le paiement de la taxe car elle est calculée sur la base des revenus 2020. Or en 2020, il n’était pas détaché mais n’avait aucun revenu (étudiant).

Tout cela est il bien normal et si non, que pouvons nous faire pour obtenir la restitution de la somme (1500€ alors qu’il louait une chambre de 18m2 dans une coloc avec partage de pièces communes) ?

Bonjour,

Je pense qu’il faudrait essayer ici de faire une demande d’exonération de taxe d’habitation comme je l’explique ici : https://www.corrigetonimpot.fr/taxe-d-habitation-des-etudiants-annulation-remise-partielle-ou-remboursement-sur-demande/

Ma fille de 18 ans va faire des études supérieures a Henri 4 Paris et j’habite Toulouse…..je vais la détacher de mon foyer fiscal afin de lui faire une pension…..Puis-je faire une modification a ma déclaration d’impots sur le revenu en septembre 2022 ???

Bonjour,