Bon nombre de contribuables qui louent un bien immobilier vide font le choix de le loger dans une SCI (société civile immobilière).A partir du moment où la location est vide et que la SCI est soumise à l’impôt sur le revenu, l’investisseur se retrouve avec une charge administrative supplémentaire : il doit remplir une déclaration d’impôt 2072 avant début mai. Une démarche différente des loueurs classiques qui attendent la période fiscale pour faire la déclaration 2044 des revenus fonciers. Peu importe le dispositif (location classique, Pinel, Duflot etc…), si vous possédez une SCI il faut alors remplir la déclaration 2072 et les deux annexes avant début mai 2025. Une démarche qu’il faudra faire correctement pour optimiser l’impôt. Vous allez déclarer les loyers et déduire les charges de l’année passée. L’impact sur l’impôt est important : chaque charge déduite dans la déclaration 2072 de la SCI permettra une économie au niveau de l’impôt sur le revenu ET des prélèvements sociaux.

Exemple :

Mr Corrigetonimpôt déduit 1000 € des revenus fonciers dans la déclaration 2072. Il économisera l’impôt (minimum 11%, maximum 45% soit 110 € minimum de fiscalité en moins) et les prélèvements sociaux (17.2% soit 172 € d’impôts en moins).

Le point important est de retenir que tous les aspects techniques qui concernent les loueurs « classiques » lorsqu’ils remplissent une déclaration d’impôt sur les revenus fonciers 2044 sont valables pour ceux qui sont en SCI. Le fait d’avoir un bien dans une SCI ne change rien au niveau des règles de calcul de l’impôt sur le revenu et ne permet aucune optimisation fiscale par rapport à un bien hors SCI. Par contre il y’a pleins d’astuces pour optimiser la déclaration d’impôt et payer moins. Vous déduirez les charges de la même façon, vous avez les mêmes conditions à respecter, les optimisations sont identiques. La seule chose qui change a lieu au niveau administratif : vous devez remplir une déclaration 2072 (avant début mai) et le report sur la 2044 sera différent.

Je vais donc détailler case par case la déclaration 2072 afin que vous déduisiez un maximum de choses ce qui permettra de minimiser la fiscalité. C’est l’étape la

plus importante où il ne faut rien oublier. Ensuite, je vous expliquerais où faire le report lorsque vous serez confronté à votre déclaration d’impôt sur le revenu.

Sommaire

- Comment remplir la déclaration de SCI 2072? Explications case par case pour diminuer l’impôt.

- Les loyers et revenus fonciers de la SCI : case 1 à 5.

- Les frais et charges déductibles des revenus fonciers dans la SCI. Ligne 6 à 17.

- La déduction des intérêts d’emprunt : attention à ne rien oublier !

- Fin de l’annexe 1 de la déclaration 2072 : cases 18 à 22.

- Après l’annexe 1, prenez le temps de faire correctement le report sur la page 1 de la déclaration SCI 2072. Cases R1 à R5.

- Devra t’on aussi remplir une déclaration d’impôt des revenus fonciers 2044 après avoir fait la 2072 pour les biens immobiliers en SCI?

Comment remplir la déclaration de SCI 2072? Explications case par case pour diminuer l’impôt.

La déclaration 2072 comporte un feuillet principal et deux annexes : il y’a deux rubriques que vous devez remplir avec beaucoup d’attention (le reste étant

uniquement de l’administratif). La rubrique la plus importante est située sur le formulaire « annexe 1 » alias « 2072-S-A1-SD ». Je vous conseille de le remplir en premier. Je commence par la

détailler case par case avant d’évoquer les reports. C’est sur ce feuillet que vous allez pouvoir optimiser les charges déductibles. Bien entendu, vous déclarez les revenus et charges de l’année

passée.

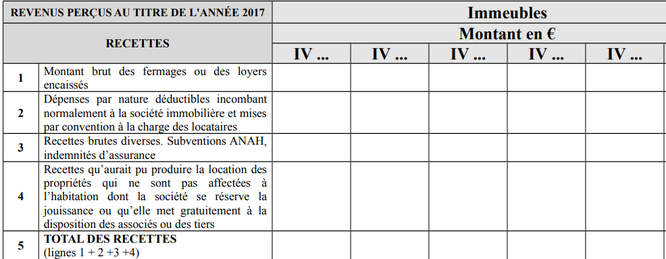

Les loyers et revenus fonciers de la SCI : case 1 à 5.

1 : on indique les loyers perçus l’année passée. Les loyers réglés en avance doivent aussi être intégrés. Si par exemple vous avez perçus 10 000 € de loyers ainsi que 1 000 € de loyer d’avance sur l’année 2024, vous devrez indiquer 11 000 € dans la case 1 lors de la déclaration de la SCI 2072 sur les revenus 2024 (donc faite en 2025).

2 : Si votre locataire a payé une charge qui était à payer par vous (à la charge du propriétaire), vous devez l’indiquer dans cette case.Imaginons que votre

locataire paie des travaux normalement à votre charge, vous subirez l’impôt dessus malgré tout.

3 : Les subventions perçues (ANAH) sont à déclarer en ligne 3 et seront imposées. Le dépôt de garantie n’engendre pas d’impôt et n’a donc pas à être intégré dans

cette case. En revanche si vous utilisez le dépôt pour compenser un loyer non payé, vous devez alors ajouter le montant (le fisc considère que c’est un loyer et l’impose).

La ligne 4 concerne seulement ceux qui mettent un logement gratuitement à disposition.

Le total se fait en ligne 5. C’est le loyer brut imposable sur lequel vous allez pouvoir déduire les charges.

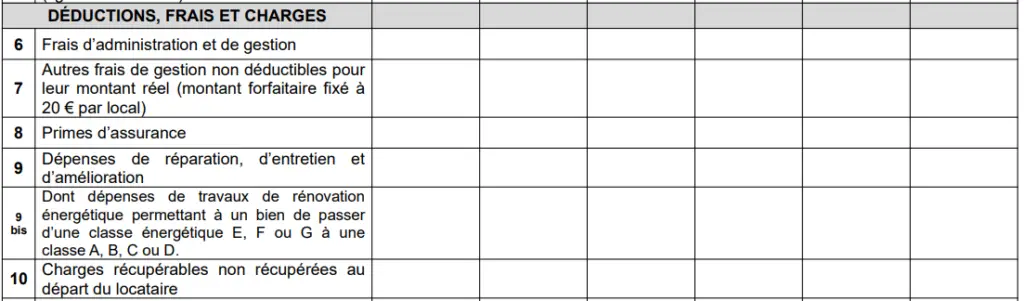

Les frais et charges déductibles des revenus fonciers dans la SCI. Ligne 6 à 17.

Le plus important commence, il va falloir faire attention à ne rien oublier. Chaque montant indiqué dans ces cases permet de faire baisser l’impôt et les

prélèvements sociaux.

6 : vous pouvez déduire les sommes versées à une personne qui garde l’immeuble (salaires + charges sociales). Si vous supportez des frais pour une agence de

location, pour un conseiller fiscal afin de remplir la déclaration d’impôt ou à un tiers pour faire de l’administratif ou un travail en rapport avec la location, tout est déductible. Précisez

bien à votre expert-comptable qu’il peut détailler sa facture afin de pouvoir déduire une partie des honoraires. Les cotisations versées à un organisme qui vous aide à gérer votre location

(UNPI…) sont déductibles également dans cette case. Enfin, si vous engagez un avocat, un huissier ou autre pour une procédure sur le bien (conflit avec le locataire ou les entrepreneurs…), ces

montants sont déductibles des revenus fonciers à la ligne 6.

7 : vous pouvez déduire 20 € par local loué. Le fisc considère que ce sont les frais de courrier et de téléphone pour échanger avec le locataire.

8 : vous payez une assurance propriétaire non occupant sur le bien loué. Cette somme est déductible, vous pouvez la déduire dans la ligne 8.

9 : Cette ligne concerne les travaux que l’on peut enlever avant de subir l’impôt. Attention, les travaux de construction ne sont pas déductibles et les travaux d’amélioration et de réparation sont déductibles. Une case difficile à remplir mais très importante pour réduire l’impôt. J’explique dans cette conférence toutes les astuces pour déduire au mieux les travaux : quels travaux déduire et comment optimiser ? Réponses à toutes vos questions. Le fisc peut vous demander le détail sur cette case (montant des travaux, nature, date…). N’oubliez pas de garder toutes les factures !

9bis : on a une particularité pour 2025 avec certains travaux qui permettent d’avoir un doublement du déficit foncier. Cette mesure est contreproductive au niveau fiscal et dans 90% des cas, il ne faut pas remplir cette case. Je l’explique dans cette conférence notamment : nouveautés fiscales.

10 : Si votre locataire est parti sans régler des charges, vous pouvez les déduire ici. Imaginons qu’il n’a pas fait ramoner le bien et que vous avez dû payer 80 € de ramonage, vous pouvez déduire 80 € en ligne 10.

11 : les indemnités d’évictions versées sont déductibles si vous avez demandé au locataire de partir afin de louer dans de meilleures conditions. Notez que si vous avez évincé votre locataire pour habiter le bien, la déduction des frais d’éviction n’est pas possible.

12 : La taxe foncière est déductible. Attention à la nuance, le fisc opère beaucoup de contrôles fiscaux. Vous pouvez déduire la taxe foncière mais pas la taxe sur les ordures ménagères. En effet, c’est le locataire qui doit payer les ordures ménagères. Pensez-bien à regarder le verso de votre taxe foncière où vous verrez la distinction entre la partie « taxe foncière » (déductible) et la partie « ordures ménagères » (non déductibles). Cet article revient sur la façon de distinguer les ordures ménagères sur l’avis de taxe foncière et vous donne un courrier de demande de règlement des ordures ménagères aux locataires sur les dernières années si vous ne l’avez pas fait. Si vous avez payé les ordures ménagères et ne souhaitez pas les réclamer au locataire, il n’est pas possible de les déduire pour autant sous peine de redressement fiscal.

13-14 : cela concerne les gens qui louent en co-propriété. Le syndic ou l’agence vous transmettra un relevé distinguant les provisions pour charges payées l’année de la déclaration (déductibles) et la partie des provisions pour charges déduites l’année passée qui concernaient en fait des frais non déductibles (imposables). La ligne 13 va diminuer les revenus fonciers imposables et la 14 va les augmenter.

Exemple :

Mr Corrigetonimpôt a payé 1 000 € de charges de co-propriété en 2024 et les a déduits sur la déclaration 2025 des revenus 2024. En 2025, il a payé à nouveau des charges de co-propriété (1 100 €) et le syndic lui indique que sur les 1 000 € de 2024, seulement 800 € ont servis à financer des travaux déductibles.

On dira donc à Mr Corrigetonimpôt de mettre 1 100 € en ligne 13 sur la déclaration 2026 des revenus 2025 (il déduit ce qu’il a versé). On lui dira aussi de mettre 200 € sur la ligne 14. En effet, il a déduit 1 000 € en 2024 alors que seulement 800 € étaient déductibles. Il faut donc réintégrer les 200 € dans le revenu imposable.

A cause du décalage dans le temps entre le moment où vous payez vos charges et le moment où elles sont utilisées, on est obligé de remplir la déclaration de cette manière. Seul le syndic à l’information en général; c’est très compliqué (pour ne pas dire impossible) de trouver les chiffres en regardant vos relevés. Malheureusement certaines entreprises ne vous communiqueront pas l’information gratuitement et vont vous la facturer.

Le total des frais déductibles se fait en ligne 16 (vous noterez que la ligne 14 augmente le revenu imposable comme je viens de l’expliquer. Il est donc normal de la soustraire des charges ici).

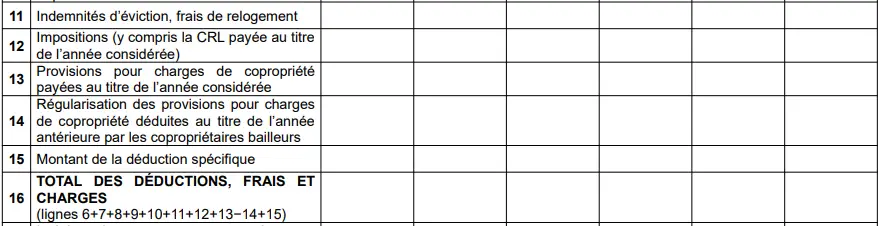

La déduction des intérêts d’emprunt : attention à ne rien oublier !

La ligne 17 est primordiale : les intérêts d’emprunts payés sont déductibles. Malheureusement beaucoup s’arrêtent ici alors que vous pouvez déduire beaucoup de chose sur cette ligne : les commissions prises par la banque (frais de dossier), la contribution à un fonds mutuel de garantie sous conditions, les frais d’hypothèque sous conditions et surtout l’assurance emprunteur. Encore une fois, je vous conseille mon guide pour tout inclure correctement et surtout corriger les années passées si vous n’aviez pas tout enlevé. Il y’a une énorme économie à la clé. Nous avions vu que vous pouvez déduire ces charges même si le bien n’est pas encore loué pour créer un déficit.

Vous avez fait le plus difficile. A partir de cette étape, vous avez déduit tout ce qu’il était possible d’enlever du foncier pour diminuer l’impôt. Il reste

plusieurs formulaires et rubriques à remplir dans la 2072 mais ce ne sera que des reports ou des ajouts de ligne. Je prends quand même le temps de finaliser l’annexe 1 et de mettre en lumière

deux rubriques importantes.

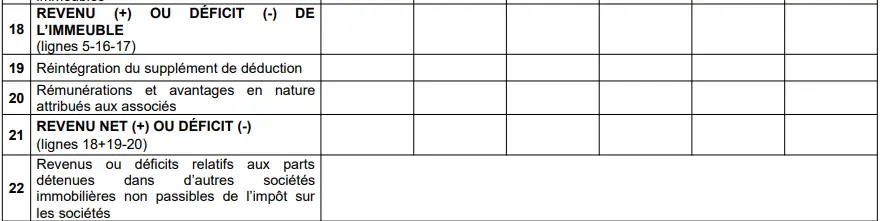

Fin de l’annexe 1 de la déclaration 2072 : cases 18 à 22.

Comme demandé en ligne 18, vous ajoutez les revenus (ligne 5) et défalquez les charges (ligne 16 et 17). Vous obtenez ici le revenu imposable. C’est lui qui va venir augmenter votre impôt (selon la tranche marginale d’imposition) et c’est aussi sur cette base que vous paierez les prélèvements sociaux.

Exemple :

Mr Corrigetonimpôt obtient 100 € de revenu foncier imposable en ligne 18. Il est dans une tranche à 30%. Son impôt sur les revenus fonciers du bien logé dans la SCI sera de 100*30% + 100*17.2% soit 47.2 €.

La ligne 19 concerne ceux qui ont eu un dispositif fiscal et qui ne respectent pas l’engagement de location. Le fisc remet alors en cause les avantages fiscaux dans cette case. La ligne 20 est assez explicite et généralement inutile.

La plupart du temps, il suffit donc de recopier la ligne 18 dans la ligne 21 . Si vous n’avez pas d’autres SCI, la ligne 22 est laissée vierge et vous pouvez à nouveau reporter le montant de la ligne 18 en ligne 23!

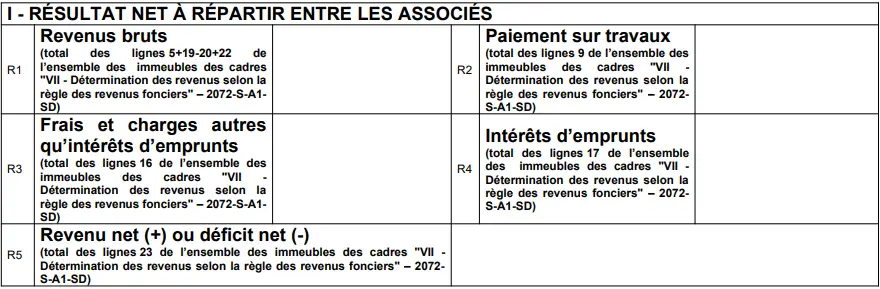

Après l’annexe 1, prenez le temps de faire correctement le report sur la page 1 de la déclaration SCI 2072. Cases R1 à R5.

Bien que vous ayez rempli l’aspect technique sur l’annexe 1, n’oubliez pas de faire le report dans la rubrique de la première page de la déclaration 2072. C’est ce bilan qui sera utilisé par les impôts, il serait donc dommage de gâcher votre travail en reportant le mauvais chiffre. Je vous rassure, c’est très simple à remplir. Le cadre ci-dessous est important.

Il suffit de lire mais je vous détaille malgré tout les 5 cases.

R1 : ce sont les loyers avant déduction des charges. Autrement dit, vous avez juste à reporter le montant de la ligne 5 de l’annexe 1 de la 2072 que vous venez de remplir (il faut aussi ajouter les lignes 19, 20 et 22 mais elles sont de 0€ dans la plupart des cas).

R2 : on y indique uniquement les travaux soit le montant de la ligne 9.

R3 : On y indique toutes les charges sauf les intérêts d’emprunts. Les travaux sont compris dedans (ils figurent donc en R2 et en R3). Concrètement, vous avez déjà calculé cela en ligne 16.

R4 : On indique uniquement les intérêts d’emprunts et frais bancaires. C’est le report de la case importante numéro 17 que nous avions détaillée.

R5 : On reporte le revenu foncier imposable (ou déficit). C’est la ligne 23 . Vérifiez bien que vous obtenez le résultat suivant : R1 – R3 – R4 = R5. Si le résultat est négatif, mettez le signe « moins » devant.

Ce cadre doit être rempli correctement car il servira au fisc à calculer l’impôt mais aussi le déficit le cas échéant. Nous avions vu que des règles

spécifiques existent selon que le déficit provienne des travaux, des intérêts d’emprunts ou des autres charges (voir l’article sur le déficit foncier dans la rubrique « immobilier » de mon site).

Le fisc va pouvoir faire les calculs spécifiques en distinguant la provenance du déficit grâce aux cases R2, R3 et R4 d’où la nécessité de les remplir correctement.

Devra t’on aussi remplir une déclaration d’impôt des revenus fonciers 2044 après avoir fait la 2072 pour les biens immobiliers en SCI?

J’ai insisté sur le cadre précédent car c’est lui qui va être reporté dans votre déclaration des revenus fonciers. En effet, ce n’est pas la déclaration 2072 qui va

donner lieu à l’imposition, c’est votre déclaration d’impôt sur le revenu que vous faites en mai. Vous allez devoir remplir une déclaration des revenus fonciers 2044 en plus de vos revenus

(salaires etc…) mais de manière plus simple qu’une personne qui loue hors SCI. Concrètement, vous aurez juste à remplir un cadre qui est situé sur la première page de la déclaration 2044. C’est

celui situé en première page qui est ci-dessous.

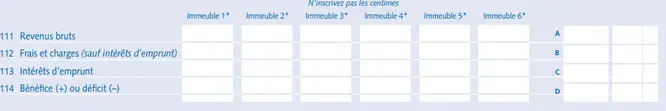

C’est très simple. Le montant que vous aviez mis sur la case R1 de la déclaration 2072 se reporte sur la ligne 111. Le chiffre situé en R3 de la 2072 va en ligne

112. Le R4 en ligne 113 et le total R5 arrivera sur la ligne 114.

Une fois encore, vous pourrez vérifier que vous obtenez bien 111 – 112 – 113 = 114. Lors de la déclaration en ligne sur « impôt.gouv », le fisc se chargera de remplir

le reste tout seul. Vous aurez juste à indiquer ces 4 chiffres dans les lignes 111 à 114. L’impôt sera calculé et ajouté sur votre avis d’imposition en

septembre.

Bonjour,

J’ai besoin d’aide pour remplir l’annexe 2 de la 2072-s-sd ligne 21 après une cession avec plus-value.

faut-il noter la différence prix d’achat ,prix de vente ou ou prendre la plus value imposable donnée par le notaire:(19 ans de propriété pour ce bien par notre SCI)?

Merci pour vos conseil et la réponse est-elle dans un guide ?

Bonjour j ai en location un local commercial en sci j ai donc rempli ma 2072 mai j ai en non personnel un pavillon que j ai mis en location il n à reine à voir avec la sci comment dois-je déclarer les revenus sur ma déclaration revenus 2023?

Bonjour

Tout d’abord merci pour vos précieux conseilles, c’est extrêmement appréciable vos articles sont vraiment TOP !!!

Petites questions me concernant:

– J’ai fait l’acquisition de 2 PINEL en 2023 dont une en SCI.

Lorsque je remplie la 2072, je ne vois pas où je peux indiquer l’avantage fiscale de 2% ni l’endroit ou déduire la part assurance de l’emprunt ?

De plus comme c’est la 1ère année, dois je aussi remplir la 2044EB pour le bien en SCI

Merci pour vos précieuse réponses à venir …

Bonjour,

Je vous conseille de bien lire le guide Pinel qui explique tout ça : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour

dans quelle rubrique doit on imputer l’achat d’un bout de terrain afin d’agrandir la sci ?

Merci a vous car je suis perdue, mon père étant décédé récemment, auparavant il s’en occupait malheureusement je dois m’en charger et suis vraiment perdue et je ne veux pas faire de bêtise.

Merci beaucoup

Bonjour,

j’ai la m^me problèmatique que Chantal qui a posé la question de Gubri du 6 mars, je voudrais savoir si les impôts ont répondu à cette personne ?

Problème : comment déclarer revenu de SCPI acheté par une SCI à l’IR ?

Serait-il possible de la contacter,

cordialement

Michèle

Bonjour,

tout d’abord je vous remercie pour vos explications.

j’ai vu qu’une question avait été posé et je n’ai pas vu la réponse :

Lors d’une vente d’un bien avec plus-value, que doit’on mettre dans la case R7 de la 2072 (plus value calculée par le notaire apres abattement?) Doit’on reporter quelque chose dans la 2044?

je vous remercie pour votre réponse

Bonjour,

Vous avez cet article qui répondra à votre question, c’est surtout sur la déclaration de revenus qu’il faut bien remplir : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Bonjour, et merci. Vous êtes si clair d’habitude et là je dois mal comprendre. Si je ne déclare en loyer brut que le montant perçu sans les provisions de charges versées mensuellement par mon locataire et que je déduis en case 13 les provisions pour charges que j’ai payées au syndic, cela ne revient il pas à déduire 2 fois. Je dois être un peu bornée…

Vous faites un superbe travail, merci

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Ma SCI , a vendu le seul immeuble dont elle est propriétaire et investi dans des SCPI , comment remplir le formulaire 2072. .

Cordialement

Chantal

Bonjour,

La SCI est à l’IR ou à l’IS?

Suite à mon message et votre réponse :La SCI EST À L’IR

Bonjour,

Dans ce cas, je ne suis pas certain, je n’ai jamais eu le cas. Je ne sais pas trop si la 2072 est nécessaire ou non, l’important est que ce soit indiqué dans la 2044 lors de la déclaration d’impôt. Soit vous demandez au fisc s’ils veulent une 2072, soit vous la faites par sécurité.

Sur le volet de la 2072 je souhaitais intégrer 3273 euros ( payé en décembre 2022) en terme de frais de garantie déductible mais les lignes sont « grisées » !!

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Une sci est mise en gestion locative auprès d’une agence de gestion.

Les loyers sont virés chaque mois mais » déduction faite » des honoraires de gestion.

Sur la 2072 doit on inscrire les loyers perçus, nets des frais de gestion, ou bien doit on déclarer les loyers en rajoutant les frais de gestion, puis en déduisant ces frais sur la ligne de frais ?

Merci d’avance

Bonjour,

C’est comme vous souhaitez, les deux sont bons et le résultat sera le même.

Bonjour,

Je souhaite savoir s’il faut déclarer la vente d’un bien locatif sur 2072 ? Si oui dans que rubrique il faut le remplir

Bonjour

Je suis coincée quand au fait de devoir déclarer des charges reversées, je ne sais pas sur quelle ligne le faire, ainsi que des appels de fonds je ne sais pas sur quelle ligne non plus.

Pouvez vous m’aider ?

Sympa merci

Bonjour,

je suis propriétaire de toutes les parts de la SCI familiale, ma sœur m’ayant cédé ses parts. Je suis occupant à titre gratuit, dois je remplir également la 2044 bien que cette SCI ne génère aucun revenu. Par contre je paie taxe foncière, assurance, frais de compte, dois je déduire une partie de ces frais?

Bonjour,

Nous avons une SCI familiale, avec 2 personnes de la famille logés à titre gratuit. Ces 2 personnes ont approvisionné la SCI afin de pouvoir payer la Taxe foncières, assurance, frais de Banque … Comment déclarer cette apport sur la 2072 ?

Par avance, merci

DF

Merci pour tout

Grasse à vous j’ai réussi à remplir ma 2072

Et dans la foulée la 2044

Merci merci pour les explications simples et efficace

Super, j’en suis ravi!

Bonjour,

Votre conseil est le bienvenu pour cette déclaration d’impôts sur le revenu de la SCI en raison de la complexité et je vous en remercie.

L’immeuble concerné par la SCI a été vendu et la SCI est dans l’attente de nouvelles acquisitions dans les années à venir.

Où et comment dois je déclarer la cession de cet immeuble dans ma déclaration en 2023 ? Je n’ai pas trouvé la case concernée.

Je vous remercie pour votre aide.

Maryna

Bonjour Monsieur

Ma question est :

Pour la déclaration d’une SCI Familiale soumis IR, en 2022 les associés ont été obligés de faire des virements pour éviter d’avoir un compte débiteur à la banque (debit non admis par la banque ) les locations n’étant pas suffisantes pour payer les charges.

Doit on déclarer nos virements au compte bancaire, et si oui cela fera un excédent et aurons nous un impot à régler ?

Merci de votre réponse au plus vite, car la déclaration doit être faite avant le 15 mai 2023.

Salutations distinguées.

Gilou

Bonjour

Merci pour ce travail.

Juste une question: dans la ligne 1 les loyer brut à déclarer sont avec les charges ou hors charge. Et si hors charge, où déclare t-on les charges mensuelles avancées par le locataire?

Merci

Bonjour,

Vous avez le détail sur mon guide « location vide ». Si non, un article de la rubrique « immobilier » revient sur le loyer charge ou hors charge.

Cordialement.

Bonjour et merci pour votre travail, c’est assez clair et cela va beaucoup m’aider. J’ai une question cependant: les associés de la sci à l’IR que je gère ont chacuns prélevés 750e en décembre; dois je le déclarer dans la 2072? et si oui, dans quelle case? merci pour votre réponse

Monsieur, je vous félicite car tout est très bien expliqué. Seulement j’ai 76 ans et je me vois contrainte de faire le bilan, donc la déclaration des revenus fonciers pour la SCI à l’IR de mon fils.

J’avoue que je suis un peu perdue et j’ai une question importante à vous poser.

Mon fils a dû faire un emprunt pour acheter son local. Dans la mesure ou sa SCI n’a pas de trésorerie (elle fonctionne juste avec le loyer perçu et les sommes que mon fils ajoute afin que le compte bancaire ne soit pas à découvert, sommes qui gonflent son compte courant associé), est-il normal qu’il paie des impôts dès maintenant sur des sommes qu’il ne touche pas encore ? Je vous serais reconnaissante si vous pouviez me donner réponse sur ce point précis.

Un grfand merci dès maintenant et bonne semaine.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Merci pour cet explicatif, très clair.

J’ai cependant une question concernant la déclaration des revenus de la sci a l’IR.

Que se passe t’il si les revenus nets ( revenus – charges) ne correspondent pas exactement aux revenus versés aux usufruitiers. Par exemple si ma SCI a préféré mettre en réserve une certaine somme pour un éventuel dégât a venir et ne pas se retrouver en déficit. Nous avons alors un montant sur la 2072 qui diffère de ce qui a effectivement perçu pour les usufruitiers. Que faire? Quel montant fera fois pour les impôts ? La 2072 ou leur déclaration de revenus ?

Comment déclarer les intérêts des comptes courants d’associés pour une SCI en IR sur le formulaire 2072.

Afin que ces intérêts ne soient pas imposables sur la déclaration des revenus car ils n’ont pas été versés en fin d’année. Pour info, les intérêts ont été calculés au taux légal.

Merci d’avance pour votre retour. Cordialement.

Bonjour

merci pour vos précieux conseils. Comment remplir la 2072, lorsque la SCI (familiale) a perçu des loyers sur le dernier trimestre 2022, mais qu’ils n’ont pas été reversés aux associés ?

ces derniers percevront leur quote part sur 2023.

merci d’avance pour votre réponse Cordialement Gilles

Bonjour, pourquoi dont-on déclarer la plus-value sur la 2072 si celle-ci a déjà été payée et déclarée par le notaire ?

Je vous remercie d’avance pour réponse

Bonjour,

J’explique ici l’utilité : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

je vous remercie pour cet article qui est une aide précieuse.

Ma question porte sur la ligne 12 (Impositions): Doit-on déduire la taxe foncière de la SCI ou uniquement du bien loué?

De plus, pouvez-vous me confirmer qu’il est possible de déduire la totalité des frais de gestion de la fiscalité directe locale de la taxe foncière et de les ajouter à la déduction?

Enfin, qu’en est-il de la CRL ? Comment devons-nous la calculer et doit-on la déduire?

Je vous remercie par avance de votre aide et de vos réponses.

Bonjour,

Un message pour vous remercier de votre travail, vos articles sont clairs et permettent d’y voir un peu plus clair dans cette jungle administrative 🙂

Cordialement,

Thibaud

Merci!!

Bonjour,

Merci pour cette mine d’information!

Propriétaire d’un logement loué nu en SCI IR acquis en mai 2022, je vais vendre ce bien courant 2023. Je ne peux donc pas mettre ma SCI en deficit foncier (vente avant les 3 ans) malgré un montant de travaux et charges supérieur à mes revenus de loyers.

Concrètement sur 2022:

loyers=2940€

travaux et charges=9000€

1ere option: Puis-je déclarer seulement 2900 de charges et travaux sur 2022 afin de reduire mes recettes à quasi 0 mais pas en déficit? même si je vends avant les 3 ans de location? et faire la même operation sur l’année prochaine sur les loyers 2023 avec les montants de travaux restants?

2eme option: choisir le regime micro foncier?

Quelle serait la meilleur option et surtout laquelle est légale?

Merci beaucoup

Bonjour,

J’aime beaucoup l’idée mais je suis navré je ne vais pas me mouiller. Je ne sais pas si c’est faisable sans risque ou non.

Cordialement.

jusqu’au 31 12 2021nous avions une SCI familiale avec3 associes

mon mari usufruitier

moi même conjointe usufruitière

notre fille nue- propriétaire

au 1er janvier 2022 nous avons fait la donation devant notaire des 2 usufruits a notre fille

pouvez vous m indiquer comment remplir la 2072 annexe 2

il ne figurera qu’un seul associe ma :fille ligne 13 ?

n y a pas de ligne correspondante a cette donation seules sont demandées ligne 14 les acquisitions de parts ou ligne 15 les cessions de part

merci pour votre reponse

Bonjour,

Merci pour votre site.

Je gère la déclaration de ma SCI familiale sur le site impot.gouv mais ce dernier ne me donne aucun accès (j’ai fait tout les liens) pour la Gestion de Mes Biens Immobiliers (GMBI) mais m’ouvre une fenêtre pour « adhérer aux services en ligne »? J’ai eu des messages d’échanges avec le site impôt.gouv mais je n’ai aucune réponse claire , on ne se comprend pas.

Avez-vous entendu parler de ce nouveau changement sur le site impôt. gouv?

Pensez-vous que les impôts vont développer directement un logiciel de surveillance sophistiqué par l’intermédiaire de ce GMBI?

Merci de votre retour

Bonjour,

Désolé je n’ai pas d’infos particulière sur cet aspect, je n’hésiterai pas à écrire sur le sujet si c’est le cas.

Cordialement.

Bonjour,

Désolé je n’ai pas d’infos particulière sur cet aspect, je n’hésiterai pas à écrire sur le sujet si c’est le cas.

Cordialement.

Bonjour.

J’ai lu avec intérêt. Et je découvre naturellement que mes déclarations des années précédentes ne sont pas toujours très clean. Parce que j’ai tendance à simplifier en respectant l’esprit plutôt que la lettre.

Exemple :

je déclare la totalité du revenu = loyers de l’année + provision de charge (au passage je n’ai pas lu de précision sur ce point correspondant à la rubrique 1, loyer seul ou loyer + charge)

je déclare la totalité des charges de copropriété versées sur l’année, sans distinction entre ce qui serait déductible ou pas, sans correction au réel par rapport à l’année précédente.

Dans la durée, et s’il y a peu d’écart entre les provisions de charges et les charges réelles, il n’y a pas d’impact.

Et c’est tellement plus simple que l’usine à gaz qui consiste à enlever les provisions de charges locataire des loyers, et retraiter les écarts entre les provisions appelés par le syndic et les charges réelles que l’on connait parfois trop tard.

En cas de contrôle j’aurais peut-être un redressement, ou pas, car l’écart sera faible et on ne peut pas prédire dans quel sens il surviendra. Mais je me prend moins la tête.

Que l’état nous prenne 40% (à peu près, selon le reste des revenus) de nos revenus foncier sans les *** et les risques qui vont avec, c’est une chose, mais il devrait avoir l’élégance de nous laisser donner cela en simplicité.

Et la taxe sur les ordures ménagère dans la taxe foncière c’est encore un truc génial, et peu incitatif au tri sélectif, au compostage,..c’est gratuit, c’est le propriétaire qui paie (normal il est riche).

Bonjour,

Merci avant tout pour vos lumières car je suis moins dans le flou amis j’ai qq interrogations.

Mes parents ont vendu leur maison, et afin de d’acheter une nouvelle maison dans une autre région à un prix beaucoup plus élevé que la maison vendue, nous avons décidé de créer eux et moi une SCI sur IR pour que je les aide à accéder à leur nouveau logement principal (3 associés à part égal)

Est ce que nous pouvons déduire certaines charges (impot, mise au propre, interet de crédit etc) ?

Comment faire stipuler ce logement sur mon impot sur le revenu sachant que je suis non imposable ?

Merci pour tout.

Bonjour,

Si la maison n’est pas louée, rien n’est déductible.

Cordialement.

Bonjour.

Merci pour vos articles d’une grande précision.

J’aimerais votre avis sur ce qui suit.

Nous achetons avec ma femme un appartement pour loger notre fils étudiant pour ensuite le mettre en location meublée.

Ce bien est aquis avec un crédit pour un montant de 130000 euros.

Nous cherchons l’option qui nous permettra de faire face aux premières années qui seront probablement déficitaires du fait de travaix à prévoir.

Nous pensions créer une sci familiale pour sa gestion mais nous ne savons pas quel choix fiscal faire entre IR et IS.

On nous a dit ses derniers jours que le BIC en réel pourrait être plus judicieux pour nous.

Si bien que je ne sais plus quoi faire.

Nous sommes dans la tranche fiscale à 14 avec 3.5 part.

J’espère être assez clair pour avoir votre conseil. Je vous remercie.

Bonjour,

Sur de telles demandes, il est malheureusement impossible de vous répondre ou de trouver la bonne solution en un claquement de doigt. La seule solution est d’aller voir un expert-comptable qui prendra le temps d’étudier le dossier et de vous conseiller.

Cordialement.

Merci beaucoup vos explications sont claires très appréciable le pas à pas. je viens d’économiser 480€ de comptable pour ma petite sci je vais me procurer vos guides encore merci cordialement

Merci à vous, je vous conseille effectivement le guide sur la location vide et celui sur les astuces fiscales qui ne manqueront de vous faire faire des économies.

Cordialement.

BONJOUR

POUR LA 1ERE FOIS DANS MA VIE JE ME SUIS LANCEE DANS UNE SCI AVEC MON AMI- NOUS SOMMES CHACUN CHEZ SOIS MAIS 35 ANS DE VIE COMMUNE

J AI LU ATTENTIVEMENT VOS INFORMATIONS VOS CONSEILS POUR MOI NEOPHITE

JE CRAINS AVOIR FAIT DE GROSSES BETISES CAR AU DEPART J AI DIT A L EXPERT COMPTABLE QUE JE NE LOUERAI PAS PUIS COMME L APPART EST FACE A LA MER J AI LOUE JUILLET-AOUT-SEPTEMBRE POUR UN REVENU NET GROSSO MODO DE 6 A 7 MILLE EUROS- J AI FAIT UN CREDIT A MON NOM POUR LES TRAVAUX DE RENOV ET NON SUR LE COMPTE DE LA SCI -J AI TOUT REMEUBLE CUISINE SALLE DE BAINS CARRELAGE ETC ETC ESCALIER… DE PLUS DEPUIS QUELQUES TEMPS 15 JOURS MON COMPTE SCI SUR LA BQ A DISPARU… POURRIEZ VOUS ME CONSEILLER CAR JE LE REPETE JE N Y COMPRENDS PAS GRAND CHOSE. MERCI MAIS JE VAIS DE CE PAS REVOIR MON EXPERT COMPTABLE-

Bonjour à vous,

Un grand MERCI pour cet article très complet et ô combien précieux….

J’ai moi-même 2 biens en viager en SCI à l’IR, non loués donc puisqu’il y a les 2 usufruitières en place. Les 2 biens génèrent donc un déficit en l’absence de loyers …

Comment remplir les déclarations d’impôts 2072 et 2044 sachant que je n’ai pas le droit de reporter un déficit pour ces 2 biens non loués ? S’agit-il juste de mettre « 0 » dans la case 114 de la déclaration 2044 ?

Merci d’avance pour votre réponse et bonne continuation !

Bonjour,

Désolé mais sur ce cas je ne suis pas certain, il faudrait interroger le fisc car je ne veux pas dire de bêtises.

Cordialement.

Bonjour,

Gérant de ma SCI propriétaire depuis 40 ans de locaux commerciaux loués à une entreprise, et assujettis à la TVA, je déduis la TVA des frais de gestion de mon gestionnaire chaque mois.

Le syndic qui gère l’immeuble règle les factures d’entretiens, de gestion et de réparations, etc avec TVA.

Les charges en question étaient bien sur imputées en TTC en sus des loyers HT qui sont pour leur par augmentés de la TVA déclarée chaque mois.

Mon locataire a résilié le bail et est partis en juillet 2021.

La SCI n’à pas pu relouer ou vendre son local, le bien étant tout d’abord préempté, puis en cours d’expropriation.

Depuis la SCI règle toutes les charges.

Le syndic règles tous les fournisseurs sur factures avec TVA, ce qui sur un an représente une somme importante pour la cote part de répartition nous concernant de l’immeuble.

Cette TVA apparait globalisée dans les comptes annuels validés par l’AG annuelle.

N’ayant plus de revenus sur cette SCI est-il possible de calculer la cote part de TVA réglée par la SCI sur ces charges sur la ligne concernée du formulaire mensuel 3310-CA3 et d’en demander ensuite le remboursement au fisc.

Cordialement,

Max

Bonjour,

Tout d’abord merci pour votre travail. Particuliereent sur l’annee blanche: c’est grace a vous que je me suis lance sur les travaux d une propriete que j’avais et qui est maintenant louée! J’en suis a la 3e et je l’ai mise en SCI d’ou ma question: la Sci basee a Starsbourg vient d acquerir une maison a Angers ou je dois donc me rendre pour suivre les travaux d amelioration energetique qui une fois termines permettront une location en nu. Dans quelle cas puis je declarer les frais de transport/hebergement/nourriture du deplacement pour me rendre sur place et suivre ces travaux?

2eme question: mon compte courant d’associé qui finance ces travaux est rémunéré a 2% puis je deduire ces interets que la sci paie? Si oui dois je les mettre dans la meme case que des interets d’emprunt d un pret bancaire?

Merci encore

Bonjour,

Si la SCI est à l’impôt sur le revenu, rien n’est déductible malheureusement.

Cordialement.

Bonjour. Si une acquisition Pinel se fait par le biais d’une SCI, qui remplit l’engagement de location ? Chaque associé dans sa déclaration IR ou la SCI ? Et cet engagement peut-il être de 6 ou 9 ans prorogeables comme pour l’acquisition par un particulier en direct, ou l’engagement initial est-il définitif et non-prorogeable une fois choisi (6, 9 ou 12 ans) ?

Bonjour,

Effectivement chaque associé doit le faire en remplissant sa propre déclaration d’impôt. Maintenant c’est ce qui se fait en pratique. Mais le texte est quand même limpide et précise que c’est la SCI qui doit le faire. Je conseille donc aux associés de faire tous la même chose (et éventuellement la SCI peut envoyer une copie de l’engagement par courrier en amont). Je vous conseille vivement de lire mon guide pour optimiser la déclaration fiscale : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour,

Effectivement chaque associé doit le faire en remplissant sa propre déclaration d’impôt. Maintenant c’est ce qui se fait en pratique. Mais le texte est quand même limpide et précise que c’est la SCI qui doit le faire. Je conseille donc aux associés de faire tous la même chose (et éventuellement la SCI peut envoyer une copie de l’engagement par courrier en amont). Je vous conseille vivement de lire mon guide pour optimiser la déclaration fiscale : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour M Diringer

J’ai un appartement géré au sein d’une SCI avec mon fils. J’ai effectué ma déclaration 2072 en m’aidant de votre tutoriel (formulaires 2072; 2072-AN1 et AN2) que j’ai trouvé très bien fait.

Le service des impôts me demande en complément les formulaires 2072-S et CVAE1.

Je ne me souviens pas avoir vu ces formulaires en faisant ma déclaration. Suis-je vraiment concerné sachant que la sci a un chiffre d’affaires d’à peine plus de 10000€?

En vous remerciant par avance

Cordialement

Bonjour,

Le 2072 S je comprends car il récapitule le total saisie à travers les lignes « R » et c’est ça qui est reporté sur la 2044. Pour l’autre je ne connais pas, il faut effectivement vérifier avec le fisc s’il est vraiment nécessaire.

Bonsoir

Merci pour vos explications, et j’ai bien 3 montants – R3 – R4 et R5. car pas encore de revenus (nous finalisons les travaux) par contre nous sommes 3 associés 49%-49% ET 2%)et je voulais savoir si dans la déclaration 2044 en ligne 112-113-114 il fallait reporter la cote part de chaque associé ou la totalité qui correspond à la déclaration de la sci 2072 ?

Je vous remercie par avance de votre réponse

Bonjour,

C’est bien la quote-part qu’il faut indiquer.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Nous avons une SCI Familiale IR, sans revenu depuis 31 ans avec un locataire logé à titre gratuit (SCI de 3 associés).

Mis en location sur 2021, nous n’avons pas rempli la 2072.

J’ai un autre bien Pinel hors SCI.

Peut on remplir la 2072 lors du report du déficit sur la 2044 du bien Pinel?

Je suis le seul à avoir engagé et payé les travaux (Impôt foncier, entretiens + changement de chaudière) dans le cas ou les 2 autres associés de la famille ont donné leurs accords,

Le déficit foncier généré peut il être déduit sur un seul associé, moi même?

Cordialement

Bonjour,

Il serait bien de faire la 2072 après coup malgré tout. Par contre un bien mis à disposition à titre gratuit ne permet pas de déduire des charges. Je vous conseille le guide Pinel pour optimiser l’investissement : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonsoir,

Merci pour votre retour.

C’est pour cela que nous louons ce bien depuis début 2021.

En fait, je voulais savoir si un seul des associés pouvait prendre sur ses revenus le déficit global de la sci et non pas le diviser dans notre cas en 3.

cordialement

Bonjour,

Non on fait au prorata des associés pour tout revenu ou tout déficit.

Bonjour

J’ai monté une sci familiale avec ma fille et j’occupe ce bien à titre gratuit.dois.je

Aussi faire.une.declatatoon.en l’absence de recette ou juste indiquer le.montant sur ma déclaration de revenu. Merci pour vos conseils et vos différents guides.

Bien cordialement

JMP

Bonjour,

J’avoue ne pas être certain mais dans le doute je ferai quand même la 2072 en indiquant 0afin d’éviter un éventuelle amende.

Bonjour,

Votre guide PINEL m’a bien été utile pour remplir mes premières déclarations toutefois j’ai une question connexe à laquelle je n’ai trouvé la réponse nulle part (y compris sut le net ou impots/gouv). Il s’agit de la méthode de répartition du déficit foncier via une SCI transparente -donc à déclarer sur les revenus des associés- quant intervient une cession de parts en cours d’année. Pour être concret sur mes 60 parts j’ai cédé en octobre 2021 10 parts de plus à mon fils qui en détenait déjà 15 sur 100. L’acte de cession prévoit que la jouissance intervient à compter du 20/10/21. Mon calcul théorique de la répartition du résultat 2021 au prorata du nombre de nos jours respectifs de détention des 10 parts sur l’année ne m’amène pas au calcul auto du fisc. La règle admise par l’administration exclut-elle un calcul proratisé au profit d’une règle plus simple ? Merci pour votre éclairage qui servira certainement à beaucoup d’entre nous. Cdt

Bonjour,

Désolé je n’ai jamais eu le cas et je préfère ne pas m’avancer sur une chose aussi technique. Je vous conseillerais d’interroger un bon avocat fiscaliste pour en avoir le coeur net.

Cordialement.

Bonjour?

Dans le cadre d’une SCI familiale, ou impute t’on le paiements sur travaux (ligne R2) dans la 2044 spéciale

Bonjour,

Je l’indique à la fin de l’article il me semble, c’est en ligne 112 avec les autres frais hors intérêts.

Bonjour,

j’ai créé une sci familiale en sep 2021 , la date de l’achèvement est dec 2021 et mes loyers partent de avril22.

je suis obligé à déclaré la2044 et la 2072?

Cdl

Bonjour,

Je vous conseille vivement de le faire afin de déduire un maximum de travaux et surtout les 4 charges liées au prêt. Vous allez donc créer un déficit avec un gain fiscal conséquent à la clé. Mon guide explique comment optimiser tout ça : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour

merci pour vos conseils. j’ai créé une SCI familiale en sept 2021. je n’ai perçu aucun loyer en 2021, et eu quelques charges (assurances, provisions charges coppropriété…)

lorsque je les renseigne sur la 2072 (impot sur le revenu) le déficit est toujours de zero malgré le fait que je rentre les sommes correspondante aux charges dans le formulaire. Est ce normal ?

merci d’avance pour votre réponse Cdt

Bonjour,

Sans loyer, vous pouvez seulement déduire les travaux sous conditions et éventuellement les 4 charges liées au prêt. Je vous conseille mon ebook pour ne rien rater : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Le report du déficit se fera au niveau de la 2044, pas dans la 2072.

Cordialement.

Bonjour. J’ai une SCI qui regroupe 2 immeubles. Un immeuble qui comporte 3 appartements et que je loue. Et un appartement de vacances que j’utilise durant 4 semaines sans le louer. L’an passe après avoir réalisé des travaux j’ai eu un déficit. Comment le reprendre cette année. Sur quelle case imputer ce déficit antérieur. Merci

Bonjour,

Tout se passe normalement sur la déclaration 2044 et sa fait automatiquement. Je vous conseille mon ebook pour y voir plus clair : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Vous avez aussi un article sur le déficit avec une vidéo où je montre comment faire dans la rubrique « immobilier ».

Cordialement.

Bonjour

merci pour votre site !!

j’ai vendu en décembre 2021 l’appartement de notre SCI familiale imposée à l’IR et acheté une maison qq jours après

J’ai dégagé un plus value et payé frais, taxes CSG et autres…

Est ce que ces montants sont déductibles ‘ligne impot’

merci de votre retour

cordialement

J.S.

Bonjour,

NOn c’est impossible. Et il faudra bien remplir la case 3VZ pour le bien vendu. https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Cordialement.

Bonjour,

Merci pour toutes vos explications, c’est très clair pour moi !

Il me manque juste une chose au sujet des comptes courants…

Où indiquer un remboursement de compte courant? Sur quelle ligne? Est-ce qu’il peut être déduit des revenus ?

Bonjour

Merci pour votre aide si précieuse.

L’an passé j’ai fait des travaux à ma SCI si bien que mon résultat était négatif.

cette année, le résultat de ma SCI est positif.

Dois je et puis rappeler le déficit de l’an passé dans la déclaration de la SCI ? et où ?

et jusqu’à quelle somme ?

merci par avance

cordialement

Florence

Bonjour,

Normalement ce report du déficit et l’interaction avec les futurs revenus fonciers se fera sur la déclaration 2044 automatiquement. J’explique tout en détail dans mon guide si besoin : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour,

Il me semble que c’est la 1ère année qu’il faut indiquer en recette la valeur locative du logement que

l’on occupe à titre gratuit ? Comment calculer cette valeur ? (sachant que, si je louais ailleurs, j’aurais un montant d’apl élevé)

Merci

Bonjour,

Cette case existe depuis toujours mais sert uniquement pour certain cas particulier où on est imposé même si on a pas de locataire.

Cordialement.

Bonjour,

Suite au produits d’une vente immobilière nous avons répartis des dividendes entre les trois associés proportionnellement selon les parts de chacun.

Nous avons une SCI à l’IR.

Le produit de la vente est bien à renseigner dans les produits exceptionnels?

Par contre où doit-on renseigner la répartition des dividendes?

Merci d’avance pour votre aide!

Bonjour,

Pour le produit je ne sais pas sur la 2072, à voir avec le comptable (mais bon l’important se passe sur la déclaration, pas la 2072 pour les dividendes). Par contre pour les dividendes il faut absolument procéder comme je l’explique ici, voir me solliciter si besoin pour tout vérifier : https://www.corrigetonimpot.fr/fiscalite-des-dividendes/

Bonjour,

Sur quelle ligne doit on faire appraraître un remboursement de crédit suite à la vente du bien.

Merci

Bonjour,

Ici ce n’est pas déductible car au moment du paiement de cette charge le bien n’est plus loué.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J’ai bien suivi vos explications, et j’ai bien les 4 montants R1 – R3 – R4 et R5.

Par contre nous sommes 4 Copropriétaires avec chacun 25 parts, que reporte-t-on sur la déclaration 2044 en ligne 111-112-113-114 ? Les montants de R1 – R3 – R4 et R5 ou juste les montants qui correspondent à notre quote-part, soit ici 50% de R1 – R3 – R4 et R5 ?

Je vous remercie par avance de votre réponse

Bonjour,

Chacun va reporter sa quote part sur la 2044 sinon vous allez être imposé sur un montant plus important que nécessaire.

Cordialement.

Bonjour, très intéressant et bien fait.

MAIS vous ne parlez pas des cases R6, R7 et R8. Et cela manque sur le net !

Or j’ai besoin de cette information.

On peut en parler ?

Merci

Bjr,

Le dernier bien détenu par la Sci a été vendu en cours d’ année sans plus value

Je ne vous pas où l’ indiquer et je ne sais pas comment faire la déclaration: je dois juste porter 0 sur ttes les lignes des revenus ( et frais bien sûr)?

Bonjour,

Oui tout à fait ici, au niveau déclaration de revenu il n’y a rien à mettre.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

BONJOUR

EN SCI ,DEPUIS 2005 , JE SUIS AU REEL

JE SOUHAITERAI PASSER AU MICRO FONCIER MOIN DE 15000 EUROS DE RECETTE

QUELLE CASES DOIS JE REMPLIR DANS LA 2072-s

MERCI PAR AVANCE POUR VOTRE REPONSE

bonjour,

j’ai besoin d’une précision. En début d’article vous écrivez

A partir du moment où la location est vide et que la SCI est soumise à l’impôt sur le revenu,

Cela ne concerne que les SCI soumises directement à l’IR ou bien celles « transparentes fiscalement » où ce sont les associés qui sont soumis à l’IR ?

Cordialement

Bonjour,

Oui ça marche pour les 2.

Cordialement.

Bonjour,

Ma SCI (imposition sur le revenu) a vendu un terrain à bâtir. Je voudrais savoir quel chiffre il faut noter dans la case R7 de la déclaration 2072. Est-ce la plus-value brute indiquée ligne 30 sur la 2048 remplie par le notaire?

Merci par avance pour votre réponse

Bonjour,

Pour cette plus-value, il est important qu’elle soit en case 3VZ de la déclaration d’impôt mais au niveau de la SCI ce n’est pas grave : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Cordialement.

Bonjour,

Depuis l’an dernier, une partie de mes biens (dans le même immeuble) en SCI sont en loi Cosse et l’autre sans changement, en standard.

Comment traduire ce changement dans la déclaration 2072 ? En déclarant un deuxième immeuble ? Dans ce cas, où imputer les frais communs ?

Merci beaucoup pour votre réponse.

Phil

Bonjour,

Oui normalement on distingue chaque appartement au sein d’un immeuble; vous allez être obligé de faire ainsi cette année.

Cordialement.

Bonjour,

merci pour toutes vos explications.

J’ai cependant une question, je suis associée d’une SCI avec mon frère et ma sœur et nous n’avons pas le même pourcentage de parts, du coup je me demande si je dois déclarer dans les cases R1, R2 et R3 ET sur ma déclaration perso 2044 la totalité des revenus ou juste le prorata de nos parts respectives ?

Merci d’avance

Claudie

Bonjour,

Il est primordial que la déclaration 2044 de chacun contienne uniquement le prorata! Je vous conseille de bien lire mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

Sur la 2072 AN 2 , l orsque je rempli les associés relevant du régime des revenus fonciers, je ne peux pas rentrer des fractions de part, suite à un décès, il a été crée une indivision sur la part de la personne décédée donc sur une part, répartie en nue-propriété de : 1/4 + 1/4+ 1/2 , ma saisie en ligne ne prend pas 0.25 ou 0.50 ( de part) comment faire???

Merci beaucoup. Cordialement

Bonjour, en train de faire ma déclaration, je ne vois plus la ligne 13, qui correspond aux taxes foncières? Ne sont-elles plus déductibles ou fait-il les mettre dans une autre case? Et puisque les associés habitent une partie de l’immeuble, peut-on la déduire en totalité? Merci pour votre réponse, Anne

Bonjour,

La taxe foncière est toujours déductible il n’y a pas de changements. En revanche la déduction quand on habite son propre immeuble est impossible. Je vous conseille de bien lire mon guide pour ne pas faire d’erreur et optimiser correctement : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour. J’ai envoyé 2 fois le même message le 1er etait « anonyme car j’avais laissé depuis le debut mes coordonnées et il est écrit de les mettre pour »le prochain commentaire « …. on en déduit que ce n’est plus la peine de le remettre à chaque fois.

Si vous pouvez me donner une réponse ce serait vraiment bien car je dois déclarer la 2072 lundi 2 mai, au plus tard.etje ne sais pas comment faire: !!!

Je m’apprête à déduire les charges des 2 appartements bien que le 2iem n’aurait pas eu de recette puisqu’il est habité depuis fin novembre seulement par mon compagnon et associé, mais il a coûté des frais à la SCI : ‘travaux,achats, taxe foncière chez le notaire en fev. etc .etc…. , je ne vois pas pourquoi on séparerait dans les calculs, les recettes et les dépenses pour chacun et les dépenses.. ce serait très compliqué en particulier pour les frais d’achat de bricolage quand on fait des travaux soi-même dans les deux apparts! S’il faut que mon compagnon donne un loyer, quel qu’il soit, il peut le faire si c’est cela la condition! mais séparer les comptes est trop compliqué..et si on a 6 appartements comme « AYGRA » il faut donner 6 résultats ?

Merci de me répondre. vous avez mon mail aussi si vous voulez. Bien cordialement.

Bonjour,

Je vous conseille de voir un expert-comptable pour voir s’il n’y pas lieu de faire mieux. Mais moi je maintiens ma position : on déclare bien les deux biens séparément et il va falloir dissocier les charges ou envisager un prorata selon la surface. Et par ailleurs un des conseils récurrent que je donne dans mon guide : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/… on ne peut pas déduire une charge si on habite le bien ou si on le prête. Dès lors que le propriétaire a habité le bien pendant les travaux, il vient en empêcher toute la déduction. Le guide explique aussi que le fisc n’accepte pas de loyers fictifs ou en dessous de la réalité du marché et le texte est très clair sur ce sujet (je joins le bofip dans le guide qui est le texte officiel sur un contrôle). Maintenant peut-être qu’un expert-comptable arriverait à trouver une astuce administrative pour vous permettre de tout déduire sans risque mais à mon niveau je ne vois pas.

Cordialement.

Je vous remercie. Cependant le second bien acheté en fev 2021 coûte des frais de travaux , la taxe foncière et des charges de copro. Il n’a été habité que récemment par mon associé, qui pourait payer un loyer modeste.

Le 1er bien qui est loué , a rapporté des recettes depuis mars…Ne peut-on déduire de ces recettes, la totalité des charges de l’un et de l’autre appart ? sinon sous quelles conditions ? Merci.

Bonjour,

J’ai créé une SCI courant 2021 et nous avons acquis un immeuble de 6 logements.

Lors de la vente la SCI a payé au prorata la taxe foncière, comment dois-je déclarer cette somme ?

Cordialement

Bonjour,

A mon sens ici ce n’est pas déductible car le paiement a été fait alors qu’il n’ y avait plus de loyers perçus.

Cordialement.

Bonjour, si je dois remplir ces feuilles , je voudrais vous demander 2 choses :

1) Mon compagnon qui est le seul associé de notre SCi, loge à titre gratuit dans le 2iem appartement acheté en fév 2021 et pour lequel il a fait beaucoup de petits travaux. Il semble qu’il faut remplir la 2iem colonne de l’annexe 1 , mais faut-il remplir aussi l’annexe 2 pour lui ? Elle me parait très compliquée et je ne vois pas d’explication pour cette annexe comme vous en avez donné pour l’annexe 1 ? c’est ma 1ere année .. Je n’arriverai pas à trouver des réponses dans les guides et je vais m’y perdre. Pouvez vous me répondre directement.je vous remercie.

2) Dois je absolument créer un espace en ligne sur « impôt.gouv » dans la case « professionnels » pour faire cette déclaration ? Vu l’urgence (dernier délai le 3 Mai) et la complication que cela représente pour moi, je crains de ne pas pouvoir le faire . Puis je faire la déclaration sur papier si je la fais avant le 3Mai. Sinon je ne vais pas y arriver ! ils doivent penser aux personnes agées qui ne peuvent plus suivre toute cette administration numérisée de plus en plus compliquée et qui prend un temps inoui, aux simples « particuliers » que nous sommes !

Bonjour,

Vous pouvez tenter un formulaire papier et l’envoyer au fisc en joignant un courrier expliquant la situation et permettant de justifier pourquoi vous avez fait papier. On ne peut rien garantir mais la tolérance reste assez forte à ce niveau je trouve. Pour le second bien, s’il est habité alors rien n’est déductible donc il n’y a pas lieu de déclarer de revenus ou de charges.

Cordialement.

Bonjour

Dans quelle rubrique met-on les frais financiers( commissions de tenue de compte, frais de dossier administratif?)

merci

Bonjour,

Une partie des frais relatifs aux frais rentrent en case 250. Mais les frais de gestion du compte bancaire ne sont pas déductibles. Je vous conseille vivement mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Je vous remercie pour la précision dans chaque détail de vos explications…car pour un novice, par exemple l’annexe 1, est pratiquement incompréhensible ! un jargon de spécialiste ! et sans vos explications je ne pourrai pas m’en sortir! heureusement que vous vous mettez à la portée de tous !

..J’étais assez angoissée à propos de cette 2027 car je pensais d’après ce que j’avais lu , que les SCI avec IR n’avaient pas de déclarations à faire, mais que les associés seuls avaient juste à rajouter leur part de bénéfices, sur leur déclarations de revenus et c’est tout ! Qu’en est-il finalement ? !

Je suis gérante de la SCI à IR que j’ai créé en nov. 2020 avec mon compagnon, et nous avons acheté un appartement le 17 déc 2020 qu’on a loué en vide, le 30 déc (à un ami ) . Vos explications ci dessus pour la 2027 concernent bien ce type de location et pas seulement les locations meublées ?

Bonjour,

Oui tout à fait vous êtes en plein dans ce cadre. Il faut faire la 2072 et les résultats se reporteront sur le formulaire 2044 dans la déclaration d’impôt. Je vous conseille mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Je vous remercie pour ces explications claires, pour autant j’ai encore une question. Nous détenons une sci familiale, mon époux, mes trois enfants et moi même. Nous détenons tous les 5 le même nombre de parts. Seuls les parents supportent les charges et les remboursements des emprunts et partageons les revenus par 1/5ème chacun. Comment dois je imputer sur les déclarations 2044? Suis je autorisée à diviser par deux les charges et emprunts entre mon époux et moi, ce qui engendrerait une augmentation du déficit pour nous deux et créerait un bénéfice pour nos trois enfants? Je vous remercie pour votre réponse.

Bien cordialement

comment télécharger une déclaration 2072 pour ma soeur qui est immobilisée en maison de retraite et pour laquelle je n’ai pas les clés d’accès ?

Bonjour. Elle est ici : https://www.corrigetonimpot.fr/telecharger-declaration-sci-2072-gratuit-pdf-formulaire/

Bonjour

Nous avons 2 difficultés pour remplir la déclaration 2072

Nous avons été victime de la tempête Alex et le terrain et les locaux sont très endommagés. Nous avons perçu un acompte de l’assurance pour la reconstruction mais pour l’instant on ne sait pas encore si le bien pourra de nouveau être exploitable ou si nous serons éligible au fo ds Barnier. Doit on déclarer cette somme ?

De plus le gérant est décédé en septembre 21 Nous avons fait les démarches auprès du greffe pour la CO gérance avec ma sœur nous sommes uniquement 2 associés et héritières des parts de l’associé décédé. Nous n’avons pas encore l’acte notarié de réparation des parts mais nous les détenons à 50% Comment devons nous faire cette déclaration ? Merci beaucoup pour votre reyour

Bonjour, j’ai vos livres « corrige-ton-impôt » mais je ne trouve pas le renseignement que je voudrais. Nous avons une SCI à l’IR et nous avons vendu le bien de cette SCI. Je fais la déclaration 2072 mais dans quelle case j’indique la vente du bien?

Bonjour,

La cession ne donne pas lieu a imposition sur la déclaration mais il faut juste déclarer la plus-value en 3vz comme expliqué ici : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour Monsieur,

Un grand merci pour ce guide qui m’a été d’une grande utilité lors de la déclaration. Je vois dans la déclaration 2072-AN1 au titre de 2021 un ligne 19 intitulée : »Montant de la déduction au titre de l’amortissement au titre de l’année considérée ». Savez-vous ce qui peut être déclaré dans le cadre de cette ligne ? Qu’est ce qui peut être amorti ?

Merci infiniment à nouveau pour votre guide!

Bonjour,

Je ne vois pas la case. Si vous voulez, je fais un guide entier où je détaille toutes les astuces pour payer moins d’impôt quand on loue vide : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

S’il y’a une optimisation potentielle, ce sera dans le guide.

Cordialement.

bonjour

merci pour ces explications mais j’ai quand meme une question :

ou dois je indiquer une plus value (SCI à l’IR) plus value sur cession partie residence principale sur le document 2072 ligne R7 ? et sur quel autre document (pour bien indiquer que cette plus value n’est pas imposable : résidence principale). merci pour votre aide

Bonjour,

La PV doit figurer en case 3VZ comme expliqué ici : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/#Comment_trouver_et_remplir_la_case_3VZ_sur_la_declaration_dimpot_si_jai_vendu_un_bien

Cordialement.

bonsoir merci pour votre réponse c’est super sympa – je comprends que je dois sur ma déclaration de revenu de mentionner cette plus value dans la case que vous m’avez indiqué et je vous en remercie.

par contre pour ma SCI et sa déclaration dois je mentionner aussi cette plus value dans la case R 7 de la déclaration CERFA 2072 paragraphe VII » Renseignements relatifs …. revenus des immeubles. Encore merci pour votre aide c’est vraiment super gentil. Dans l’attente de vous lire sur cette dernière demande . je vous souhaite une excellente soirée

Bonjour,

Pour le R7 je ne sais plus trop mais l’important est surtout la 3vz.

Cordialement.

Bonjour,

Tout d’abord merci pour toutes les informations fournies et bien détaillées dans votre guide

Néanmoins, j’ai quelques petites questions à éclaircir autour de la SCI à l’IR (peut-être des détails ou une évidence pour certains mais besoin et important pour ma compréhension personnelle)

Faut-il faire une déclaration 2072 par SCI ?

Si j’ai 2 SCI à l’IR, je dois donc déclarer 2 formulaires 2072 ?

J’ai des frais divers avec un seul expert notamment pour :

– La recherche de bien (équivalent à une agence immobilière)

– Le montage de dossier bancaire (équivalent à un courtier)

– Le suivi de travaux (équivalent à un chef de chantier)

Ces frais sont portés sur le dossier de financement bancaire en « Frais pris par les intermédiaires (Courtier/Audit DPE) », dans le même paragraphe comportant les lignes « Frais de dossier » et « Frais de prise de garantie hypothécaire ».

– Est-ce qu’on doit déclarer ces frais sur la ligne 17 « Intérêts des emprunts contractés pour l’acquisition, la reconstruction, l’agrandissement, la réparation, l’amélioration ou la conservation des immeubles » au même titre que frais de dossier et frais hypothécaire ?

– Ou bien faut-il déclarer sur une autre ligne ? Quelle autre ligne pour chacun de ces 3 types de frais ? Ligne 6 « Frais d’administration et de gestion » ?

Un immeuble entier étant détenu par une SCI, il n’y a pas de représentation de syndic de copropriété.

Il n’y a aucune déclaration à faire ni de montant à reporter sur la ligne « Provision sur charge » c’est bien cela ?

La déclaration des provisions de charges => c’est principalement pour déclarer les montants payés au syndic avec la régularisation de la déclaration des travaux déductibles réalisés l’année d’après, c’est bien cela ?

Frais de constitution de la SCI réalisée par un avocat ? => Ces frais doivent être déclarés dans la ligne 6 (Frais d’administration et de gestion) ?

Frais de boite postale ? Est-ce déductible ? Si oui, sur quelle ligne ? Ligne 6 (Frais d’administration et de gestion) ?

Ligne 7 « Autre frais de gestion non déductibles pour leur montant réel (montant forfaitaire fixé à 20€ par local)

– Par local, on entend 20€ par appartement ?

– Si j’ai un immeuble détenu par une SCI avec 4 appartements :

– 2 appartements loués en 2021 => 20€ x 2 = 40€ à déclarer ?

– 2 appartements en travaux non loués en 2021 => 20€ x 2 = 40€ à déclarer ou 0€ à déclarer car non loué encore ?

Total 40€ ou 80€ à déclarer ? Ou encore juste 20€ pour l’ensemble des appartements quelque soit le statut de location ?

Merci par avance pour le temps que vous consacrerez aux réponses et très belle journée à vous.

Cordialement.

Bonjour, je voulais tout d’abord vous remercier pour vos explications très claires et bien utiles.

Il me reste une question liée à notre cas particulier. Mon mari et moi possédons un petit immeuble avec 3 appartements dont 2 sont loués. Nous habitons dans le 3ème appartement (dont la surface correspond aux 2 loués). Nous avons créé une SCI et nous faisons une déclaration 2072 soumise à l’IR et report sur 2044 avec les revenus locatifs des 2 appartements et nous déduisons la MOITIÉ des charges déductibles (uniquement la moitié puisque nous habitons dans l’autre moitié).

Est-ce correct ?

Bonjour,

Dans la réalité il faudrait dissocier les charges relatives au bien loué de celles relatives au bien habité. Si ce n’est pas possible, je ferai aussi un prorata et en cas de contrôle vous verrez si le contrôleur l’accepte.

Cordialement.

Bonjour, on m’a dit que je pouvez déduire l’acompte payé pour « les contributions sur les revenus locatifs »

de ma SCI. Seulement, je ne sais pas où les déclarer sur la 2072 ou sur la 2044 ?

Merci d’avance pour votre réponse.

Bonjour,

Est-ce une SCI à l’IS ou à l’IR?

Cordialement.

bonjour comment peut-on ne pas être imposé au maximum pour la taxe d’habitation d’un appartement qui est le bien de la SCI familiale (qui ne rapporte aucun bénéfice ?) L’appartement de la SCI n’est pas loué et la SCI ne généré aucun revenu, mais la taxe d’habitation est maximale car le bien n’est pas loué…

Merci d’avance Alessandra

Bonjour,

Vous pouvez déjà voir tout ce qui existe pour être exonéré de taxe d’habitation : https://www.corrigetonimpot.fr/taxe-habitation-exoneration-veuve-rsa-secondaire-conditions-60-invalidite/

Sinon il faut la payer sauf si le bien est vacant auquel cas vous pouvez demander à payer une taxe sur logement vacant à la place.

Cordialement.

bonjour et merci pour votre explication sur la declaration d’une sci .aprés avoir fais le report sur la 2044 , comment sont reparti les bénéfices entre associés ( moi , ma femme et ma fille qui fait une déclaration a part ) et en cas de deficit , sont il recuperable l’année prochaine ..merci de votre reponse

Bonjour,

Les revenus (ou la charge) sont proratisés sur la 2044 de chacun selon les parts que chacun a dans la SCI. J’ai expliqué le sort du déficit foncier ici : https://www.corrigetonimpot.fr/deficit-foncier-comment-marche-2044-impot-loyers-reportable-strategie/ Le sujet a aussi été expliqué en direct via une de mes conférences récemment que vous trouverez sur youtube.

Je vous conseille vivement mon guide où vous trouverez des sources d’économies fiscales conséquentes : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Vous indiquez que la ligne 24 de la déclaration 2072 C est assez explicite. Pouvez-vous m’indiquer s’il y a lieu d’y porter la rémunération perçue par un associé PERSONNE MORALE imposable à l’IS ? Ou bien, si cette ligne ne concerne que les rémunérations perçues par les associés personnes physiques.

Bonjour,

L’article concerne uniquement ceux qui ont une SCI à l’IR. Pour l’IS, je vous conseille plutôt de prendre un expert-comptable.

Cordialement.

Bonjour, ma sci dont je détiens 95 %des parts détiens un local commercial que j’utilise pour y exercer mon activité. Puis je ne plus déclarer de loyer (et évidemment plus de charge) . Le résultat serait donc égal à 0 . Dans ce ce as doit on continuer à déposer la déclaration 2072. En vous remerciant cordialement I

Bonjour,

Je vous invite ici à voir avec un expert-comptable.

Cordialement.

Bonjour,

Dans le cas d’un sinistre avec arrêt de paiement duloyer par le locataire, les sommes payées par les assurances dans le cadre de ce préjudice doivent-elles être déclarées l’année ou elles sont perçues?

Merci de votre éclairage.

Bonjour,

Oui tout à fait.

Cordialement.

Bonjour et merci pour toutes ces infos.

J’aimerais savoir comment modifier la répartition des parts dans la SCI familiale que j’ai créée en 2018. Jusqu’à ce jour elle était déficitaire, mais cette année elle fait des bénéfices. Je souhaite donner gratuitement des parts à mes enfants, ce qui n’augmenterait pas leur imposition mais baisserait la mienne. Est il encore possible de le faire pour l’année dernière

Bonjour,

Ici on ne parle pas des revenus mais d’un don de parts. Il vous faut nécessairement aller voir un notaire qui évaluera la valeur des parts données et rédigera les différents formulaires.

Cordialement.

Bonjour,

Nous avons une SCI, moi, ma femme et mes deux enfants. Nous avons un revenu foncier provient de la location meublé d’un appartement trois mois en 2021. Est ce qu’il faut remplir la déclaration n° 2072 ou une autre ?

Bonjour,

La 2072 est uniquement pour les biens loués vides. Dans le cadre d’un meublé logé dans une SCI, il faut prendre un expert-comptable qui va gérer les différentes déclarations.

Cordialement.

Bonjour

J ai survolé ma 1ere declaration 2072 l annee derniere car 1ere fois et surtout 0 revenus…mais j ai surtout zappé tte la partie frais deductibles…puis je rectifier ma declaration ? Sur mon espace pro les zones sont grisees et apparemment non accessibles. Merci pour votre retour

Bonjour,

Oui c’est possible et je vous conseille vivement de le faire. Il faut imprimer les formulaires papiers et envoyer le tout en recommandé. Je vous conseille de lire mon guide sur la location vide en amont, j’y joins un courrier de correction : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, Je suis abonné à vos newsletters que je trouve très interessantes

J’ai une question concernant la déclaration n° 2072.

Si la SCI a vendu le bien immobilier qu’elle possédait faut il remplir cette déclaration sachant que pour l’instant la sci ne possède plus de bien.

Je vous remercie

Cordialement

Patrick

Bonjour,

Je vous conseille de le faire quand même en mettant des 0 partout, ça évitera tout problème. N’oubliez pas la case sur la déclaration s’il y’a eu une plus-value : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Dans le cadre d’une plus-value dans une SCI à l’IR, sur la 2072 où doit-on déclarer cette plus-value ? Sachant que l’impôt sur la plus-value a été payé via le notaire ?

Bonjour,

J’explique tout à ce sujet ici : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Le fait que ça vienne d’une SCI à l’IR ne change rien, faites comme expliqué sur l’article. Bonne journée.

en ce qui concerne les frais kilométriques ou doit-on les noter

Bonjour,

Ceux ci ne sont pas déductibles sur une SCI à l’IR (voir ma formation sur l’immobilier).

Cordialement.

Bonjour,

Nous avions créé une SCI familiale ( associés notre fils,nous ses parents et sa conjointe et) afin d’acquérir une maison qui sera habitée , location à titre gratuit) par notre fils et sa conjointe co-gérants de la société .

En 2022, une dépendance faisant partie de la maison, sera louée à une société dont la conjointe de mon fils est la gérante.

Ma question: quelle déclaration de revenus la SCI doit elle faire ? Une tenue sur Excel de la comptabilité de la SCI à été faite en 2021 dégageant un déficit,! Pour l’imposition de la SCI nous avons opté pour le régime fiscal des sociétés de personnes.

D’avance merci pour votre réponse.

Bonjour,

Chaque SCI doit faire ses propres déclarations; celles à l’IR la 2072 avec report sur la 2044 des associés et celles à l’IS nécessitent plus de documents mais seront gérées par un expert-comptable. Au vu du montage, je vous conseille fortement de prendre un expert-comptable pour voir si les charges sont déductibles ou non et si tout est ok vis à vis du fisc.

Cordialement.

Bonjour et merci pour ces claires explications. Dans les colonnes, doit-on faire figurer les immeubles de la SCI qui ne donnent lieu à aucun revenu ? S’agissant d’une société, ce sont en effet les recettes et les dépenses de l’ensemble de la société qui devraient être prises en compte ?

Dans le cas où votre réponse est NON : si un immeuble de la SCI n’est loué que 3 jours sur l’année, peut-on le faire figurer en colonne ? Met-on alors le total des dépenses sur l’année ?

Merci de vos réponses. Cordialement.

Bravo pour ces informations. Juste une remarque :

POUrqoi sautez vous la lignes 17, 19 et surtout (raison de ma visite ici, pas de chance) la 20 !?

Sincèrement, on se demande quand cette administration catastrophique et son armée mexicaine fera t elle correctement son travail en utilisant efficacement les milliards qu’elle nous coûte ?

Cdlt.

BA

Bonjour et merci pour toutes ces informations!

Pour une SCI soumise à la TVA comment déclarer la régularisation de charges dans la ligne 16?

Dans ma SCI je récupère la TVA quand je reçois le décompte du syndic réel de charges et je la reverse quand j’envoie la régularisation de charges à mon locataire . Mais comment traiter la TVA dans la 2072?

Merci pour votre réponse

Bonjour M. DIRINGER,

Pourriez-vous s’il vous plait m’éclairer concernant la mise à disposition d’un logement (à titre gratuit donc) dans une SCI à l’IR.

Le résultat sera forcément négatif car pas de recettes et que des charges.

Qu’adviendra-t-il du déficit accumulé ?

Pourra-t-il remonter à hauteur de 10 700€ et venir diminuer l’IR des associés à concurrence de leur participation ?

Je vous remercie par avance,

Cordialement

Bonjour,

A partir du moment où on met le logement à disposition gratuitement, il n’est plus possible de déduire les charges donc le problème ne se pose pas normalement.

Cordialement.

Bonjour M. DIRINGER,

Je vous remercie pour votre réactivité.

Nous avons décidé de tenir une comptabilité afin de suivre les sommes apportées (Compte courant et autres) afin d’avoir des traces pour le futur et donc les travaux seront financés par des apports personnels c’est pour cela que je me posais cette question. Les travaux seront comptabilisés en charges mais dans ce cas il s’agira d’un déficit qui ne sera jamais imputable car bien non loué est-ce bien cela ?

Imaginons une scenario dans lequel nous déciderions de louer ce bien, pourrions nous utiliser le déficit accumulé pour l’imputer sur les revenus fonciers (malheureusement plus sur le revenu global) afin d’en diminuer la base ?

Vous en remerciant par avance,

Cordialement

Bonjour,

Oui ce ne sera pas déductible et ça me parait compliqué de faire autrement si le bien est déjà occupé à titre gratuit. Il ne serait pas idiot de prendre un avocat fiscaliste si vous changez d’avis et souhaitez faire payer le locataire rétroactivement pour déduire les travaux.

Cordialement.

Bonsoir

J’ai une SCI avec un bien en Pinel. Dans l’annexe 2072-S-AN1 Comment calcule/t-on la déduction de l’amortissement AM02 ?

Merci d’avance

Bonjour,

De mémoire ce n’est pas une rubrique à remplir pour votre cas. Je vous conseille de jeter un oeil à mon guide Pinel qui vous aidera.

Cordialement.

Bonjour

Il y a t’il une case sur la déclaration 2072 pour l’année 2020, où nous devons mettre le déficit de l’année précédente ?

Merci pour votre retour

Bonjour,

Non, le déficit va figurer dans la déclaration des revenus fonciers 2044.

Cordialement.

Bonjour Thibault,

Concernant le report des chiffres de le 2072 sur le formulaire 2044, je ne comprends pas où reporter la case R2 paiements sur travaux. Elle n’est pas mentionnée dans votre article, or si je ne la reporte pas mes travaux d’amélioration ne seront pas déduits…?

Merci par avance de votre retour et bonne journée.

Cordialement

Bonjour,

De mémoire, le montant en R2 se cumule avec les autres charges déductibles et le tout est reporté sur la ligne 112 de la déclaration des revenus fonciers.

Cordialement.

Bonjour

Si l’acquisition du bien a eu lieu le 1er juillet , doit on faire le calcul de la régularisation de charges copropriété (ligne 16) sur 6 mois? Etant donné que seulement les 2 derniers trimestres de provisions pour charges sont déclarés en ligne 14.

Merci

Bonjour,

Oui tout à fait.

Cordialement.

Bonjour Mr Diringer,

J’ai pris votre guide mais je ne sais pas comment déclarer une vente à perte d’un immeuble de rapport dans la fichie 2072, Je suis en SCI à l’IR avec un copain, nous avons chacun 50% des parts de la SCI.

Est-ce que cette perte peut être déductible des impots ?

Si oui, dans quelle partie (2072 ou 2044) faut-il que je déclare cette perte ?

Je vous remercie d’avance pour votre réponse.

Cordialement,

Philippe

Bonjour,

Les aspects qui ne sont pas mentionnés dans le guide signifient qu’il n’y a rien à faire ni de gains particulier. Pour aller au bout, vous avez l’article entier sur le sujet de la moins-value ici : https://www.corrigetonimpot.fr/plus-value-immobiliere-case-3vz-declaration-impot/

Cordialement.