Si vous souhaitez transmettre de l’argent à vos petits-enfants en tant que grands-parents, il est plus que conseillé de prendre des mesures de votre vivant. Plusieurs dispositifs permettent aux grands-parents de faire un don aux petits-enfants sans payer d’impôt. A l’inverse, la transmission lors de la succession sera rapidement synonyme d’une fiscalité importante.

Plusieurs exemples chiffrés sont joints, je reste disponible en commentaire si besoin.

Sommaire

- L’abattement pour don manuel des grands-parents aux petits enfants.

- La donation de sommes d’argent : un autre moyen d’éviter l’impôt pour les grands-parents.

- Comment remplir le formulaire si vous faites un don à un petit-enfant mineur ou majeur ?

- Quid des droits de donation et succession entre grands-parents et petits-enfants.

- Les autres solutions pour réduire la fiscalité sur la transmission aux petits-enfants.

- Attention à l’abus de droit avant le don des grands-parents.

L’abattement pour don manuel des grands-parents aux petits enfants.

Il existe un premier don appelé « donation manuelle ». Elle permet de donner de l’argent, des meubles, des titres, bijoux, actions etc…. sans avoir besoin de passer par le notaire. Il suffit d’avertir le fisc en remplissant un formulaire.

Chaque grand-parent peut donner jusqu’à 31 865 € par ce biais sans devoir payer d’impôt. Cet abattement existe pour chaque petit-enfant à qui vous donnez. Il n’y a pas de restriction d’âge, le petit-enfant peut-être mineur ou majeur et le grand-parent peut faire le don à tout moment.

Exemple

Mr et Mme Corrigetonimpot ont 3 petits-enfants. Combien peuvent-ils donner via le don manuel ?

1- Mr peut donner 31 865 € à chaque petit-enfant, soit 95 595 € en tout.

2- Mme peut aussi le faire soit 95 595 €.

Le couple peut déjà transmettre jusqu’à 191 190 € aux petits-enfants sans fiscalité.

Cerise sur le gâteau, cet abattement va se renouveler tous les 15 ans. Rappelons que le même abattement existe pour les enfants et est de 100 000 €. En cumulant les deux, on peut déjà envisager la transmission d’un patrimoine important si on s’y prend tôt.

La donation de sommes d’argent : un autre moyen d’éviter l’impôt pour les grands-parents.

En parallèle de la donation manuelle, les grands-parents bénéficient d’un autre abattement. C’est celui du don familial de sommes d’argent. Ce dernier vient en plus du précédent mais il faut répondre à deux conditions :

- Le grand-parent doit faire le don avant d’avoir 80 ans.

- Le petit-enfant qui reçoit le don doit être majeur.

Si les deux aspects sont respectés, le don de sommes d’argent est possible. Un nouvel abattement de 31 865 € par grand-parent pour chaque petit-enfant apparaît (attention, le montant de l’abattement est le même mais c’est un don différent). Il est lui aussi renouvelable tous les 15 ans.

Suite de l’exemple

Mr et Mme Corrigetonimpot ont donné 191 190 € à leurs trois petits-enfants par le biais du don manuel. Ils ont encore des liquidités à transmettre. Mr a 81 ans, Mme 79 ans et deux des petits-enfants est majeur.

1- Mr a plus de 80 ans. Il doit s’en tenir au don manuel, il ne peut pas utiliser le second abattement du don familial de sommes d’argent.

2- Mme peut utiliser la seconde donation mais seulement pour les petits-enfants majeurs. Elle pourra donner 31 865 € à chaque petit-enfant majeur sans fiscalité soit 63 730 €.

Ces deux formes de dons sont les plus courantes car il suffit de remplir un formulaire afin d’être en règle avec le fisc. L’économie au niveau des impôts est rapidement conséquente. Cela permet souvent de sauter une génération pour annuler une double imposition. Notez quand même qu’il n’est pas possible de déshériter vos enfants sans leur accord. Le don aux petits-enfants est possible uniquement si vous gardez une réserve pour vos enfants. Voir : réserve héréditaire et quotité disponible – Comment ça marche?

Comment remplir le formulaire si vous faites un don à un petit-enfant mineur ou majeur ?

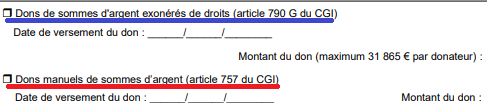

Pour déclarer le don au fisc, rien de plus simple. Il suffit de se procurer le formulaire CERFA 2735 et de le remplir. Vous y indiquerez votre Etat civil, celui des petits-enfants, la date et le montant du don. La seule difficulté se situe en haut de la page 2. Soit vous remplissez la ligne « don manuel » en rouge ci-dessous : c’est alors un don manuel. Soit vous remplissez la ligne en bleu ci-dessous : c’est un don familial de sommes d’argent. Dès lors que vous avez moins de 80 ans et que l’enfant est majeur, je vous conseille de privilégier le don de sommes d’argent en bleu. Vous aurez alors la possibilité d’opter pour le don manuel toute votre vie si besoin alors que la réciproque n’est pas vraie. Vous trouverez le formulaire disponible et le détail pour le remplir ici : Comment faire une donation ?

Quid des droits de donation et succession entre grands-parents et petits-enfants.

En premier lieu, notez que ces deux abattements ne seront pas disponibles lors de votre succession si vous prévoyez un testament à destination des petits-enfants ou s’ils héritent directement. Étonnamment, les grands-parents ont deux fois l’abattement de 31 865 € en cas de dons mais s’ils ne l’utilisent pas, ils n’existeront pas à la succession. Le fisc prévoit seulement un abattement de 1 594 € entre grands-parents et petits-enfants à la succession avant impôt.

Si la succession à destination de vos petits-enfants dépasse 1 594 € par personne OU si vos faites des dons au-delà des plafonds évoqués, le fisc prendra de l’impôt. Le taux est en moyenne de 20%. Dans la réalité, c’est un barème progressif qui est le suivant.

Barème des droits de succession/donation entre grands-parents et petits-enfants.

| Montant transmis imposable | Taux d’imposition |

| De 0 € à 8 072 € | 5% |

| De 8 072 € à 12 109 € | 10% |

| De 12 109 € à 15 932 € | 15 % |

| De 15 932 € à 552 324 € | 20% |

| De 552 324 € à 902 838 € | 30% |

| De 902 838 € à 1 805 677 € | 40% |

| Au-delà de 1 805 677 € | 45% |

Exemple

Mr Corrigetonimpot à un petit-fils mineur. Il lui donne 61 865 €. Y’a t’il de l’impôt ?

1- Mr peut donner 31 865 € par le biais du don manuel sans impôt.

2- Mr n’a pas d’autre abattement. Le don familial de sommes d’argent n’est pas possible quand le petit-fils n’est pas majeur.

3- Le fisc calcule l’impôt sur une base de 30 000 € via le barème progressif.

8 072 * 5% + (12 109 – 8 072) * 10% + (15 932 – 12 109) * 15% + (30 000 – 15 932) * 20% = 4 194 €.

Vous retrouverez des exemples plus précis ici : Barème des droits de succession et donation 2025. Il est donc tout a fait possible de donner au-delà des abattements. Le fisc les utilisera et calculera l’impôt sur le solde. Notez l’importance de bien remplir les cases du formulaire afin d’utiliser le second abattement si vous y avez droit. J’ai également créer un simulateur qui calcule automatiquement l’impôt : simulateur gratuit des droits de succession et donation.

Les autres solutions pour réduire la fiscalité sur la transmission aux petits-enfants.

En cumulant les deux abattements, chaque grand-parent peut transmettre 63 730 € à chaque petit-enfant sans fiscalité tous les 15 ans. Si cela ne suffit pas, une autre solution relativement simple s’impose avant de consulter un professionnel. L’assurance-vie apparaît particulièrement utile car elle vous permettra de garder les sommes disponibles et de les transmettre sans fiscalité aux enfants lors du décès. Selon l’âge auquel vous prenez vos dispositions, cela peut aller jusqu’à 152 500 € que chaque grand-parent pourra transmettre à chaque petit-enfant sans impôt. Fiscalité de l’assurance-vie au décès : comment ça marche ?

Attention à l’abus de droit avant le don des grands-parents.

Sachez qu’en France, il est interdit de faire une opération qui a pour seul but de réduire la fiscalité. Un grand-parent qui donne sans raison particulière peut donc voir le fisc essayer de venir tenter un redressement pour abus de droit. C’est d’autant plus vrai si la personne qui donne est très âgée (plus de 85 ans). On arrive même sur des opérations complètement déconseillées si la personne est très malade ou proche de la mort. Assurez-vous au maximum du réemploi des sommes ou de la nécessité de celles-ci si jamais le don intervient sur le tard.

Bonjour,

Une personne âgée de 91 ans a 2 filles. Elle veut faire un don manuel d’argent aux 3 petits enfants mineurs (du 1er enfant). Elle ne fait pas ce don deux autres petits enfants (du 2e enfant) qui sont majeurs.

Est-ce possible ou doit elle faire le même don obligatoirement à tous ses petits enfants, sachant que les majeurs gagnent leur vie?

Je ne trouve la réponse nulle part.

Merci

Thierry

Nous allons faire un don manuel à nos 3 petits enfants .

Mme et Mr .

Chaque petit enfant va recevoir 31865 euros x2.

Les sommes vont être mises sur une assurance vie au nom du petit enfant .

ils sont jeunes 9ans, 9ans, 6ans .

Est ce que les parents pourront utiliser ces sommes pour un achat conséquent (résidence principale ),

faire des rachats au nom de leur enfant et restituer ces rachat quand leur trésorerie sera meilleure ?

merci

Bonjour,

Mes parents ont 87 89 ans et veulent donner 60000 euros à mon fils mineur …peuvent il le faire malgré leur âge sans considérer qu il y ait une tentative de réduire la fiscalité à la succession ??

Autre question mon fils étant mineur ai je le droit de créer une sci avec pour acheter une maison sans l’accord de son père …nous sommes séparés …?

Merci

Cordialement

Bonjour,

Difficile à dire ici, c’est une question d’interprétation et ça dépend aussi de l’état de forme des donateurs. A voir avec un notaire si vous voulez qu’un professionnel engage sa responsabilité, sinon ça ne coute rien d’essayer. Le notaire est de toute manière indispensable pour la seconde question.

Bonjour, je souhaite faire un don à mes petits enfants (2 majeurs et 2 mineurs). Je suis français mais résident fiscal au Luxembourg.L’argent que je destine est en grande partie en France.Est-ce un obstacle de ne pas être résident français? mes petits enfants sont français et résident en France.

Bonjour,

A ce niveau je ne sais pas vous dire, il faut trouver quelqu’un qui gère la convention fiscale entre les deux pays. Je vous suggère d’interroger ce cabinet de ma part via la démarche mise ici : https://www.corrigetonimpot.fr/obtenir-un-conseil-de-placement-de-thibault-diringer-ou-corrigetonimpot/

Bonjour,

Mon père a fait une donation de 31865 € à chacun de mes 3 enfants. (Donc ses petits-enfants !)

Ceux-ci doivent-ils le déclarer aux impôts et à la CAF ? Si oui dans quelle catégorie ? Seront-ils imposés sur cette somme ?

Merci par avance pour votre réponse,

Isabelle R.

Bonjour,

Aux impôts non mais il faut remplir le formulaire de don. La Caf tient compte du patrimoine global il me semble donc ça peut jouer.

Bonjour,

J’ai 89 ans et j’ai 10% de parts dans une société dont je suis le gérant.

Je me pose deux problèmes:

1 donner à mon petit fils majeur les dividendes de cette année qui sont de 20 000€ brut.

2 Quel document rédiger pour transmettre ce 10 % à mon petit fils majeur.

Merci par avance de votre réponse-conseil.

Bonjour,

Mon grand-père de 87 ans, souhaite me donner 20 000 € pour acheter une voiture.

Qu’en est-il si nous passons par le notaire il y aura-t-il des frais ?

Et comment cela se passe-t-il si nous remplissons le formulaire des impôts mon grand-père sera-t-il redevable d’une somme aux impôts ? Qu’en est-il pour moi ?

Un grand merci d’avance

Bonjour,

Vous pouvez procéder seul avec le formulaire pour éviter les frais. J’explique ici la démarche : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonsoir

J’ai deux filles, l’aînée a deux enfants. Je souhaiterais verser 31000 euros chacun. Ma seconde fille n’a pas d’enfant . J’ai l’ impression de la léser. Ma fille aînée me dit que non .. elle n’a pas d’enfant .. peut-elle réclamer lors de la succession réparation ? Merci

Bonjour Si les dons versés aux petits enfants déclarés à la ligne 790 du CGI si ils sont majeurs , et à la ligne 757 du CGI si ils sont mineurs , ces sommes ne sont elles pas réintroduites dans la succession si ces dons datent de moins de 15 ans à la date du décès des grands parents , et si les grands parents avaient moins de 80 ans à la date des dons ? Merci de nous informer si la date du décès est importante dans ces cas

Bonjour,

Au niveau fiscal, seul le don manuel sera réintroduit mais pas le don de somme d’argent. Par contre tout revient au niveau civil (c’est à dire pour vérifier qu’un héritier réservataire ne s’est pas fait déshériter par exemple).

Binjour mon grand pere ma a donné de l argent ( sans faire de papier ) de son vivant il avait plus de 85 il est décès ses heritier directe peuvent ils me réclamer l argent

Bonjour,

Oui, le don doit être réintégré à la succession et le notaire vous dira si on doit en tenir compte ou non pour le partage.

Cordialement.

Bonjour,

Elle est rapportable fiscalement mais pas civilement. Il ne peut pas y avoir de nouveau partage, par contre il peut y avoir des droits supplémentaires à payer.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Ma mère de 78 ans aimerait retirer de son assurance vie (au nom d’un de ses enfants) 3 fois 20 000 pour ses 3 petits enfant ?

Peut elle déduire des impôts sur le revenu cette somme ?

Combien va t elle payer en plus d’ impôt du fait qu’elle les retire d’une assurance vie de plus de 15 ans?

Bonjour,

Il n’y a pas de déduction possible au niveau des dons. Pour l’impôt sur l’assurance-vie au niveau des revenus je ne peux pas vous le calculer car c’est hyper complexe et ça dépend de nombreux critères. Si vous avez le courage, la théorie est ici : https://www.corrigetonimpot.fr/assurance-vie-macron-flat-tax-fiscalite-pfu-strategie/

Sinon, vous pouvez interroger l’assureur.

merci de votre réponse

Bonnes fêtes

Bonjour, mon beau père veut donner avant ses 80 ans la somme de 31865 euros à ma fille âgée de 16ans. Doit on passer par un notaire

Bonjour,

Le don de sommes d’argent ne fonctionne pas pour l’enfant mineur. Il faut faire un don manuel et pas besoin du notaire, vous avez la démarche sur l’article annexe où j’explique comment remplir le formulaire.

Bonjour,

Ma mère est âgée de 89 ans, elle veut faire un chèque de 31865 € à chacune de ses 4 petites filles , quelle case doit-elle cocher sur le cerfa 2735, dons de somme d’argent exonérés de droit ou dons manuels de sommes d’argent ?

Merci pour votre retour

Cordialement

Bonjour,

Ici seul le don manuel est possible.

Cordialement.

Vous faites une erreur fondamentale au premier abattement, la façon de présenter ceux-ci donnent l’impression que nous sommes sur deux abattements pour don manuel uniquement, et vous expliquez que les droits de mutation à titre gratuit sont représentés par un abattement à 1590€ par grand parent.

C’est faux, le code général des impôts dispose à l’article 790B des droits de mutation à titre gratuit et du premier abattement à 31 865€, ceci concerne donc des possibilités de donation ET de legs, donc de transmission par voie de libéralité au décès et pas uniquement de don manuel.

Soyez vigilant dans vos articles, vous devriez faire la modification en concordance avec l’administration.

Bonne continuation

Bonjour

Je souhaite faire une donation de 31800€ a un petit enfant majeur .J’ai 73 ans et voudrais

savoir si en cas de décès avant les 15ans qui suivent cette donation des droits de mutation

lui seront appliqués.

Puis-je faire cette opération pour des petits enfants mineurs ?

Bonjour,

Vous pouvez effectivement la faire pour chaque petit-enfant et la donation est sans fiscalité comme expliqué dans l’article. Pour les enfants mineurs, il faudra opter pour le don manuel.

Cordialement.

Bonjour

J’ai 2 fils. J a 2 enfants. O à 1 enfant mineur.

Ayant déjà atteint le plafond de donation possible (100 000 €) pour O est ce que je peux donner 31865 euros à J et donner un bien immobilier de la même valeur au fils unique ( mineur) de O sans payer de taxe et sans léser qui que ce soit ?

Cordialement

Bonjour,

Il faudra voir un notaire ici afin de valider le montage et surtout de faire une donation partage pour le bien immobilier. Cela évitera le soucis que j’évoque ici : https://www.corrigetonimpot.fr/donation-partage/

Bonjour,

Est-il possible que la donation d’une somme d’argent ne soit pas pris en compte lors d’une sucession dans le bilan complet du patrimoine du défunt ?

En quoi est-il plus judicieux de passer par un notaire pour réaliser un don manuel d’argent ?

Bonjour,

Normalement le don figure pour vérifier la réserve mais sur une succession classique c est possible que son importance soit nulle et non nécessaire dans l’acte. Pour le don manuel, vous pouvez le faire seul j’explique sur l’article annexe comment remplir le formulaire.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Ma belle-mère (99 ans) vend sa maison. Avec une partie de l’argent, elle souhaiterait faire un don manuel de 31865 € à chacun de ses 4 petits-enfants et un don de 5130 € à chacun de ses 2 arrière-petits-enfants.

Notre notaire nous dit que ce n’est pas possible car elle a plus de 81 ans. Ceci semble en contradiction avec ce que je lis dans votre article.

Qu’en pensez-vous ?

Merci d’avance pour votre réponse.

Cordialement

BOnjour,

Il faut voir avec le notaire mais je pense qu’il a peur de l’abus de droit. C’est vrai que le fait de donner à un âge élevé et juste après la vente d’une maison peut présenter un risque au niveau du fisc. Maintenant si elle est en parfaite santé, je pense que le don est envisageable mais d’ici quelques mois pour ne pas le faire juste après la vente.

Cordialement.

Bonjour

J’ai 74 je voudrais donner 2fois 31865 euros a mon petit fils de 19 ans. Peut il reverser cette somme a sa mère pour financer l’achat d’une maison pour compléter son apport dans l’achat de cette maison

Faut il utiliser l’imprimé 2735

Cordialement

Bonjour,

Pour vos dons ils faut effectivement utiliser l’imprimé. En revanche si vous donnez à votre petit fils et que les sommes partent ensuite vers sa mère je vous conseille de voir un notaire. Il faudra surement laisser un délai pour éviter l’abus de droit.

Je suis grands père et j’ai une fille et une une petite fille a qui je veux donner 30000 à chacune, j’ai moi même 85ans. Je voudrais savoir si les bénéficiaires de ce don que ce soit ma fille ou petite fille auront elles quelque-chose à payer aux impôts après déclaration évidemment de leur part.

Je me suis un peu renseigné auprès de mon entourage et on m’a dit que ma fille serait non imposable alors que ma petite fille devrait payer quelque chose.

Est ce vrai qu’il vous plaît

Je vous remercie pour votre diligence.

Cordialement

Mr

Bonjour,

Vous pouvez utiliser le don manuel dans les deux cas. L’abattement est de 100 000 € vers votre fille et de 31 000 € vers votre petite-fille donc il n’y aura pas d’impôt. Il faudra juste remplir le formulaire : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Bonjour

Je voudrais donner 1000€ à chacun de mes petits-enfants, est-ce-que je dois le déclarer au fisc?

Merci

Bonjour,

Sur un tel montant le fisc peut considérer que c’est un présent d’usage sans obligation de faire la déclaration je pense.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, grand-mere et 3 petits enfants ….peut-on acheter un bien immobilier ensemble sous la forme d’une indivision.?

Merci du retour

Cdlt

Bonjour,

Vous pouvez mais ça suppose aussi pas mal de contraintes ou de choses à prévoir pour le futur. Je vous conseille fortement de ficeler ce montage avec un notaire compétent.

Cordialement.

Bonjour ,

Ma Mère a 96 ans ,assez fortunée , et envisage de faire un don manuel de 31000€ à chaque petit enfant .

Y a t’il risque que le fisc refuse l’abattement sur ce don ?

Bonjour,

C’est toujours un risque qui peut exister pour un don aussi tardif mais si elle n’est pas particulièrement malade (cancer etc…), je pense que vous pouvez faire le don.

Cordialement.

Bonjour

Est-ce que les petits enfants bénéficiaires d’un don manuel, doivent avoir un âge minimum pour bénéficier de l’exonération ?

Merci

Bonjour,

NOn il ne me semble pas.

Cordialement.

Étant usufruitiere , avec mes 2 enfants nu proprietaire, d’un terrain agricole d’une valeur 30000euros, puis je en faire don à l’un de mes petits fils (21 ans)

Si oui ce don est il considéré comme un don manuel ?

Faut il passer chez un notaire afin que mon petits fils soit reconnu comme le nouveau propriétaire ?

Merci d’avance pour votre reponse.

Bonjour,

Ici clairement il faut passer par un notaire. Mais vous ne pourrez donner que l’usufruit ici et sa valeur dépendra de votre âge. C’est quelque chose qu’on ne voit jamais je pense car aujourd’hui les deux propriétaires sont déjà les 2 enfants.

Cordialement.

Une grand mère de 84 ans peut verser qu’elle somme a un petit enfant qui envisage de faire des travaux dans sa résidence principale en Irlande du nord

Bonjour,

Il faut procéder comme dans l’article soit un don possible de 31 865 €. Par contre si l’enfant est résident d’un autre pays, cela vaut le coup de prendre un notaire pour voir s’il y’a une particularité.

Cordialement.

Formulaire pour faire une donation manuelle aux petits enfants

Bonjour,

Le formulaire est sur cet article tout à la fin; il faut cliquer sur l’icone pdf rouge et blanche : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Bonsoir,

Mes grands parents souhaitaient me faire une donation d’une parcelle de terrain ( estimation 55k€ / 60k€ ) ils sont mariés sont le régime de la communauté ont 2 enfants du même lit + 1 d’un autre lit et 4 petits enfants. Nous nous sommes rendu compte que cette donation serait limite impossible, alors nous avons envisagé la vente au juste prix mais ensuite une donation manuelle par chaque grand parents pensez vous que cela est possible sans qu’il n’y ai de problème dans une succession futur ?

Vous remerciant par avance pour votre aide et retour.

Bonjour,

Cela est possible si le montant donné ne vient pas dépasser le montant de la réserve héréditaire. Vous avez un article sur ce sujet ici : https://www.corrigetonimpot.fr/heritiers-reservataires-quotite-disponible-desheriter/

Cordialement.

Bonsoir,

Dans le cadre d’un don manuel d’un grand parent à son petits fils, le délai de déclaration aux Impôts est de 1 mois maximum après la date du don.

Que se passe t’il si ce délai est dépassé et si le formulaire CERFA 2735 est adressé + d’ 1 mois à l’Administration Fiscale ? Non prise en compte de la donation ? réintégration de la somme ds la succession au jour du décès ?

Merci de votre éclairage

Bonjour,

Je pense qu’au mieux tout sera enregistré malgré tout avec la bonne date. Au pire, la date retenue sera celle du jour de la réception du papier par les impôts au lieu de la date réelle du don.

Cordialement.

Bonjour, merci pour cet article très clair. Mon père, âgé de 69 ans, vient d’effectuer un don manuel à ses petits enfants mineurs (mes enfants). Mon père va remplir le formulaire CERFA 2735. De mon côté, dois je aussi remplir ce formulaire, sachant que seuls mes enfants mineurs sont bénéficiaires du don manuel ? Mes enfants ont 14 et 11 ans et ne sont donc pas imposables. Merci d’avance pour votre retour.

Bonjour,

Si votre père s’occupe du formulaire pour chaque donataire, cela devrait suffire.

Cordialement.

Bonjour,

Merci pour la qualité de cet article et surtout les exemples ! 2 questions très pratiques sur le don manuel de 2 grands-parents (marié régime de la communauté) à 2 petits enfants mineurs. C’est le don manuel de sommes d’argent art 757 du CGI qui est concerné.

Si chaque grand-parent donne 31.865€ à chaque petit-enfant, peut-on rédiger une seule déclaration cerfa 2735 par petit-enfant en indiquant dans la case montant associé au 757 du CGI : 63.730€ (2 déclarations) ? ou faut-il faire une déclaration à part de 31.865€ par grand-parent et par petit-enfant (4 déclarations) pour bien distinguer les abattements ?

On peut rédiger un acte sous seing privé sous forme de pacte adjoint suite à la déclaration, en particulier pour préciser que la donation est par préciput et hors part successoral (mais aussi pleins d’autres options), est ce que l’on peut faire un seul pacte pour les 4 donations avec un seul enregistrement à 125€ (en distinguant à l’intérieur chaque donation) ou doit-on en rédiger 2 (par petit-enfant) ou 4 (pour chaque donation) ?

Merci d’avance pour vos réponses.

Bonjour,

Je vous conseille de faire une déclaration à chaque don pour éviter toute erreur ou toute mauvaise interprétation du fisc. Pour les dons hors part ou avec options, il faut nécessairement passer par un notaire et il rédigera l’acte.

Cordialement.

Bonjour est ce que acheter un bien immobilier à m’a petite fille de 15 ans a son nom elle a toujours ses parents moi j’ai 73 ans je ne lui ai jamais donner de somme d’argent le bien vaut entre 70 et 75 milles euros

Bonjour,

Vous ne pourrez utiliser que le don manuel en procédant ainsi. Et il faudra voir un notaire qui encadrera l’opération, notamment au niveau de la réserve et du partage vis à vis des autres héritiers à terme.

Cordialement.

s’agissant d’un don manuel à petits-enfants, les donateurs étant âgés de plus de 80 ans, et avec le souci d’échapper aux droits de succession, l’imprimé cerfa 2035 Sd qui fait 7 pages doit-il être rempli entièrement, sachant que seules les pages 1 et 2 et éventuellement 3 présentent un intérêt

Bonjour,

Oui ces pages suffisent dans la plupart des cas.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je souhaiterai donner de l’argent de mon vivant à mes neveu (1) et nièce (1) et petit neveu (1) et petite nièce (1).

J’ai 72 ans. La somme envisagée pourrait être de 250.000 € à partager (suite à une vente en viager occupé)

Qu’elle serait le meilleur moyen pour éviter aux bénéficiaires de payer trop d’impôts sur ces sommes :

Don Sarkosy + assurance vie + capital constitué par une assurance obsèques ? ou autre ?

Merci de vos conseils

Cordialement

Catherine Morschel

Bonjour,

Effectivement la stratégie parait viable. j’ai mis tout ce qu’il était possible de faire vis à vis des neveux ici : https://www.corrigetonimpot.fr/succession-donation-neveu-niece/

Cordialement.

Bonsoir,

Les grands parents de mon fils agé de 25 ans viennent de lui faire un don de 20000 euros qu elle case doit il cocher . Et sera t il imposable du fait que c est pour un apport immobilier

Bonjour,

Les grands parents peuvent donner jusqu’à 100 000 € sans impôt comme indiqué. Je vous conseille de remplir la case « don familial de sommes d’argent » s’ils ont moins de 80 ans.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je souhaiterais savoir si mon grand-père habitant à l’étranger (turquie)peut me faire un don ?

Si oui , Peut-il faire un don manuel est un don familial en même temps pour le même petit fils.

Cordialement

Bonjour,

Désolé mon article concerne uniquement les dons en France. Dès qu’on touche à l’étranger, il peut parfois y avoir des règles spéciales que je ne maitrise pas du tout. Désolé de ne pas pouvoir vous aider.

Cordialement.

BONJOUR,

Ma question ne concerne pas directement une donation mais je ne sais pas où la placer.

Ma mère vient de décéder. Son petit fils, mon fils, était son locataire. Je suis enfant unique et mon fils aussi.

Puis-je réduire le loyer à 0 € ? Quelle sera la réponse du fisc ?

Merci pour votre aide.

Bonjour,

Si le bien vous appartient, vous faites ce que vous voulez. Par contre, il sera alors impossible de déduire les charges.

Cordialement.

Bonjour ,

Concernant les donations, les impôts identifient deux types de donation: don de sommes d’argent et don manuel

La grand-mère de mes enfants âgée de 77 ans souhaite faire des dons manuels à ses 4 petits enfants à hauteur de 31 865 euros par petit-enfant.

Les 4 petits enfants sont mineurs.

Pouvez-vous nous confirmer qu’il existe bien un abattement fiscal à hauteur de 31 865 euros par donation dans ce cas de figure ?

Cordialement

Bonjour,

Je vous invite à bien relire l’article où j’explique justement cet abattement et son existence.

Cordialement.

Bonjour,

Ma grand mère fait un cadeau pour Noël de certaines de ses actions à ses petits enfants – donc d’usage d’une valeur de 5000€ (aucune déclaration cerfa). Quelle est la valeur de l’acquisition du titre ? Valeur à la date du transfert, valeur à la date de son achat par ma grand mère, ou valeur nulle car c’est un cadeau ? C’est une question de taille pour ce qui concerne la plus value à la revente de ces actions!

Merci pour votre éclairage !

Bonjour,

Je vous conseillerais vivement de voir un notaire et d’encadrer cette transaction. La donation purge la plus-value et si les titres ne valaient pas grand chose, autant ficeler la purge avec une donation encadrée qui n’engendrera peu ou pas de fiscalité. Au moins vous n’aurez pas de mauvaise surprise.

Cordialement.

Bonjour,

Ma grand mère vient de me faire un don (provenance du Pérou) de plus de 31 000 euros. Que dois je faire ? Est ce les même démarches qu’indiqué dans votre article ?

Bonjour,

Les règles peuvent changer selon les conventions fiscales entre les pays, il faudrait trouver un spécialiste sur les règles pour les dons entre la France et le Pérou. Si vous habitez en France, il y’a de fortes chances qu’il faille remplir le formulaire donné dans l’article.

Cordialement.

Merci beaucoup pour votre réponse, j’ai eu la confirmation qu’il fallait que je le télédeclare car il n’y a pas de conventions qui existe pour le moment.

Je dois maintenant déclarer sur le site pouvez vous me renseigner ?

Si j’ai bien tout compris il faut que je déclare 31865 sur le don Manuel et le solde sur le don familiale ? Est bien cela ? Ou je mets le montant globale dans l’un et ils feront le « job » automatiquement?

Vous remerciant par avance.

Bonjour, merci pour votre travail qui nous facilite la vie!

Simplement pour vous signalez que le CERFA a changé par rapport à votre copie écran! Les deux lignes (rouge et bleue) sont inversées, ce qui change tout!

Bonne continuation

Bonjour,

dans le cas ou une personnes de 95 ans a déjà donné à ses petits enfants ( 5 au total ) il y a de cela 3 ans 10 000€ à chacun et que la déclaration au fisc a été effectuée, peut elle redonner avant les 15 ans étant donné qu’elle n’a pas atteint les plafonds de donation ou pas .

merci de votre réponse.

cordialement

Bonjour,

Oui tout à fait.

Cordialement.

Bonjour,

Dans le cas d’un don provenant de l’étranger (pas de convention à ce jour) de plus de 70 000 euros de part un grand parent les 2 abattements s’appliquent t’il aussi ?

Il vaut mieux déclarer le don des 2 grand parents pour être totalement exonéré ?

Mon mari et moi même (régime communauté-donation dernier vivant) souhaitons faire la donation de notre résidence secondaire à nos 3 petits enfants, 20 ans, 17 ans(issus du 1er mariage de notre fils) et 10 ans (2ème mariage). Mon mari aura 80 ans au mois de mai 2022. (1ère option)

2ème option : faire la donation de cet appartement à nos deux petits enfants issus d’un premier mariage, et y ajouter notre fils (53 ans).

Est ce possible? Quelle est la meilleure solution? Quels droits à payer?

Merci de me répondre

Bonjour,

Une telle demande nécessite de faire une étude en amont en prenant en compte l’ensemble du patrimoine, les objectifs etc… Je vous conseille de solliciter un notaire ou un bon gestionnaire de patrimoine; cela engendre des honoraires mais qui valent souvent le coup si les simulations sont bien faites.

Cordialement.

Tout d abord félicitations pour vos explications très claires..

Ma belle mère veut faire don manuel à ses deux petits enfants…pour éviter suspicion d’abus de droit doit elle apporter des précisions sur le 2735 et où ??,comme placement sur assurance vie(contrats existants des petits enfants) ou vos futurs projets?? D’autre part elle vient de toucher assurance vie dont elle n a pas besoin peut elle être plus généreuse en don d usage

comment évaluer l acceptable vu cette rentrée d argent inopinée??merci de prendre le temps de m éclairer..

Bonjour,

Sur le 2735 il n’y a pas lieu d’ajouter des informations complémentaires. J’ai mis dans l’article tout ce qui est possible en terme de dons; vous pouvez aussi lire mes articles de la rubrique succession pour voir les autres stratégies comme l’ass-vie etc…

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, mon grand père qui à 96 ans vient de me faire un virement de 31000€ sous conseils de son banquier mais apparemment il ne peut pas me donner plus et ma fait un chèque de 10000€ que je n’ais pas encore encaissé. Sachant qu’il à un fils, une fille et deux autres petites filles. J’ai déjà reçu les 31000€ mais dois-je refuser les 10000€ ? Aurais je des problèmes ? Merci.

Bonjour,

Il faut optimiser les dons comme je l’explique dans l’article et au-delà il y’a de la fiscalité à payer. Attention, s’il donne des montants différents à chaque petit enfant il serait alors judicieux de prendre un notaire pour éviter des conflits lors de la succession (voir mon article sur les dons partages dans la rubrique succession).

Cordialement.

Bonjour, ma mère souhaite donner 10 000€ à chacun de ces 5 petits-enfants. Elle ne comptait pas passer par un notaire mais seulement déclarer cette donation via le cerfa. Jusque là j’imagine qu’il n’y a aucune contre indication a procéder ainsi. Toutefois que se passe t il au moment de la succession si l’un des petits enfants a acheter avec les 10k€ une voiture qui ne vaut plus que 2k€ lors de la succession alors que les autres petits enfants ont fait fructifier leur 10k€ et chacun possède un capital valorisé différemment ?

Bonjour,

J’explique cela ici et je vous conseille donc le notaire : https://www.corrigetonimpot.fr/donation-partage/

Cordialement.

Bonjour,

merci pour votre retour et le renvoie vers l’autre article qui répond effectivement à ma question.

Bien cordialement

Bonjour,

après de nouvelles recherches je suis tombé sur ce très bon article de Guillaume Fonteneau (qui vous cite parfois pour vos « excellents articles »):

dans lequel on peut lire:

« le rapport fiscal des donations concerne uniquement les héritiers du donateur, c’est à dire, les enfants le plus souvent.

Les petits enfants ne sont pas héritiers (sauf testament contraire) de leur grand parent, ils ne sont donc pas concernés par le rapport fiscal des donations. Quelque soit l’antériorité des donations réalisées au profit des petits-enfants, l’abattement de 31865€ est définitivement acquis. » .

Ainsi les donations aux petits enfants ne sont pas rapportables fiscalement mais elles le sont par contre pour le calcul de la réserve héréditaire. Du coup je n’arrive pas à comprendre! Dans ce cas précis ou il ne s’agit pas d’héritiers , quelles sommes sont prises en compte: celles au moment de la donation ou celles au moment du dénouement de la succession? Et une fois rapportées, ces sommes sont-elles bien prises en compte uniquement pour le calcul de la réserve héréditaire des héritiers ?

Bine cordialemnt

Bonjour,

J’ai fait un don déclaré de 20000 Euros à chacun de mes cinq petits-enfants le 20 décembre 2007.

J’ai fait la même opération à raison de 7000 Euros le 15 octobre 2011.

Je me propose de faire prochainement,courant aout, un troisième don déclaré de 4860 à chacun d’eux,portant ainsi à 31860 Euros le total des dons effectués à chacun d’eux,soit le montant légal sans taxation.

Je suis fondé à penser que le compteur sera remis à zéro le 21 décembre 2022,soit à J+1 du 15ème anniversaire du 1er don.Est-ce éxact?

J’ai 83 ans,suis divorcé et vis seul.

Merci de me donner votre avis.

Cordialement.

Jean Fahy

BOnjour,

Le fisc va décomposer dans le temps pour chaque don. En 2022, seulement 20 000 € seront réintégrés dans le compteur…puis 7 000 € en 2026 etc…

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Agé de 79 ans, j’envisage de faire un don d’argent (par chèque) de 15 000 € à ma petite fille mineure agée de 16 ans.

Quelles sont les formalités à accomplir? Peut on le faire en remplissant le formulaire 2735 (article du CGI)?

Quel sera le montant des droits à régler aux impôts?

Les fonds peuvent-ils être déposés sur un compte sur livret ouvert au nom de l’enfant mineur sans aucune restriction particulière?

Merci d’avance pour votre réponse.

Bonjour,

Oui vous faites ainsi et comme c est un don manuel il n’y a pas d’impôt.

Cordialement.

Bonjour. Notre petite fille va bientôt naître à Sydney (australie) . Notre fils unique et sa compagne vivent à Sydney depuis 10 ans. Pouvons nous à sa naissance faire un don manuel d’environ 30 000 euros (envoi d’euros à Sydney sur le compte de son père) quelle est la procédure pour la déclaration ? Nous vous en remercions par avance.

Bonjour,

A ce niveau il faut voir avec un notaire car il faut étudier la convention entre les deux pays.

Cordialement.

Je désire donner 5000€ à mon petit fils majeur ( sachant que cet argent me sera remboursé)

Comment pratiquer. Merci

Bonjour,

Il faut remplir le formulaire Cerfa 2735 en indiquant que vous faites un don manuel s’il est mineur ou un don de sommes d’argent si vous répondez aux conditions (moins de 80 ans et petit enfant majeur).

Cordialement.

bonjour est ce que mon gr pere peut me verser 31000e et verser a mon pere 100000e et que mon pere me reversera a moi . est ce que mon gr pere payera quelque chose pour ca?

Bonjour,

Non, c’est possible et vous utilisez ici des abattements différents. Il serait utile de laisser courir un délai de quelques mois entre la donation grand-père / père avant la donation père / fils.

Cordialement.

Bonjour,

Ma grand-Mère qui a 93 ans souhaite me faire un don d’argent par chèque de 30 000€.

Est ce possible ? Serais-je imposé ?

Merci d’avance de votre réponse.

Bonjour,

C’est possible mais il faut le déclarer comme don manuel.

Cordialement.

Bonjour,

A propos d’un « don manuel » (article 757) à un petit-enfant de moins de 18 ans, comment ce dernier effectue-t-il la déclaration (l’enregistrement) alors qu’il n’a pas de dossier fiscal ?

Merci pour votre article et pour la réponse que vous pourrez m’apporter.

Bonjour,

La déclaration du don n’a rien à voir avec la déclaration fiscale; c’est un formulaire indépendant. N’importe qui peut le remplir et l’envoyer au fisc.

Cordialement.

Je voudrais savoir mon père a fait donation d’un terrain à ma fille est ce que cette donation rentre dans le partage à savoir que la part réservataire est supérieure au montant du terrain. D’autre part mon père vendait une vieille maison ma fille la acheter au prix du marché sans aucun arrangement est ce que cette vieille maison doit être intégrer dans le partage ? Merci de votre réponse

Nous envisageons de donner à notre petite fille 40000 euros par le biais du don manuel , j ai 83 ans et mon épouse 81 ans. Normalement suivant vos explications, nous ne sommes pas taxables . Cependant si l’unde nous deux vient à disparaître avant les 15 ans, que se passe t il ? Merci , je serai à votre ecoute

Bonjour,

A mon sens pas grand chose; même si le don est rapportable pour l’aspect civil (s’assurer que vous n’avez pas déshérité un héritier réservataire), l’abattement sera aussi rapporté.

Cordialement.

bonjour je voudrais faire un don d une parcelle de terrain non constructible de 400m à mon petit fils peut ton le faire en don manuel ou quelle don les démarches cdlt

Bonjour,

Non sur de l’immobilier il faut passer via notaire. Cela peut être via le don manuel mais le notaire doit ficeler l’opération.

Cordialement.

Je veux donner 5000 euros à chacun de mes petits enfants majeurs en sachant que cette argent vient d une assurance vie dont ils sont bénéficiaires.

Mon époux 82ans moi 79 ans désirons transmettre à notre unique petit fils 20 ans 3 studios d une valeur de 180000 avec l accord de notre fils unique .quel sera le montant des frais

Bonjour et merci pour votre réponse rapide.

Je considère qu’il n’y a pas d’abus de droit dans le cas de ma mère qui a 90 ans et qui est tout a fait autonome, vit chez elle, s’occupe de son jardin et de ses fleurs et a toute sa tête et s’est déjà rendue chez le notaire qui a pu constater son parfait état de santé pour son age !! Elle possède un placement qui a rapporté au fil des années un peu d’intérets et désire le transmettre par « dons manuels » a ses petits enfants de façon légale et sans payer de droits au fisc qui sinon « récupèrerait » d’une certaine manière une partie des intérêts du placement !!!

Dans votre article vous dites bien : « Chaque grand-parent peut donner jusqu’à 31 865 € par ce biais sans devoir payer d’impôt. Cet abattement existe pour chaque petit-enfant à qui vous donnez. Il n’y a pas de restriction d’âge, le petit-enfant peut-être mineur ou majeur et le grand-parent peut faire le don à tout moment. »

Je voudrai donc connaître la situation légale de ma mère car nous avons bientôt un rendez vous chez le notaire. Merci à l’avance. Bien cordialement.

Bonsoir,

Je me permet de vous recontacter car le notaire de ma mère maintient sa position en disant qu’elle est trop âgée à 90 ans pour pouvoir faire des » dons manuels » avec l’imprimé 2735 à ses petits enfants et que ces dons doivent se faire avec des actes notariés et le paiement de droits de 20% au fisc.

Je ne mets pas vos informations en doute mais lors de l’entretien avec le notaire je voudrai pouvoir apporter pour ma mère une preuve inopposable qu’elle peut bien faire ses « dons manuels » légalement et sans frais.

Bien cordialement.

Bonjour,

C’est différent, je pense ici que le notaire a peur de l’abus de droit. En France, on ne peut pas faire une opération a but purement fiscal : une personne très âgé qui fait un don alors qu’elle est très malade ou proche de la mort; idem pour une personne très âgé qui donne sans raison particulière etc… Je comprends que le professionnel ne soit pas partant au vu de l’âge… après si elle est en forme et que le don a une utilité immédiate pour ceux qui le reçoivent ça reste possible sans trop de risque. Je vais ajouter un paragraphe sur l’abus de droit; merci pour vos retours.

Cordialement.

Ma mère de 87 ans a fait un chèque le 12 février de 18 000€ à chacun de ses deux petits enfants âgés de 25 ans et 23 ans. C’est donc un don manuel. Ces derniers ont un mois pour le déclarer au impôts à faire avant le 12 mars (si j’ai bien compris). Si entretemps ma mère souhaite leur refaire un chèque qui permet de compléter ce qu’ils ont déjà reçu pour bénéficier de l’abattement des 31 825€, est ce possible? Doivent ils refaire un nouveau formulaire aux impôts?

Je vous remercie pour votre article très clair et vore réponse à venir (j’espère)

Bonjour,

Oui c’est possible et il faudra à nouveau déclarer. Attention sur les dons d’une personne aussi âgé, il y’a un risque d’abus de droit si la personne a des maladies importantes, si elle meurt rapidement après le don ou s’il n’y a aucun autre objectif que le fait d’éviter l’impôt.

Cordialement.

Bonjour,

Merci pour votre réponse.

Il s’agit bien de « dons manuels » qui sont prévus et il faut bien les déclarer avec le CERFA 2735 ? et sur ce document il est indiqué l’âge maximum de 80 ans pour le donateur et ma mère a 90 ans, c’est ce qui me pose problème car vous indiquez que ces dons manuels se font sans conditions d’âge ?

Bien cordialement.

Bonjour

Âgée de 65 ans j aimerais faire un don à mes 3 enfants ‘ 7petits enfants dont 1 à venir mi juin et 1 arrière Petit fils 1 petit enfant majeur ‘les autre mineurs et aimerais que les mineurs aient ce don à leurs 20ans et que leurs parents ne puissent y toucher. Les dons seraient de 10000euros pour chacun ..que faire pour tout cela. Merci pour votre réponse

Bonsoir,

Merci pour votre réponse et je suis allé sur le site des IMPOTS et le formulaire CERFA 2735 indique un age maximum de 80 ans pour faire ce « don manuel » et vous me dites qu’il n’y a pas de conditions d’âge pour faire ce don et je ne sais plus quoi faire, la loi aurait elle changé récemment ? ci joint le texte du formulaire 2735 :

Régime prévu à l’article 790 G du code général des impôts :

Les dons de sommes d’argent sont exonérés de droits de mutation à titre gratuit dans la limite de 31 865 € tous les quinze ans lorsqu’ils sont

consentis en pleine propriété au profit d’un enfant, d’un petit-enfant, d’un arrière-petit-enfant ou, à défaut d’une telle descendance, d’un neveu ou

d’une nièce, ou par représentation, d’un petit-neveu ou d’une petite-nièce.

Cette exonération est subordonnée à la double condition qu’au jour de la transmission :

– le donateur soit âgé de moins de 80 ans,

– le donataire soit âgé de 18 ans révolus ou ait fait l’objet d’une mesure d’émancipation.

Pour être exonérés, les dons doivent être déclarés ou enregistrés par le donataire dans le délai d’un mois qui suit la date du don.

Bien cordialement.

Bonjour,

Vous parlez du don de sommes d’argent que j’explique dans l’article. En parallèle, existe le don manuel qui lui est possible sans conditions (à nouveau expliqué dans l’article).

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Ma mère qui a 90 ans souhaite faire des « dons manuels » à ses petits enfants comme vous l’expliquez dans votre article et le notaire semble lui dire que c’est impossible du fait de son age et que les dons seraient exclusivement réservés pour investissement dans des travaux d’habitation ?

Bien cordialement.

Bonjour,

L’article est à jour, chaque grand parent peut donner jusqu’à 31 865 € à chaque petit-enfant sans conditions.

Cordialement.

Ma mère de 81 ans souhaite donner 30000€ à sa petite-fille de 30 ans. Cette donation sera telle reportée en déduction de l’abattement de 100000€ lors de la succession au décès de ma mère, sachant que sa petite-fille sera également en directe dans la succession puisqu’elle vient en représentation de son père prédécédé.

Merci pour votre aide

Bonjour,

Non, l’abattement pour don manuel vers les petite-enfants n’existe pas à la succession donc il est tout à fait intéressant d’en profiter dès aujourd’hui via un don.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Mon père souhaiterait donner une somme entre 10 et 15000 euros à son petit fils … il est agé de 85 ans … il vaut mieux donc privilégier le don manuel (formulaire à remplir) … quelle fiscalité pour le petit-fils ? sera t’il imposé sur cette somme ?

Merci pour votre réponse

Cordialement

Bonjour,

Effectivement, le don manuel est la seule option possible ici. Comme indiqué dans l’article, il n’y a pas d’impôt via l’abattement. Vous trouverez même un article dans la rubrique succession qui vous explique comment remplir le formulaire tout seul pas à pas.

Cordialement.

Je désire faire a don soi maintenant ou a ma mort de 9.000€ a chacun de mes 3 petits majeurs et j’ai 88 ans

que me conseillé vous

merci d’avance

Bonjour,

Il faut le faire maintenant car vous avez les abattements; ceux-ci ne seront pas disponibles au décès comme je l’explique.

Cordialement.

Bonjour,

Nous avons 78 ans (madame) et 81 ans (monsieur). Si nous donnons une somme d’argent à notre petit fils majeur pour 30.000 Euros, et que nous sommes mariés sous le régime de la communauté, est-ce que cette somme doit être considérée comme donnée pour chacun d’entre nous à hauteur de 15.000 euros, et donc dans ce cas être déclaré sur deux lignes distinctes (monsieur a plus de 80 ans), ou bien pouvons nous faire le don uniquement sur madame pour 30.000 euros au titre du don de sommes d’argent (- de 80 ans et petit fils majeur)

Bonjour,

Dans l’idéal, il faudrait que Mme utilise de l’argent d’un bien propre (donc acquis avant mariage ou pas succession si vous êtes en communauté) pour faire le don de sommes d’argent. Si ce n’est pas possible, vous pouvez le faire malgré tout sans problème. Il y’aura alors un petit travail du notaire à la succession pour bien identifier que ce don a été fait par Mme avec de l’argent issu de la communauté mais je pense que ça ne lui posera aucun problème d’ajuster cela selon la personne qui décède en premier.

Cordialement.

Bonjour,

Merci pour votre réponse. Ce qui me soucie le plus est de savoir si le fisc peut remettre en cause le don de madame en considérant que l’argent est commun (régime de la communauté et compte joint) car nous ne disposons pas de compte séparé avec mon mari, qui lui a plus de 80 ans.

Merci encore pour vos éclairages très utiles.

Bien cordialement,

Bonjour,

Vous conseillez de commencer par déclarer sous l’article 757 en rouge (« Dès lors que vous avez moins de 80 ans et que l’enfant est majeur, je vous conseille de privilégier le don de sommes d’argent en rouge. Vous aurez alors la possibilité d’opter pour le don manuel toute votre vie si besoin alors que la réciproque n’est pas vraie. « ). Ne serait-ce pas le contraire (le 790 est limité en age)?

Merci d’avance pour votre retour

Bonjour,

Vous avez raison, j’ai inversé rouge et bleu! Je corrige, merci.

Cordialement.

Bonjour, Ma mère souhaite donner de l’argent à ma fille donc sa petite fille qui va avoir 18 ans prochainement. Ma mère est âgée de 87 ans. La solution est donc un don manuel si je comprends bien votre article. Existe-t-il un plafond à ne pas dépasser quant au montant que ma mère peut donner à sa petite fille?.

Avec mes remerciements pour votre réponse.

Cordialement,

Bonjour,

Il faut effectivement passer par le don manuel (ou placer en assurance-vie jusqu’à 30 500 € qui seront transmis au décès, voir mes articles sur le sujet). Il n’y a pas de plafond mais au-delà de 31 000 € et quelques, il y’aura de la fiscalité à payer.

Cordialement.

Dans ce tres interessant article vous ecrivez « En cumulant les deux abattements, chaque grand-parent peut transmettre 63 730 € à chaque petit-enfant sans fiscalité tous les 15 ans. « je comprends 2×31865 au titre de don manuel et de don familial. Dans cette hypothèse faut il remplir deux fois le formulaire 2235 ? le petit fils doit etre mineur dans un cas et majeur dans l’autre ? Merci de votre avis

Bonjour,

Il est possible de remplir une seul fois le formulaire et d’indiquer les deux montants en page 2. Vous trouverez un article annexe qui explique comment remplir le formulaire pas à pas (voir rubrique « succession » puis « donation »). Pour le don manuel, peu importe l’âge. Pour ajouter le don familial, le petit-fils doit être majeur.

Cordialement.

Bonjour, tout d’abord tous mes remerciements pour vos conseils et éclaircissements. J’ai 67 ans divorcée non remariée sans enfant. J’ai 3 neveux/nièces majeurs. Quel montant maximum puis je leur donner sans pour autant qu’ils soient inquiétés par le paiement d’impôt? Je vous renouvelle mes remerciements. Mes cordiales salutations.

Bonjour,

J’ai écrit un article qui détaille tous les abattements pour les dons et successions : https://www.corrigetonimpot.fr/bareme-transmission-succession-donation-droit-ligne-directe/

L’assurance-vie est aussi un excellent moyen.

Cordialement.

Bonjour,

Oui il est très bon. Je ne sais pas la valeur que l’on rapporte (figée au moment du don ou non… à mon avis on rapporte la valeur au jour du décès sauf si c’est une donation partage comme c’est le cas habituellement). Le rapport se fera uniquement pour le calcul de la réserve (sinon il suffirait de tout donner aux petits-enfants pour déshériter un enfant) mais pas pour le calcul des droits de succession (heureusement car l’abattement n’existe pas à la succession entre grand-parent et petit-enfant et si on rapportait la somme donnée, elle passerait alors directement dans le barème fiscal). Cordialement.

Bonjour,

oups ! je n’avais pas vu votre réponse qui ne c’est pas insérée correctement dans notre fil de discussion à la suite de ma dernière remarque du 14 décembre 2021 à 13 h 05 min…

Merci donc pour cette réponse et si je comprend bien celle-ci votre avis est qu’on aura un rapport des valeurs au moment de la succession et non pas de la donation, et ce rapport sera fait uniquement pour le calcul de la réserve successorale et en aucun cas pour le calcul de droits de succession ou, et j’en reviens à ma question initiale, un ere-répartition des montant donnés en fonction de leur valeur au jour de la succession entre les petits enfants, et du coup aucun risque de conflit entre eux à ce moment là quelque soit la manière dont chacun aura fait fructifié … mais le notaire s’embête-il vraiment dans les faits à chercher à calculer se que sont devenus 10000 € donnés à chacun des 5 petits enfants on le souhaite de nombreuses années après ? Ne s’appuis-t-il pas toiut simplement sur le montant donné au moment du don, ou s’il n’y a pas de revendication particulière de la part des héritiers directs concernant la réserve successorale ne fait-il pas tout simplement l’impasse sur ces sommes qui ont bien été déclarées au moment de la donation via le Cerfa ?

Bien à vous