Dernière mise à jour : janvier 2024

Les revenus engendrant l’impôt sont toujours pré-remplis par l’administration fiscale sur la déclaration fiscale. En revanche, le contribuable doit systématiquement cocher ou remplir les cases lui permettant de baisser la note via des déductions, des réductions et des crédits d’impôts. Beaucoup de Français passent à côté d’une décote de leur impôt parce qu’ils ne connaissent pas les réductions auxquelles ils ont droit. Faisons le tour des astuces fréquentes qui concernent la plupart des ménages et qui sont régulièrement oubliées.

Sachez que vous avez trois ans pour corriger une déclaration, n’hésitez pas à partager cet article avec vos proches s’ils sont concernés par une catégorie.

Sommaire

- 1) Enfants au collège ou après : jusqu’à 183 € de moins !

- 2) Les frais réels déductibles des salaires : n’en oubliez aucun !

- 3) PEA et Compte-titres : la case cachée de l’IFU

- 4) Maison de retraite : le grand oubli d’une réduction fiscale importante !

- 5) Enfant majeur non rattaché : pension versée

- 6) Enfant majeur non rattaché qui habite chez ses parents

- 7) Cotisations syndicales : déclarer dans la bonne case ne suffit pas !

- 8) Dividendes et flat-tax

- 9) Parent seul avec des enfants ou en ayant élevé

- 10) Divers : bénévoles, dons, travaux…

1) Enfants au collège ou après : jusqu’à 183 € de moins !

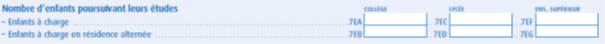

Si vous avez un enfant au collège, au lycée ou en études supérieures, le fisc vous offre une réduction d’impôt de respectivement 61 €, 153 € et 183 €. Cette

réduction pour frais de scolarité est valable pour chaque enfant à condition de bien remplir les cases 7EA, 7EB ou 7EC de la page 4 de votre déclaration.

2) Les frais réels déductibles des salaires : n’en oubliez aucun !

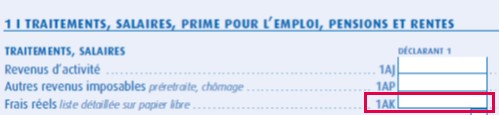

La plupart des gens le savent : le fisc enlève 10% de nos salaires avant impôt mais on peut choisir de défalquer nos frais réels à la place. En revanche, beaucoup croient que les frais réels se limitent aux kilomètres effectués et aux repas. Grosse erreur, il existe plus de 20 frais déductibles dont certains réservés à des professions spécifiques. Les plus fréquents :

– frais kilométriques pour aller au travail : 2 modes de calcul au choix;

– repas : sous conditions;

– frais de déménagement;

– loyer (ou intérêt du prêt immobilier) et repas du soir pour les contribuables travaillant loin de chez eux ayant 2 résidences;

–professeur des écoles, journaliste, VRP, musicien ou personne devant travailler à domicile ou stocker des biens professionnels : achat des fournitures, ordinateurs, logiciels… déductibles. Mieux encore, un pourcentage du loyer, des charges, des taxes foncières … sont déductibles;

– chômeur, étudiant : dépenses de recherche d’emploi ou de stage;

– achat de vêtements et dépenses de repassage pour sept professions précises;

– infirmiers, musiciens, danseurs etc… ont des déductions spécifiques;

– frais de procès, de formation, de documentation etc….

Pour connaitre le détail des calculs à effectuer, la législation en vigueur et les conditions à respecter selon les professions, nous vous invitons à lire notre article qui intègre tous les frais réels déductibles.

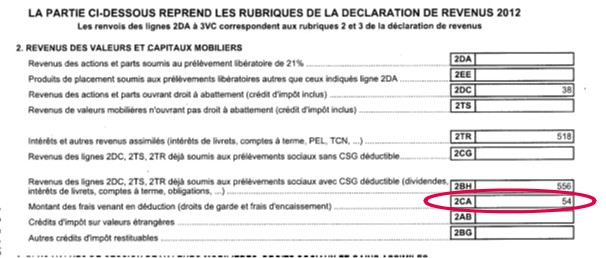

3) PEA et Compte-titres : la case cachée de l’IFU

Pour tout ce qui concerne les produits bancaires, les particuliers ne s’occupent de rien car ils reçoivent un papier nommé « IFU » et constatent que les cases remplies sur l’IFU sont les mêmes que sur la déclaration. Manque de chance, une ligne de l’IFU n’est pas reportée automatiquement sur la déclaration d’impôt : la ligne 2CA « frais déductibles ». Dommage de passer à côté car ce sont en fait les sommes que l’on a payées à la banque pour la gestion d’un PEA ou Compte-titres et qu’on a le droit de déduire des impôts. Une information à reporter à la main sur la déclaration si l’on veut en profiter ! On notera la pratique très limite du fisc qui reporte de lui-même tous les revenus indiqués et laisse aux contribuables le soin de penser à la seule case permettant une déduction.

Ici tous les chiffres seront reportés sur la déclaration sauf les 54 € que vous devez rajouter à la main!

4) Maison de retraite : le grand oubli d’une réduction fiscale importante !

Les sommes versées en maison de retraite pour la nourriture et l’hébergement ouvrent droit à une réduction d’impôt de 25% allant jusqu’à 2 500 €. On sait que les loyers des établissements sont souvent supérieurs à 10 000 € par an ce qui suppose que tous leurs occupants ont droit à 2 500 € d’impôt en moins ! Un gain fiscal énorme mais souvent oublié puisque d’une part les établissements de santé ne communiquent pas forcément un justificatif. D’autre part, les personnes âgées ne sont pas toujours averties de l’existence de la case en question qui n’est pas vraiment explicite sur la déclaration fiscale : « dépenses d’accueil dans un établissement pour personnes dépendantes ». Comme le nom de la case le suggère, seules les résidences qui offrent des prestations liées à la dépendance sont concernées. N’hésitez pas à en parler avec vos aînés afin de corriger si besoin les déclarations passées. Une personne en maison de retraite qui paie de l’impôt est souvent synonyme d’oubli de la réduction. Voir : réduction d’impôt pour dépenses en maison de retraite.

5) Enfant majeur non rattaché : pension versée

Votre enfant n’est plus rattaché au foyer fiscal mais vous continuez à lui verser de l’argent pour la nourriture, l’hébergement, l’habitation car il est dans le besoin… vous pouvez alors déduire les sommes comme pension en l’indiquant en case 6EL. L’enfant devra alors l’ajouter à ses propres revenus mais la situation est souvent gagnante. Les revenus des parents étant souvent élevés et ceux de l’enfant faible, la déduction permet de minorer l’impôt de manière importante sans que l’ajout du côté de l’adolescent ne le pénalise fiscalement. Voir : comment déclarer l’enfant majeur sur les impôts ?

6) Enfant majeur non rattaché qui habite chez ses parents

Dans le même ordre d’idée que précédemment, le fisc considère qu’un enfant non rattaché qui vit chez ses parents coûte cher. Les parents peuvent alors déduire un forfait de 3 968 € par an correspondant aux frais de nourriture et de logement qu’ils subissent. Des prorata peuvent être effectués si votre fils est parti en cours d’année, est là une semaine sur deux etc… Une fois encore, les parents déduisent les sommes à la condition que l’enfant les ajoute dans sa déclaration comme pension reçue. Cette astuce vaut également pour les ascendants que vous hébergez sous votre toit.

7) Cotisations syndicales : déclarer dans la bonne case ne suffit pas !

Les cotisations syndicales permettent d’avoir un crédit d’impôt de 66% du montant payé. Pour autant, remplir la case concernée (7AC) ne suffit pas ! Le fisc considère que si vous avez opté pour la déduction des frais réels de vos salaires, vous n’aurez pas le droit au crédit d’impôt ! On est bien d’accord, les deux notions n’ont rien à voir ensemble mais le système est fait ainsi. Si vous avez choisi les frais réels que nous le décrivions au point 2, inutile de remplir la case 7 AC, elle ne sera pas comptabilisée. À la place, vous pouvez ajouter les cotisations syndicales dans vos frais réels avec les repas, les kilomètres…

Une notion pénalisante pour les contribuables qui remplissent correctement la case 7AC sans se rendre compte qu’elle ne servira à rien s’ils n’ont pas opté pour la déduction des 10% sur salaires.

8) Dividendes et flat-tax

Si vous percevez des dividendes ou des revenus bancaires, ils sont soumis à la flat-tax. Il est possible de la refuser en cochant la case 2OP. Une opération qui est gagnante pour la quasi-totalité des ménages.

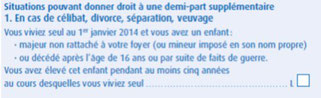

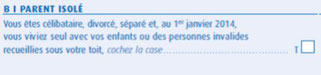

9) Parent seul avec des enfants ou en ayant élevé

Les parents célibataires, divorcés, séparés ou veufs qui ont des enfants non rattachés (majeur ou mineur imposé en son nom) ont le droit à un avantage fiscal s’ils ont élevé cet enfant seul pendant au moins cinq années (consécutive ou non). Ils peuvent alors cocher la case « L » en page 2 ce qui viendra baisser l’impôt de manière importante. Voir : Parent isolé : comment avoir la baisse d’impôt ?

À l’image du point précédent, les parents seuls qui ont un ou plusieurs enfants à charge ont aussi droit à un avantage fiscal « parent isolé ». Ils doivent alors cocher la case « T » pour bénéficier de la majoration des parts fiscales à laquelle ils ont droit.

10) Divers : bénévoles, dons, travaux…

La niche la plus oubliée concerne les bénévoles d’une association qui peuvent prétendre à une réduction pour don. Un article entier est consacré à ce sujet, un avantage fiscal qui concerne énormément de contribuables puisqu’il n’est pas nécessaire d’appartenir au bureau de l’association.

De même, les couples en union libre avec enfant(s) ont deux moyens d’optimiser leur impôt et passent souvent à côté.

Plusieurs niches fiscales fréquentes n’ont pas été évoquées car elles sont connues et remplies par le contribuable : réduction pour dons (case 7UD et 7UF), pour emploi d’une personne à domicile (7DB), frais de garde des enfants de moins de 6 ans (7GA), travaux dans la résidence principale pour économie d’énergie ou accès handicapés, investissement PERP, FIP, FCPI…

Bonjour Monsieur,

J’avais acheté votre guide l’an dernier mais je ne trouve pas la réponse à la question suivante:

Je viens de racheter quelques hectares de terres agricoles sur lesquelles figure un petit bâtiment équipé de panneaux photovoltaiques . Il a environ 5 ans. Puis je déduire cette acquisition de mes revenus dans la rubrique des dépenses pour la transition énergétique ?

Je vous remercie de votre réponse

Bonjour je suis conseiller municipal non rémunéré et j’ai des frais de trajet est ce que je vais trouver des réponses dans votre guide ?

Cordialement

Bonjour,

Avant de pouvoir investir sur votre livre, pouvez vous me dire si il y a des astuces et si tous les éléments que l’on peut déduire sont expliqués pour déduire des frais de double résidence liés à une mutation professionnelle de plus de 100km.

Bonjour,

Vous y trouverez sans nul doute des astuces que vous ne connaissiez pas pour vous ou vos proches. Pour votre point particulier, vous avez un article sur les frais réels avec le lien vers le texte sur mon site en accès libre.

Cordialement.

Bonjour

Peut on déduire les interet du prêt immobilier ?

Quelle sont les démarches et case à remplir

Merci de votre aide

Bonjour,

Vous avez plusieurs articles sur le sujet dans la rubrique immobilier. Si vous ne louez pas, il n’y a rien à déduire.

Cordialement.

Bonjour,

Ma mère gagne peu et j’aimerai lui faire un versement par mois de 200€. est-ce déductible des impôts.

Bonjour,

Oui, renseignez vous sur la déduction des pensions versées aux ascendants. Il faudra qu’elle le rajoute dans son revenu.

Cordialement.

Bonjour,

Je suis assistante dentaire et mon métier nécessite des vêtements appropriés (pantalon + blouse + chaussures) utilisables uniquement au cabinet dentaire que je dois changer chaque jour.

Puis-je deduire les frais d’entretien dans mes frais reels ?Si oui sur quelle base ?

Merci pour votre réponse.

Bonjour,

j’ai détaillé toutes les professions concernées par la déduction des vêtements dans mon article sur les frais réels.

Cordialement.

Bonjour

Je suis entrain de remplir mes impôts . Je suis assistante maternelle et j’ai lu tout ce qui concerne l’abattement sauf que lorsque je vais dans les traitements de salaire et que je clic sur le petit stylo les revenus des parents sont bien inscrits mais lorsque je mets mes tarifs de l’abattement ça me marque que l’abattement est déjà déduit alors comment faire ?

Bonjour.

J aimerai avoir plus de précisions sur les frais de repas.

Je.ne peux pas rentrer chez moi le midi, je suis éducateur sportif et j ai que 1h entre 2 travails. Comment puis-je déduire les frais de repas et combien ?

Merci de votre réponse

Bonjour,

Merci pour vos conseils.

L an dernier j ai oublié dans ma declaration de signaler mes frais de repas et de transport.Puis je leur demander d en tenir compte? sur un courrier à part? ou les inclure dans la déclaration de cette année en leur précisant le détail?

Cdt,

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai été condamnée à payer, directement au bailleur et par virement, les loyers impayés de mon fils majeur qui n’est pas rattaché au foyer fiscal, de même que des frais d’avocats.

Puis-je déduire cette somme de mes impôts ?

Je vous remercie pour votre réponse.

Cordialement,

Cher Monsieur,

Merci pour vos articles qui sont très clairs, ceux sont des renseignements précieux que l’on a parfois du mal à obtenir quand on est Monsieur et Madame tous le monde ou que les services ne sont pas compétents pour répondre. Je vie sur l’ile de Saint Martin et vous ai envoyé une question par contact mais c’est bien trop court pour expliquer. Je vous remercie par avance et vous souhaite un excellent premier mai!

Bonjour,

Quel site extra, un grand merci ,

J’ai ma fille de 24 ans qui loge à la maison depuis quelques mois car sans emploi;

Le chômage vient juste ( 1 semaine) de se mettre en route.

Ma question elle doit s’inscrire en auto entrepreneur à partir d’avril car elle se lance dans les bougies bio 100 %, Mais depuis le mois dernier elle achète tous les produits, nécessaire à la mise en route, tests etc ….

Ca commence à faire pas mal d’argent;

Est-il possible de les déduire dan sa prochaine déclaration d’impôt ?

Même si acheté avant inscription

Un grand merci d’avance

Laurence.

Bonjour,

Malheureusement, les AE ne peuvent déduire aucun frais (voir les articles sur le sujet dans la rubrique « impôt »).

Cordialement.

bonjour,

j ai élevé mes 3 enfants seul plus de 5ans qui sont majeur actuellement,dont le dernier est as la maison à la recherche d’un emploi sans ressources.

est ce que je bénéficie de l ‘avantage fiscal à vie

et as combien de part ai je droit svp merci.

cordialement

Bonjour,

Comment et dans quelle rubrique déduire les provisions de charges de Co propriété dans l’avis d’imposition sur les revenus ?

Merci d’avance.

Bonjour,

Et merci pour vos précieuses informations.

Comment et dans quelle rubrique déduire les provisions de charges de Co propriété dans l’avis d’imposition sur les revenus ?

Bonjour Denys,

Vous trouverez un article entier sur le sujet dans la rubrique « impôt ». (enfant majeur et impôt + article sur les pensions).

Cordialement.

Bonjour

notre fille est sur Paris pour ces études

nous louons un logement, assurons l’alimentation + les billets de retour sur marseille

dans quelle condition, pouvons nous deduire des impot et quelle somme pouvons nous deduire

notre fille doit declarer ces sommes de son côtés, n’ayant pas de revenu sera t elle assujeti a l’impot?

merci de votre site

cdt

Bonjour,

Sur un point aussi précis, le texte ne précise rien. Je vous conseille d’interroger le fisc par écrit pour avoir leur point de vue sur le sujet.

Cordialement.

Bonjour,

Déja, un grand merci pour votre site riches en informations claires !

Je suis ergothérapeute dans une collectivité territoriale. Je fais des domiciles. J’ai du prendre une assurance tournée (assurance professionnelle) pour ma voiture, ce qui augmente considérablement

le prix de mon assurance voiture. Puis-je faire déclarer cette différence de prix comme frais réel ? Frais de déplacement ?

Merci à l’avance de votre aide 🙂

Sylou

Bonjour,

Si les revenus sont exonérés, vous laissez la case à 0 € et vous indiquez en remarque à la fin de la déclaration le montant perçu si vous le souhaitez. Il y’a une case à cocher qui permet d’ouvrir

une rubrique « remarque » juste avant de finaliser la déclaration.

Cordialement.

Bonjour,

Merci pour votre site qui est une mine d’informations !

Il me reste une interrogation :

Mon fils, majeur, rattaché à mon foyer fiscal pour l’année 2017 est en contrat d’apprentissage de septembre 2017.

J’ai cru comprendre que les salaires des contrats d’apprentissage doivent être déclarés, mais ne sont pas imposables.

Comment les déclarer ?

Quand je les note dans la partie « Traitements et salaires de personne à charge », cela fait grimper mon impôt …

Merci d’avance pour votre réponse

Bonjour

je voudrais s’avoir pour les frais reels des tickets resto mon mari a des tickets resto a 8.90 et il paye 3.56 comment je dois faire

Merci pour votre site

bonjour, j’ai acheté en septembre 2011 une maison proche de mon lieu de travail (j’habitais avant dans un autre département ou j’ai toujours ma maison mais maintenant qui est devenue une residence

secondaire).

je n’ai jamais déclaré mes intérêts d’emprunt pour cette maison. j’ai lu votre articles sur réductions d’impôts, est ce que je peux en bénéficier si oui combien de temps ?. merci

Bonjour Ambroise.

J’ai fait un article sur le sujet ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

Bonjour, j habite aux antilles et mon fils de 21 ans est etudiant non boursier à Paris . Je lui paye pour un studio de 750 euros et plus de 300 euros pour la nourriture et autres. J ai demandé un

rattachement fiscal . Est ce que c est plus avantageux pour moi.Merci .

Bonjour

Je suis commercial dans l’alimentaire je suis en relation avec mes clients

Est ce que je peux de déduire. Des frais vestimentaires dentiste

Merci de votre réponse

Bonjour,

Tout est détaillé ici : https://www.corrigetonimpot.fr/comment-deduire-frais-reels-impots-salaire-kilometre-repas/

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Dans le cadre professionnel, je suis 3/5ème de mon temps en déplacement.

Bien que les frais professionnels soient remboursés par mon employeur,

Il m’arrive fréquemment de mettre de ma poche car mon barème de remboursement

et parfois trop juste.

Est il dans ces cas possible de déclarer en frais réel le delta entre

ce que je paie réellement et ce qui est remboursé par mon employeur ?

Histoire de corriger un peu mon impôt 🙂

Merci

BONJOUR je heberge ma mére dans un appartement que j’ai acheter comment déclarer et je paye toujours les charges comment faire svp et dans quelle case je déclarer le minimum vieillesse(saspa) merci

de me repondre

Bonjour,

Il faut mettre tous les biens loués vide sous le même régime (peu importe qu’ils soient Pinel ou Scellier ou rien du tout). Soit au micro, soit au réel.

Cordialement.

Bonjour, On en apprend es choses ! Super. Question : quand on loue des biens, un en dispositif Scellier, et un autre sans défiscalisation, est-il possible de déclarer une location en micro foncier

sur la 2042 et l’autre sur la 2044 spéciale ou comme je l’ai entendu dire, on ne peut déclarer que dans la 2044 spéciale (foncier réel) : le texte fiscal est ambigu (si revenu total net < 15 k, micro foncier possible). Le savez-vous ? Merci.

Bonjour merci pour votre site es que on peut déduire les frais de banque de gestion de compte merci

Bonjour,

Vous trouverez un article dans la rubrique immobilier sur l’impôt et la location meublée. Le réel est possible mais il vous alors un comptable qui vous accompagnera (voir l’article). Si vous restez

seule, le micro-BIC est quasi incontournable. Le réel a des chances d’être intéressant s’il y’a eu un prêt.

Cordialement.

Bonjour et merci pour votre site ,une mine d’informations.

Voilà , j’ai hérité il y a trois ans de la maison de mon père et comme les impôts fonciers et locaux coûtaient très cher , nous avons décidé de mettre le bas de cette villa en location meublée

saisonnière ( Airbnb). J’ai fait pour cela un emprunt , tout refait à neuf: ai je le droit de déclarer en BIC au réel pour tenter de réduire tous ses frais annexes ou suis contrainte de rester au

micro Bic avec abattement de 50%? Merci .

Bonjour Marc,

Je ne suis pas spécialisé dès lors qu’on parle de conventions fiscales. Il vous faudrait un avocat fiscaliste spécialisé sur la convention entre les deux pays.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour à tous,

Je suis expatrié (Arabie) et ma femme étant restée en France avec nos 2 enfants paye énormément d’impôt. Le principe est que mes revenus serve à déterminer le taux d’imposition du foyer fiscal.

Forcément elle est passé de 5 à 30 %, de 0 à 4000€ d’impôt.

Si nous avions pu faire une déclaration séparée, nous n’aurions alors pas payé d’impôt. Pouvons-nous prétendre à une déclaration séparée car nous ne vivons plus sous le même toit suite à mon statut

d’expatrié (sauf le temps des vacances) ?

D’avance merci pour votre réponse.

Merci!

Vous notez le chiffre 1!

Cordialement.

Bonsoir

Votre blog est impeccable ! Merci

j’ai une petite question, j’ai un enfant au collège je note qu’elle montant dans la case 7EA ?

MERCI part avance.

Cordialement.

Bonjour,

@NIcolas : effectivement, vous n’y avez plus le droit à ce jour.

@Vanina : Je ne sais pas, tout dépend de la prime. Il faudrait voir avec l’organisme ou les impôts.

Cordialement.

Bonjour,

Tout d’abord sachez que votre blog est une mine d’or et qu’il est très bien fait ! Merci de nous lancer des bouées de sauvetage dans cet immense océan qui est le Fisc français !

Concernant votre point 8 vous dites :

« Le dispositif n’existe plus aujourd’hui mais les personnes qui en ont bénéficié à l’époque continuent de pouvoir prétendre au crédit d’impôt chaque année. »

Ce point porte à confusion (ou alors je l’ai mal compris), mais me concernant j’ai bénéficié du crédit d’impôt sur les intérêts d’emprunts depuis 2010 mais uniquement sur les 5 premières années,

aujourd’hui le fisc me dit que je n’y ai plus le droit.

Qu’en est-il ?

Merci de votre réponse.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour

Mon mari en retraite en mars 2017 a reçu une indemnité àl a CGOS, mais nous ne trouvons pas la ligne où le déclarer, pourriez-vous nous aider? merci beaucoup bonne journée

Bonjour,

Assurez-vous juste de bien cocher les bonnes cases. Le fisc calculera ensuite les parts correctement. Il est possible que ça reste à 3.5 car les veufs avec enfant à charge ont un avantage fiscal au

niveau des parts.

Cordialement

j’ai 80 ans; je suis veuf, j’ai un fils handicapé à plus de 80 % ( handicap mental ) de 45 ans,

je suis ancien combattant;( guerre d’Algérie ) combien cela me donne il de parts ?

Cela me donnait 3.5 parts avant le décès de ma Femme en 2016.

aujourd’hui la déclaration préremplie mentionne encore 3.5 parts je pense qu’il ya une erreur ?

merci de ma donner votre avis.

Bonjour,

Sur de telles problématiques, il est plus que prudent de voir directement avec le fisc pour tout remettre en ordre. La démarche pour les joindre :

https://www.corrigetonimpot.fr/comment-joindre-contacter-centre-impot-mail-ecrit-question/

Cordialement.

Bonjour.

J’ ai investi en Scellier il y a 5 ans en SCI Familiale. A ce jour mon nombre de parts a évolué. Puis je changer la base de l’ amortissement en fonction des parts sans aucun problème avec le

Fisc?.

Merci de votre réponse.

Bonjour,

J’ ai investi en Robien Recentré il y a 9 ans car j’ ai confondu la date de fin de travaux et la date du permis alors que j’ aurais eu droit au Robien Classique sur 15 ans. Je viens de m’ en

apercevoir. Puis je passé aujourd’hui en Robien classique?

Cordialement.

Bonjour,

Il faudrait voir avec les impôts. Je me demande s’ils ne vont pas plutôt rectifier les déclarations passées… en fait je ne sais pas vraiment; votre situation est particulière et je n’ai jamais eu

le cas… peut-être est-ce cette année que tout se solde. Je vous invite à les contacter pour être certaine.

Cordialement.

Bonjour,

payé par le pole emploi durant ma periode de formation, j’ai été ensuite indémnisé par le bonne organisme plus de 2 ans après.

Je dois de fait rembourser plus de 15000 euros au pole emploi, somme déja incluse dans mes impots précédement… puis je declaré en déduction les 15000 d’un coup ou les sommes rééllement versé au

huissier par an?

MErci pour votre site et votre réponse

Sur une telle situation, il vaut mieux interroger le fisc en amont pour avoir leur position…. je ne sais pas s’ils vont en autoriser autant.

Cordialement.

Bonjour, j’ai déménagé 3 fois suite à mon nouvel emploi, 2 locations provisoires puis la vraie location : puis-je déduire les 3 déménagements dans l’année ?

le 1er déménagement était à une distance de 600km , puis-je déduire cette distance ?

d’avance, merci bien

([email protected])

Bonjour Marie,

Vous pouvez lire mon article sur l’étalement ou le quotient qui est dans ma rubrique « impôt ». Cordialement.

bonjour,

y’a t’il un moyen de minimiser l’impôt suite à l’apport d’une indemité transactionnelle qui est imposable puisque je peux prétendre à la retraite. cette indemnité viendrait doubler mon imposition si

je prends votre calculateur 2018 en me basant sur les éléments de l’avis d’impôt 2017

merci à vous

Bonjour Bi,

On peut corriger la déclaration de l’an passé et d’il y’a deux ans!

Attention, les frais de comptes-titres sont une déduction donc le gain en impôt est souvent assez modeste. Toutefois, un envoi au fisc avec le justificatif suffit et il corrigeront.

Cordialement.

Bonjour

Je découvre votre site très intéressant concernant la déduction des frais compte titre je suis passée à côté, puis je faire une réclamation

Merci

Bonjour,

Dans le cas d’un concubinage et d’une indivision 50/50 de la RP :

-Revenu de Mr < 27k€ -Revenu de Mme > 29k€

1/ deux foyers fiscaux => 2 RFR

2/ la taxe est divisée en deux

3/ Mr exonéré pour sa cote part

4/ Mme réglera sa cote part non exonérée ?

Cordialement.

Bonjour,

De mémoire, il semble que c’était bien 5 ans!

Cordialement.

Bonjour,

Pendant combien de temps puis-je déduire les intérêts d’emprunts de mon habitation principale acquise en juillet 2011 ?

(Je les ai déduits pendant les 5 premières années.)

merci pour votre réponse

Patricia L.

Pour régler des frais très important dans ma maison vieille de 45 ans j’ai dû retirer une assurance vie et pour 2017 suite à communication téléphonique avec la cnp je me retrouve à dépasser le revenu

fiscal de 27000 car une somme de 3300 € s’ajoute à mes ressources et si je n’avais pas cette somme mes ressources me permettraient d’avoir droit à l’exonération de ma taxe d’habitation très élevée à

Cholet 49, c’est très injuste pour moi qui suis veuve

Merci beaucoup Thibaut pour votre réponse rapide ! Pouvez-vous juste encore me confirmer que j’ai bien compris… : Si je choisis les frais réels,lorsque je travaille, je dois calculer le nombre de

km pour me rendre aux répétitions et concerts ainsi que mes repas à a hauteur de 4,70 euros car pas de cantine. Est ce bien cela ?

Je ne vais pas hésiter à partager votre site, c’est d’ailleurs grâce à un ami Facebook que je vous ai connu !

Bien à vous.

Julie

Bonjour Julie,

Aucun problème pour vos questions, c’est le but du site de pouvoir aider un maximum de personnes. Au niveau des frais de formation, pas de problème pour les déplacements, vous mettez le montant réel

parcouru. En revanche les textes ne précisent rien pour les repas mais indique qu’on peut déduire « les dépenses supportées ». Pour ma part, j’inclurai donc les frais de repas avec le même système de

calcul. Vous pouvez les appeler pour être certaine. Cela étant j’imagine que la formation est ponctuelle et bien en rapport avec votre métier, en ce cas vous répondez parfaitement aux conditions pour

déduire les frais.

Les artistes bénéficient de frais spécifiques que je ne connais pas sur le bout de doigts. La réponse pour le piano nécessite une recherche dans les textes, comme ça je n’ai pas la réponse. N’hésitez

pas à passer par la rubrique contact de mon site. Je prends le temps de faire une réponse personnalisée à ceux qui suivent la première étape de cette vidéo pour contribuer au développement du site

:

https://www.youtube.com/watch?v=JhXyFCs_vCY&list=PLot93QpZn8Yp0Lx6jpx5KG20gPgBT9hWy&index=2

Je vous souhaite une bonne journée.

Thibault

veuillez m’excuser les qustion viennent au fur et à mesure !

L’accordage de mon piano se trouvant à domicile et qui me sert pour travailler et répéter mes morceaux peut il être compté dans les rais réels ?

Merci..

c’est encore moi… Si je veux déclarer les kilomètres parcourus en voiture pour aller à ma formation, dois je aussi les limiter au forfait journalier de 80 km ? ou puis compter les nombres réels

soit 140 km aller retour par jour ?

Merci encore.. !

Bonjour,

tout d’abord bravo pour votre site et vos vidéos claires et précises !

toutefois, j’ai encore quelques zones d’ombre. Je suis chanteuse lyrique, je voulais savoir si je pouvais déduire des frais de repas les jours où je suis en formation diplômante ? si oui, sont-ce les

mêmes règles que les frais de repas pour le travail ? je vous remercie de votre réponse !

Cordialement

Bonjour Monsieur,

A l’avenir, je vous remercie de poster vos questions sur les articles concernés afin que les lecteurs concernés puisse profiter de la réponse. C’est une bonne question qui est très technique et

demande du temps pour répondre. Vous pouvez nous solliciter via la rubrique contact si vous souhaitez un devis.

A défaut, vous pouvez consulter le texte précisant les modalités de calcul : http://bofip.impots.gouv.fr/bofip/4897-PGP.html#4897-PGP_a._Logement_acquis_neuf_ou__42

Les conditions Pinel sont les mêmes que Scellier d’où le titre du BOFIP.

Bien cordialement.

Bonjour concernant le montant de l’investissement immobilier en loi Pinel je me demande si certains frais peuvent être inclus dans le montant à déclarer notamment:

– Taxe d’aménagement

-Participation financement assainissement collectif (taxe sur permis de construire)

-Redevance archéologique préventive

-Frais de branchement eau /électricité/téléphone (et non de viabilisation car la parcelle de terrain était viabilisée lorsque je l’ai achétée)

Vous remerciant de vos lumières

Cordialement

Didier

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour Sophie,

La réponse à votre question figure ici à l’alinéa 60 : http://bofip.impots.gouv.fr/bofip/7672-PGP

Pensez bien à faire un prorata si vous l’utilisez aussi de manière personnelle. Pas de règle à ce niveau, il faut que vous restiez raisonnable afin de prouver votre bonne foi lors d’un contrôle.

N’hésitez pas à m’aider si la réponse vous convient (image de remerciement rouge en haut à droite du site). Bien cordialement.

Bonjour,

J’ai un poste administratif dans l’éducation nationale, rattachée dans deux villes distantes de 30km. Je dois rester joignable tous les jours et donc j’utilise mon téléphone portable perso en tant

que portable pro. Puis-je déduire une partie de mon forfait ? Merci d’avance pour votre réponse !

Bonjour Pascale,

Je peux vous confirmer à 100% que c’est NON! En cas de redressement, le fisc aura toujours raison et pourra les annuler.

La liste quasi-complète des frais déductibles figure dans mon article : https://www.corrigetonimpot.fr/comment-deduire-frais-reels-impots-salaire-kilometre-repas/

Si vous prenez le temps de regarder la vidéo, j’ai mis les textes en-dessous de la vidéo youtube. Vous pouvez les éplucher, il présente tous les frais réels en vigueur et il n’y a rien sur la

coiffure. Les frais vestimentaires sont aussi très limités comme indiqué dans l’article.

N’hésitez pas à partager notre site si vous souhaitez nous aider. Cordialement.

Bonjour je suis enseignante et j’aurais voulu savoir si on peut déduire les frais de coiffure car j’ai lu à plusieurs endroits qu’on le pouvait mais je souhaitais en avoir le cœur net.

Merci par avance

Bonjour,

C’est une très bonne question. Sur les précisions à ce sujet et les choix à respecter au niveau des revenus pros BIC, BNC, ces points plus techniques demandent du temps et de l’expertise. La façon de

déclarer dépend de la nature des revenus. Vous pouvez nous contacter via la rubrique « contact » si vous souhaitez un devis.

Bien cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Merci pour votre réponse. Encore une si vous me permettez Mon mari est auto-entrepreneur depuis l’an dernier. Il faut que je remplisse le formulaire 2042C PRO. Tous les trimestres il fait une

déclaration au RSI pour la Vente de marchandises (508) et prestations de services (Il n’a pas l’option forfaitaire libératoire). Donc chaque trimestre on lui prélève des charges mais ma question est

de savoir quels montants devons nous mettre le montant déclaré ou le montant déclaré moins les charges prélevés. Désolé ma question est peut être bête mais nous ne voudrions pas nous tromper. Encore

merci pour votre réponse.

Bonjour Mme ROSSI,

Effectivement, c’est parfaitement normal. C’est une réduction d’impôt et il se trouve que la réduction d’impôt s’active seulement sur un montant d’impôt positif. Sans impôt, la réduction est

« perdue », elle n’est pas restituée (contrairement aux crédits d’impôt).

N’hésitez pas à partager notre site si vous le souhaitez. Cordialement.

BONJOUR D ABORD MERCI POUR VOS INFORMATIONS. POUR MA PART J AI UNE FILLE AU LYCEE ET L AN DERNIER J AI BIEN INSCRIT DANS LA CASE 7EA LE NOMBRE 1 J AURAIS DONC DU AVOIR UNE REDUCTION D IMPOT DE 153 €

MAIS EN RELISANT APRES VOS INFOS JE M aperçois qu’il y est noté 0 ? Est ce parce que nous sommes non imposable ? Cette année j’ai à noté 1 au collège et 1 au lycée Merci de votre réponse je peux

scanner l avis si vous voulez D avance merci de votre réponse

Bonjour Didier,

Si votre fils répond bien aux conditions d’exonération, c’est à vous de faire seul la soustraction et de corriger le montant déclaré. Donc ici corriger le montant de 15 937 € par 0 €.

Si les conditions s’y prête, il est toujours judicieux de regarder si c’est mieux de garder l’enfant à charge ou de le sortir du foyer fiscal avec déduction de la pension. N’hésitez pas à nous

contacter si vous souhaitez une étude personnalisée à ce sujet.

Bonne journée. Cordialement.

Bonjour,

mon fils à travaillé de janvier à mi-septembre 2016 dans le cadre de son alternance (15937€ (Net imposable)) et de mi-septembre à fin décembre dans sa nouvelle société en CDI (7817€ (net imposable).

je sais qu’en alternance en dessous de 17000 euros nous ne déclarons pas le revenu de l’alternant. que doit-on faire dans ce cas ?

Merci d’avance pour votre support et vos conseils.

Cordialement

Didier

Bonjour,

Effectivement, vous semblez remplir la condition qui est de déménager pour le travail. Le texte indique que le déménagement fait suite à : « …pour les besoins d’un nouvel emploi ou d’une nouvelle

affectation géographique dans l’emploi qu’ils occupent, sont contraints de changer de résidence… ».

Bien entendu, il faut que l’employeur ne vous ai rien remboursé, ce sont les frais à votre charges qui sont déductibles. Le détail sur cet article que vous avez peut-être lu :

https://www.corrigetonimpot.fr/comment-deduire-frais-reels-impots-salaire-kilometre-repas/

N’hésitez pas à partager le site si vous êtes satisfait.

Cordialement.

T.DIRINGER

Bonjour,

j’ai déménagé en aout 2016 du sud est pour revenir dans ma région d’origine l’Alsace.

J’ai repris le travail en septembre 2016 chez mon ancien employeur.

Est ce que je peux déduire les frais de déménagement dans les frais réels ?

Merci a vous.

Bonjour Couzigne,

Effectivement, il est impossible de faire les deux. Si vous optez pour la loi Besson, vous bénéficiez d’une déduction sur les revenus fonciers. Cela marche uniquement au régime réel. Si vous optez

pour le micro-foncier, vous perdez la déduction BESSON.

Je vous conseille pour cette année de déduire le BESSON pour le finaliser et de déduire un maximum (abattement sur les loyers, toutes les charges… regardez mon article sur la déclaration 2044 pour

ne rien oublier).

Si vos charges sont minimes, vous pourrez passer l’an prochain au régime micro-foncier.

Bien cordialement.

T.DIRINGER

Bonjour,

Votre site est vraiment très instructif, merci.

J’aurai besoin d’un conseil concernant ma déclaration de revenus fonciers. La loi BESSON se termine le 31 juillet 2016, il est impossible de déclarer besson jusqu’au 31 juillet et micro-foncier pour

la même année. Je fais quoi?

Si avez une solution équitable à me proposer, je suis preneur.

Merci à vous

Cordialement et bonne journée

Bonjour Parras,

A l’étape 3 de la déclaration en ligne, vous devez cocher la case « Transition énergétique de l’habitation principale ». Vous aurez alors accès à la déclaration 2042 RICI où vous pourrez indiquer les

travaux normes RGE dans la résidence principale ouvrant droit à crédit d’impôt.

N’hésitez pas à partager notre site si la réponse vous convient.

Bien cordialement.

T.DIRINGER

Dans la déclaration pré remplie comment Et ou noter les travaux effectués par une société RGE dans une résidence principale

Merci

Bonjour Mr DAGNET,

La niche récurrente pour les retraités est celle présentée sur les maisons de retraite. Sauf situation particulière, les retraités « actifs » percevant un revenu « classique » sont généralement imposé.

En France il faut soit être « très riche », soit être « très pauvre » pour pouvoir bénéficier de stratégies d’optimisation fiscale.

Sachez que les personnes de plus de 60 ans avec un revenu fiscal de référence modeste bénéficient d’exonération partielle ou totale des impôts locaux et des prélèvements sociaux sur la retraite. Tout

ceci est fait automatiquement (comme l’abattement de 10% sur la pension avant impôt); si vous pouvez en bénéficier ce sera fait sans démarche de votre part contrairement aux niches avancées dans

l’article.

Vous pouvez nous transmettre vos derniers avis d’imposition si vous souhaitez un contrôle gratuit, cela ne vous coûtera rien et vous permettra d’être sur de ne rien oublier :

https://www.corrigetonimpot.fr/contact/

Cordialement.

Bonjour, dans le domaine des réductions d’impôts, existe t-il des niches fiscal exploitable pour les retraités ?

Cordialement M. Dagnet Régis.

[email protected]

Bonjour. Vous êtes concerné si un chiffre est rempli dans la case 2CA sur le document que vous recevez de la banque.

Si il est rempli, il faut alors que vous le reportiez à la main sur votre déclaration fiscale dans la même case « 2CA ». Sans ça, vous perdrez la déduction.

Les 54 € sont pour l’exemple, dans la réalité ce montant correspond aux frais que la banque prend pour la gestion du PEA ou du Compte-titre.

Cordialement.

Bonjour, je n’ai pas compris au sujet des 54€ déductible ?? A remplir a la main ??

Merci de votre aide .