Le projet de loi des finances prévoit le doublement du déficit foncier pour l’année 2023 et cela jusqu’en 2025. Cette mesure serait une carotte fiscale pour les propriétaires de logements loués vides. L’idée est d’encourager les travaux de rénovation énergétique dans les immeubles qui ne sont pas aux normes. Cette niche fiscale est complétement contreproductive et je ne comprends pas qui pourrait en vouloir. Je vous explique en détail les conséquences de ce doublement du déficit foncier de manière objective. Je suis le premier à aimer et pouvoir vous présenter une opportunité fiscale mais aujourd’hui, le bon conseil va être de tout faire pour ne pas en bénéficier.

Sommaire

- Comment marche le déficit foncier sur les locations avant le doublement du plafond?

- Un déficit imputable doublé jusqu’à 21 400 € pour les locations vides.

- Travaux de rénovation des passoires énergétiques : ne doublez pas votre déficit jusqu’à -21 400 € sur la déclaration 2025 !

- Pourra-t-on refuser de doubler le déficit imputable sur les salaires?

- L’impact du nouveau déficit doublé selon les tranches d’imposition.

- Quelles sont les situations où il est intéressant d’utiliser le déficit de 21 400 €?

Comment marche le déficit foncier sur les locations avant le doublement du plafond?

Pour bien comprendre le nouveau mécanisme, je suis obligé d’être technique et on fera des exemples chiffrés. Habituellement, une personne qui loue un bien vide paie un impôt important sur son loyer. Avant le calcul de cet impôt, il est possible de déduire des charges du loyer perçu (travaux, intérêts du prêt etc…voir : les charges déductibles des revenus fonciers). La notion de déficit foncier apparait quand les charges qu’on peut déduire sont supérieures aux loyers perçus. Dans une telle situation, il est alors possible de ne pas payer d’impôt mais le mécanisme est compliqué. Je vous redonne les conclusions chiffrées expliquant le gain fiscal avec un déficit foncier. Vous pouvez lire cet article où j’explique tout ça en détail : comment marche le déficit foncier?

- Pour un déficit foncier situé entre 0 et -10700 €, il se retire des salaires ou des autres revenus immédiatement. On y gagne alors la tranche d’imposition (en général 11% ou 30% si vous louez un bien, parfois 41% ou 45%). On va l’appeler déficit utilisé.

- Par contre un déficit foncier situé au-delà de -10 700 € va se provisionner. Il ne sera pas utilisé sur l’année en cours mais dans le futur. Il sera alors uniquement possible de l’enlever des loyers imposables et uniquement pour ramener un loyer imposable à 0 €. On y gagne alors la tranche d’imposition MAIS AUSSI les prélèvements sociaux (17.2%). On va l’appeler déficit provisionné.

Exemple

Mr Corrigetonimpot a 10 000 € de loyers et 30 700 € de travaux déductibles. Sur la déclaration d’impôt, il arrive à 10000-30700 soit un déficit de -20 700 €. Il est dans une tranche fiscale à 30%.

La première partie du déficit de -10700 € s’enlève immédiatement des salaires. L’impôt baisse de 10700*30% = 3 210 €. Il reste 10 000 € de déficit (entre -10 700 et -20 700) qui ne peuvent pas s’imputer sur les salaires, ils sont provisionnés. Ils seront utilisés le jour où Mr aura un loyer positif (souvent entre 1 à 4 ans). Le gain fiscal sera de 10 000 * 30% + 10 000*17.2% soit 4 720 €.

Il est indispensable de bien comprendre la différence entre le déficit utilisé et le déficit provisionné et nos élus ont clairement oublié ce point. Il se trouve que les loyers imposés subissent l’impôt dans la déclaration d’impôt (selon votre tranche d’imposition) mais aussi les prélèvements sociaux (un autre impôt de 17.2%). En revanche, tous les autres revenus dont les salaires notamment ont déjà subis les prélèvements sociaux et ils subissent uniquement l’impôt sur le revenu dans la déclaration (selon votre tranche d’imposition).

De fait, si vous avez un déficit qui s’utilise immédiatement il va s’enlever de vos salaires et vous allez y gagner votre tranche d’imposition. Je vais supposer 30% pour l’article et on évoquera les autres taux pour couvrir toutes les situations ensuite. Par contre si vous avez un déficit qui se provisionne, vous ne pouvez pas l’utiliser tout de suite. Mais vous êtes certain que le jour où vous l’utiliserez, vous y gagnerez la tranche d’impôt ET les prélèvements sociaux.

Un déficit imputable doublé jusqu’à 21 400 € pour les locations vides.

L’amendement qui a été voté permettra donc de doubler le déficit utilisé jusqu’à -21 400 € contre -10 700 € auparavant. Il y’a en vérité une vraie volonté politique de favoriser les propriétaires. Il se trouve que la loi Climat viendra interdire la location des bien immobiliers classés G et F sur les DPE d’ici quelques années. Ces passoires énergétiques représentent 1.6 millions de logements et des mesures sont prises pour inciter les propriétaires à payer des travaux pour les mettre aux normes.

Je vous mets le lien vers le projet détaillé à la fin de l’article. On y apprend que ce déficit doublé concernera uniquement les travaux de rénovation énergétiques ayant pour but de sortir d’un DPE G ou F. On aura d’ici peu un décret avec la liste des travaux. Cette mesure va s’appliquer dès 2023 et ira jusqu’en 2025.

Comme je vais le montrer, cette idée va faire perdre de l’argent aux propriétaires. A mon sens la volonté des élus était réellement de faire un carotte fiscale mais la méconnaissance du calcul complexe a donné naissance à une mesure que l’on va chercher à éviter. On peut lire notamment qu’un amendement a été déposé stipulant que le devis pour les travaux doit être fait après le 5 novembre 2022…. pour éviter les effets d’aubaine et une triche de la part des contribuables! Une justification qui fera sourire n’importe quel fiscaliste aguerri (qui voudrait profiter de cette mesure!!) mais qui prouve que le projet était réellement de faire un cadeau fiscal.

Travaux de rénovation des passoires énergétiques : ne doublez pas votre déficit jusqu’à -21 400 € sur la déclaration 2025 !

Vous avez peut-être déjà compris pourquoi c’est une perte fiscale d’accepter de doubler le déficit. Fiscalement parlant, le déficit provisionné est bien plus intéressant que le déficit utilisé. Si on avait le choix, les arguments sont assez simples :

- le déficit imputable sur les salaires a un avantage : le gain fiscal se fait l’année de la déclaration. Inconvénient : on ne gagne que la tranche d’imposition.

- Le déficit provisionné a un énorme avantage : le gain fiscal se fait sur la tranche ET sur les prélèvements sociaux soit 17.2% de plus. Inconvénient : il arrive plus tard dans le temps.

On doit donc mettre en perspective un gain de 17.2% avec le temps. Seriez-vous prêt à attendre 1 an pour gagner 17.2% de plus sur 10 000 € de travaux? Oui bien entendu! Mais pour 2 ou 3 ans? Surement toujours oui, un rendement garanti de 17.2% en 3 ans….personnellement je signe immédiatement. Après sur une perspective de moyen ou long terme, le choix est plus compliqué. J’en tire une première conclusion simple :

A court terme, le déficit provisionné est bien meilleur grâce au gain supplémentaire de 17.2%. Sur une vision court terme, doubler le déficit imputable alors qu’on pourrait le provisionner nous fait perdre de l’argent.

Personnellement, j’ai conseillé des centaines d’investisseurs en location vide sur la fiscalité et dans 99% des situations, un déficit provisionné est utilisé en moins de 4 ans; très souvent même sous 1 à 2 ans. Sauf à faire des dizaines de milliers de travaux chaque année sur tous vos biens loués vides, on est sur un gain fiscal à court terme. Le doublement du déficit foncier est alors à éviter.

Exemple

Mr Corrigetonimpot a un déficit de 21 400 € suite à des travaux. Il est dans une tranche à 30%. Quel est son gain fiscal selon qu’il choisisse de doubler ou non son déficit?

- Si Mr procède normalement. Il aura 10700 € qui s’enlèvent de ses revenus soit un gain de 10700*30% = 3 210 €. Puis il provisionne les 10 700 € de déficits suivants. Le gain sera à terme de 10700*30%+10700*17.2% = 5 050 €. Gain total de 3210+5 050 = 8 260 €

- Si Mr utilise « l’opportunité » de doubler le déficit imputable. On a 21 400 € qui s’enlèvent de ses revenus soit un gain de 21400*0.3 = 6 420 €.

Avec le mécanisme qui permet de doubler le déficit foncier, Mr a perdu 1 840 €! Cette perte peut avoir lieu chaque année pendant 3 ans s’il fait de gros travaux de rénovations énergétiques de 2023 à 2025.

Pourra-t-on refuser de doubler le déficit imputable sur les salaires?

A la lecture du texte, c’est la plus grosse opportunité fiscale que j’ai vu immédiatement. Il faut refuser ce déficit…est-ce possible? Sachez déjà que sur le fonctionnement habituel, il n’est pas possible de faire le choix d’annuler le déficit de 10 700 € qui s’impute en premier. Le calcul est fait automatiquement et il est interdit de transférer un déficit imputable sur un déficit provisionné.

Cela étant dans le nouveau fonctionnement, je suis déjà quasiment certain qu’on pourra choisir pour la seconde partie du déficit entre -10 700 et -21 400. En effet, le texte précise bien que ce nouveau fonctionnement est conditionné. D’une part il faudra que ce soit des travaux de rénovation énergétiques dont on aura une liste précise. D’autre part il faut que le logement soit une passoire énergétique avec un DPE F ou G. De fait, le formulaire des impôts devra mécaniquement offrir deux options pour la part du déficit entre -10 700 et -21 400 €. Les propriétaires qui rénovent leur bien ayant un DPE mauvais devraient pouvoir remplir une nouvelle case pour les travaux et cette case permettrait d’aller plus loin dans le déficit. La stratégie sera donc d’éviter cette nouvelle case même si vous êtes éligible. Je vous informerai bien entendu dès qu’on aura les cases comme à mon habitude. Je vous conseille d’acquérir mon guide sur la location vide qui donne toutes les astuces et dont les lecteurs sont informés en priorité.

L’impact du nouveau déficit doublé selon les tranches d’imposition.

J’ai pris l’exemple d’une tranche à 30%. Mais qu’en est-il pour les autres contribuables? Pour les plus aisés situés dans la tranche fiscale à 41% ou à 45%, mon argumentation tient toujours et le gain fiscal calculé en provisionnant le déficit est le même. En effet, la seule variable sont les prélèvements sociaux qui restent à 17.2% quoi qu’il se passe.

Pour les contribuables dans la tranche à 11%, la réflexion est plus compliquée. En effet, le fait d’avoir une déduction plus importante sur les salaires peut les faire bénéficier d’un avantage réservé aux plus modestes : la décote. Ce cadeau fiscal apparait si votre revenu imposable est sous un certain seuil et avec une double déduction des travaux cela est possible. Cela étant, le fenêtre de tir pour avoir la décote est assez faible car si les revenus sont trop bas, alors on ne paie plus d’impôt du tout. On a donc une situation complexe pour les propriétaires faisant des travaux de rénovation mais ayant des revenus modestes :

- si le fait de déduire jusqu’à 21 400 € vous permet d’accéder à la décote, alors cela peut compenser un peu le fait de perdre les 17.2% de prélèvements sociaux vis à vis du déficit provisionné.

- en revanche si le fait de déduire jusqu’à 21 400 € vous fait accéder à la décote et annule l’impôt alors c’est dramatique. Une partie des travaux est déduit pour rien du tout car l’impôt est nul….on perd le gain sur les prélèvements sociaux ET le gain sur la tranche d’imposition.

Je peux prendre le cas le plus dramatique possible où le doublement du déficit imputable via des travaux de rénovation énergétique fait perdre plus de 4 500 € en un an.

Exemple

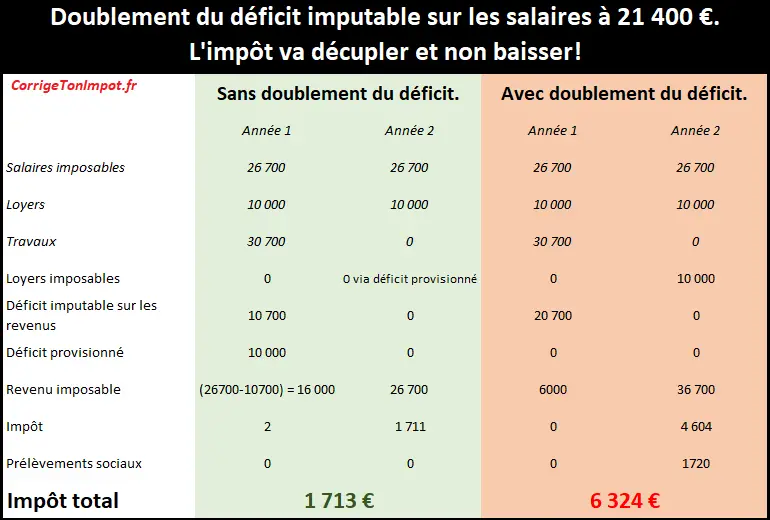

Mr Corrigetonimpot fait énormément de travaux dans son bien loué vide pour le mettre aux normes. Supposons qu’il a 30 700 € de travaux. Le salaire imposable de Mr est de 26 700 € chaque année et il a 10 000 € de loyers par an. Je me base sur le barème fiscal 2024.

- Habituellement, Mr aurait utilisé 10 000 € de travaux pour annuler le loyer imposable puis il reporte 10 700 € de déficit en année 1 sur ses salaires ce qui ramène l’impôt à 0 €. J’ai pris le meilleur cas ici puisque ces 10 700 € de déficits permettent d’avoir la décote, de changer de tranche et d’arriver pile à 0. Ensuite Mr conserve 10 000 € de déficit provisionné pour l’année 2. En année 2, ce déficit provisionné annule les 10 000 € de loyers ce qui permet de garder une fiscalité raisonnable et de gagner les prélèvements sociaux.

- Avec la nouvelle réforme, Mr annule aussi ses loyers en année 1. Sauf qu’au lieu d’imputer 10 700 € sur les salaires, il va devoir enlever 20 700 €! C’est beaucoup trop et totalement inutile puisque l’impôt était déjà nul avec 10 700 €. De fait, en année 2 c’est une catastrophe car Mr est imposé sur les 10 000 € de loyers sans avoir de déficit provisionné pour les annuler. L’impôt explose et les prélèvements sociaux sont là en prime.

En résumé, le système est encore plus dramatique si vous n’êtes pas imposable. Il peut éventuellement s’avérer « discutable » dans des cas très particuliers où la décote est particulièrement optimisée mais c’est quasiment impossible à prévoir ou à optimiser. J’ai pris le pire exemple possible mais dans les faits, la quasi-totalité des propriétaires vont subir cet effet de manière similaire en un peu moins impactant. Voyons quand même si on peut trouver des avantages à ce doublement du déficit.

Quelles sont les situations où il est intéressant d’utiliser le déficit de 21 400 €?

Le premier contre-argument que je vois à ma réflexion est que la tranche fiscale peut bouger dans le temps. Sur un scénario où on est dans une tranche d’impôt haute l’année des travaux et basse les suivantes, le fait de doubler le déficit est alors intéressant. Dans ce scénario particulier, je peux alors entendre que le déficit à 21 400 € est un cadeau fiscal. En effet, plutôt que de provisionner un déficit qui serait utilisé dans le futur avec un gain fiscal sur une tranche d’imposition faible, on est content de l’utiliser encore plus l’année où on est dans une tranche haute.

Toutefois, ce scénario me parait assez bancale. Déjà, il faut que la perte dépasse 17.2%. On est donc sur un scénario ou quelqu’un passe d’une tranche de 30% à 11%. Ensuite, sauf grosse perte de revenus, la tranche d’impôt est stable dans le temps. Cette opportunité est peut-être possible dans le cadre de départ à la retraite ou de perte d’emploi. Enfin, notons que si on utilise plus que 10 700 € de déficits en année 1, on a aussi toutes les chances de faire chuter notre tranche fiscale et il est encore plus difficile d’être dans la situation où la tranche est plus forte en année 1 que 2.

Sinon, la seule manière d’y voir un éventuel cadeau fiscal serait le cas où le surplus de déficit utilisé sur les salaires permet une optimisation incroyable de la décote. D’une part c’est assez improbable et impossible à prévoir; d’autre part le gain fiscal est alors neutre puisqu’on retrouve à peine les 17.2% perdus. Je peux malgré tout donner un exemple où le déficit doublé devient un peu moins pénalisant (attention, j’ai dû chercher et faire pas mal de simulations pour trouver LE cas qui marche).

Exemple

Mr Corrigetonimpot a 36 700 € de salaires imposables et 10 000 € de loyers. Il fait 30 700 € de travaux. On a donc 10 000 € de travaux qui réduisent le loyer à 0 €, 10 700 qui s’enlèvent des salaires et 10 000 € restants.

- Si les travaux ont servi à mettre aux normes une passoire énergétique, les 10 000 € s’enlèvent aussi des salaires. Le revenu imposable est de 36700-20700 soit 16 000 €. L’impôt est alors de 2 €.

- Si ils sont reportés, le revenu global imposable est de 36700-10700 = 26 000 €. L’impôt est alors de 1 599 € et on a 10 000 € de déficit provisionné.

Ici, le fait d’avoir utilisé les 10 000 € de travaux au-delà de 10700 € permettent un gain immédiat de 1597 € soit 16%. En contrepartie, on perd les 17.2% de prélèvements sociaux que l’on aurait eu en les reportant soit 17.2%. Pour moins de 2% de différence, on pourrait préférer la déduction en année 1 plutôt que dans le futur. Mais encore une fois ce raisonnement vaut si et seulement si les 10 000 € reportés n’aurait pas eu d’impact sur l’impôt dans le futur.

Bref, même en cherchant un exemple tordu ou en faveur de ce doublement du déficit, je n’y arrive pas et je ne suis pas convaincu. Je ne peux que vous conseiller d’éviter cela.

j’ai l’exemple « tordu » 😉 . profession libérale avec 2 enfants en 2024 nous serons imposés à 30%

En 2025 nous accueillerons notre troisième enfant (1 part en plus) et mes revenus s’effondrent (arrêt de travail, congé maternité plus long d’un troisième puis parental, moins bien indemnisés en libéral)

Bonjour,

Nous interrogeons sur votre article sur le doublement du déficit foncier imputable à une rénovation énergétique.

Nous louons un appartement en location vide. Nous avons fait beaucoup de travaux pour le rénover.

Nous sommes en 2024 dans notre deuxième année de location avec un déficit foncier reporté de 33605€. Des travaux de rénovation énergétique totale ont commencé dans la résidence, et nous sommes en attente pour la fin de l’année de l’obtention d’un prêt collectif pour payer le montant des travaux qui s’élèvent à 38 700€ pour notre part.

Le doublement du déficit foncier pour la rénovation énergétique est-il toujours d’actualité pour le gouvernement ?

ES-ce la bonne année pour débloquer un compte COREM avec un capital de 75%d’un montant de 17 OOO€, le reste en rente sans impacter une hausse de revenus ?

Cordialement.

Bonjour,

Merci pour vos explications très claires et précises

Cette mesure de double déficit peut elle être avantageuses si on fait des travaux de rénovation énergétiques dans la perspective de louer. Tant l’on ne touche pas encore de loyer donc non taxé a 17.2 % cette mesure reste intéressante pour une diminution de l’IR.

Votre avis la dessus si les travaux dure 1 ans voir 2 ou 3 ans

LA réflexion de l’article reste la même dans ce cas. Autant ne pas profiter de la mesure et provisionner le déficit. On gagnera 17.2% à l’utilisation sous quelques années puisque le loyer arrivera forcément.

Bonjour,

Après avoir pris connaissance de votre article « Le déficit foncier imputable doublé pour les travaux énergétiques » pouvez vous me préciser si cela concerne aussi les locaux commerciaux (bureau et entrepôts ) plus particulièrement pour des travaux de remplacement de toiture fibro- ciment amianté en panneaux sandwich double peau

Cordialement

Bonjour,

Je vous remercie pour vos articles et votre explication claire. petite question

Mon déficit foncier cumulé et inscrit sur mon avis d’imposition en 2021 reste le même et ne chute pas malgré les revenus fonciers net positifs en ligne 420 de la déclaration 2044.

Je découvre à la déclaration actuelle que la ligne 2021 de la déclaration 2044 rebrique 450 n’est pas rempli automatiquement par le déficit ,

et aussi qu’il existe une ligne 2022 de la déclaration 2044 rebrique 450 ou il me demande de « corriger les valeurs si elle sont inexactes (reports des informations saisies en 2022).

Le chiffre en case 451 est celui de l’année 2020 c’est comme si en 2021 je n’ai pas eu de revenu foncier net positif.

J’espère que je me suis bien exprimer pour comprendre ma question , en espérant une réponse rassurante

merci

Bonjour,

Difficile pour moi de vous aider sans voir le détail. De mémoire, le déficit apparait en case 4BD et c’est seulement sur l’avis d’impôt que vous verrez qu’il a annulé la case 4BA. Certains optent pour une visioconférence payante d’une heure afin que je vérifie le tout, vous pouvez passer ici si vous le souhaitez : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour,

Excellent développé et compréhensible sur les différentes situations pour calcul des revenus fonciers. Les exemples à l’appui permettent de s’assurer de la bonne compréhension.

Merci à toute l’équipe

Bonne journée

Bien à vous

Caroline

Merci pour votre commentaire et bonne journée.

cet article est très clair et montre bien le mécanisme de calcul

merci

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!