Depuis un an, le gouvernement a mis en place le dispositif Denormandie. L’idée est d’encourager les investisseurs à acheter un bien immobilier et à le louer sous certaines conditions afin de bénéficier d’une réduction d’impôt importante. Votre impôt pourra baisser énormément mais la loi Denormandie impose de faire beaucoup de travaux . Faisons le point sur toutes les conditions à respecter en loi Denormandie 2025 afin de voir si les avantages proposés sont à la hauteur.

Sommaire

- Comment marche la Loi Denormandie 2025 ? Avantages et inconvénients.

- Quel est le montant de la réduction d’impôt en loi Denormandie ?

- Quels sont les zones et les villes éligibles à la loi Denormandie ?

- Combien de temps faut-il s’engager à louer en Loi Denormandie ? 6 ans ou 9 ans?

- Les travaux nécessaires pour bénéficier de la loi Denormandie.

- Quels sont les délais à respecter en loi Denormandie ?

- Quels sont les plafonds des loyers en loi Denormandie ?

- A qui peut-on louer un bien Denormandie ? Quid du plafond des ressources du locataire.

- Quelles sont les déclarations d’impôt à faire en Loi Denormandie?

- Les textes officiels en vigueur de la loi Denormandie.

- Quels sont les justificatifs à produire si on loue en Denormandie?

Comment marche la Loi Denormandie 2025 ? Avantages et inconvénients.

Pour comprendre la loi De Normandie, il faut passer en revue les sept aspects suivants. Au final, c’est un énorme avantage contre 6 inconvénients. Je les évoque rapidement puis nous allons les détailler un par un.

1- La réduction d’impôt du dispositif De Normandie rembourse en partie l’investissement.

L’avantage de la Loi Denormandie est unique mais est énorme : une réduction d’impôt allant de 12% à 21% du prix du bien. L’Etat vous rembourse quasiment un quart du prix de votre bien immobilier. En contrepartie, il faudra répondre à de nombreuses conditions qui sont là pour s’assurer que les objectifs recherchés avec la loi Denormandie soient acquis.

2- Il faut acheter le bien immobilier dans une commune donnée.

La première volonté du gouvernement est de revitaliser certaines zones et d’encourager les contribuables à y habiter. Pour bénéficier de la réduction d’impôt loi Denormandie, il faudra donc louer un bien situé dans un panel de ville définie à l’avance.

3- Le bien Denormandie doit être loué vide et vous devez vous engager au moins 6 ans.

Le dispositif est fait pour que les français restent à long terme dans les villes choisies. Il n’est pas possible d’habiter dans le bien et il faudra le louer pendant une durée de 6 ans minimum.

4- Il faut faire beaucoup de travaux de rénovation en lien avec la performance énergétique.

La seconde volonté du gouvernement est de restaurer les biens immobiliers en mauvais état. Pour bénéficier de la loi Denormandie, il va donc falloir acheter un bien ancien et le rénover pour le louer. Il est impossible d’acheter neuf. Le dispositif Denormandie nécessite de faire des travaux importants parmi une liste donnée à l’avance. L’imputation fiscal des travaux est particulière et peu avantageuse pour l’acquéreur.

5- Il faut respecter des délais au niveau de l’achat, des travaux et de la location en Denormandie.

Afin que la mesure soit efficace, il faudra acheter le bien avant 2024. Des délais seront aussi à respecter entre la date d’achat, la date de fin des travaux et le début de la location.

6- Le loyer est plafonné ce qui peut réduire la rentabilité de l’achat.

Pour éviter tout abus, le montant des loyers que vous pourrez demander est plafonné. Les biens Denormandie auront forcément un loyer raisonnable permettant ainsi des locations facilitées.

7- Le locataire doit avoir des revenus inférieurs à certains seuils.

Le locataire doit répondre à des conditions de ressources. Il faudra louer à une personne qui a des revenus modestes.

Je passe en revue ces sept points un à un. Vous saurez ainsi tout sur le dispositif Denormandie. Pour être complet, j’évoque ensuite les déclarations d’impôt, les textes en vigueur et les justificatifs à fournir.

Quel est le montant de la réduction d’impôt en loi Denormandie ?

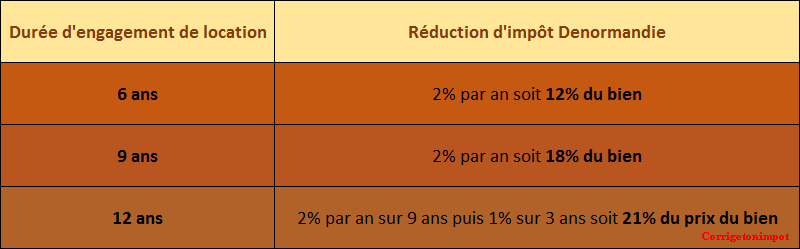

En achetant un bien immobilier Denormandie en 2025, vous aurez une réduction d’impôt qui sera calculée d’après le prix du bien. La réduction d’impôt est de 2% par an pendant 9 ans puis de 1% les trois dernières années. Nous allons voir qu’il faut louer pendant 6 ans, 9 ans ou 12 ans ce qui fait que la réduction totale va dépendre de la période pendant laquelle vous louez.

Calcul de la réduction d’impôt De Normandie.

Attention cependant, il faut prendre en compte que la réduction d’impôt en Denormandie a deux inconvénients.

Calcul du plafond de la réduction d’impôt De Normandie.

En premier lieu, le fisc impose un plafond de 300 000 € pour le calcul de la réduction d’impôt Denormandie. Cela signifie que si le prix du bien (ou des biens achetés pendant l’année) est supérieur à 300 000 €, votre réduction d’impôt restera calculée sur une base de 300 000 €. La particularité du dispositif Denormandie impose de faire des travaux et nous allons voir ci-après que les travaux doivent être inclus dans le prix de revient pour une bonne partie. De fait, plusieurs investisseurs seront limités par ce plafond.

Exemple

Mr Corrigetonimpot achète un bien Denormandie à 350 000 € et souhaite avoir une réduction de 350 000 * 2% soit 7 000 € par an. Ce ne sera pas possible car le fisc plafonne le calcul à 300 000 €. Mr aura une réduction de 6 000 € maximum (puis 3000 € les 3 dernières années).

Par ailleurs, la réduction d’impôt De Normandie subit un autre plafond : celui de 5500 € par mètre carré. Cela signifie que si vous achetez un bien Denormandie plus cher que 5500 € par mètre carré, la réduction d’impôt sera calculée sur une base inférieure à votre prix d’achat.

Exemple

Mr Corrigetonimpot achète un bien de 30 m² à 180 000 €. Cela donne 6 000 € par mètre carré. La réduction d’impôt sera basée sur une valeur maximale de 5500 par m² soit ici 5500*30 = 165 000 €.

Malgré son achat à 180 000 €, Mr aura une réduction Denormandie calculée sur une base de 165 000 * 2% soit 3 300 € par an les neuf premières années puis 1 650 €.

Le Denormandie est une réduction non reportable et non pas une déduction ni un crédit d’impôt.

Ce point est primordial. On parle ici d’une réduction d’impôt et non pas d’un crédit d’impôt ou d’une déduction. Rappelons que la réduction d’impôt s’impute sur l’impôt final pour le ramener à 0 €. Le solde n’est pas remboursé à l’inverse d’un crédit d’impôt.

Exemple

Mr Corrigetonimpot achète un bien Denormandie 100 000 € ce qui lui ouvre droit à une réduction d’impôt de 2 000 € par an. Son impôt final n’est que de 1 500 €. La réduction d’impôt permet d’annuler les 1 500 € de fiscalité mais le solde de 500 € ne sera pas rendu.

Il convient donc d’investir si et seulement si vous avez l’impôt suffisant pour utiliser la réduction d’impôt. Si elle n’est pas utilisée, sachez que la réduction d’impôt Denormandie n’est pas reportable. Elle est tout simplement perdue. Rappelons qu’on s’engage sur un minimum de 6 ans et que beaucoup de situations peuvent amener une baisse de l’impôt (naissance, perte d’emploi…). Dans de telles situations, la réduction Denormandie sera souvent perdue en grande partie.

NB : vos loyers seront imposés et vont engendrer impôt sur le revenu ET prélèvements sociaux. La réduction Denormandie ne pourra pas d’imputer sur les prélèvements sociaux qui sont une fiscalité indépendante.

Quels sont les zones et les villes éligibles à la loi Denormandie ?

La première condition pour bénéficier de cette énorme réduction d’impôt est d’acquérir le bien immobilier entre 2019 et 2024 dans une zone définit à l’avance. Le texte précise que ce sont des villes ayant conclu des opérations de revitalisation du territoire (zones ORT, environ 50 villes) ou les communes du plan action « cœur de ville ». Concrètement, on retrouve plus de 250 villes ou communes en France qui sont éligibles au dispositif Denormandie. La quasi-totalité du territoire est couvert et il y’a une grande probabilité pour que le lieu où vous investissez en fasse partie. Une simple recherche sur internet vous permettra de savoir immédiatement si la commune où vous investissez en Denormandie est concernée. Notons que les communes éligibles sont segmentées en plusieurs zones : A, Abis, B1, B2 et C. Il peut arriver que le fisc exclue une zone du dispositif pour les investisseurs après une certaine date ; ces zones serviront aussi pour les plafonds évoqués ci-après.

Combien de temps faut-il s’engager à louer en Loi Denormandie ? 6 ans ou 9 ans?

La deuxième contrainte est l’engagement de location. Il faudra louer le bien vide pendant une durée de 6 ans minimum. Impossible de louer meublé ou en Airbnb, c’est forcément en vide. Le locataire peut bien sur changer durant la période mais il faudra en chercher un immédiatement si vous avez un départ.

Le texte précise que le Denormandie peut durer 6 ans, 9 ans ou 12 ans. En fait, vous devrez choisir la durée d’engagement de location lorsque vous réaliserez la première déclaration d’impôt. Il est conseillé de toujours opter pour 6 ans. Voir : faut-il louer 6 ans ou 9 ans en Denormandie?

Attention, en cas d’arrêt de la location avant les 6 ans ou pendant les périodes de réengagement de 3 ans, le fisc pourra annuler dispositif Denormandie et vous réclamer l’intégralité des réductions d’impôt déjà perçues.

Les travaux nécessaires pour bénéficier de la loi Denormandie.

Le troisième inconvénient pour bénéficier de la loi Denormandie est surement le plus important : il faut faire beaucoup de travaux ! Le but étant de faire rénover des biens anciens, le gouvernement a pris soin de déverrouiller la réduction d’impôt uniquement en cas de travaux de rénovation importants. Voyons dans un premier temps les conditions et les types de travaux à effectuer. Nous verrons ensuite une seconde contrainte sur l’aspect fiscal avec l’impossibilité d’utiliser ces travaux pour le déficit foncier.

Quels sont les travaux de rénovation éligibles en Loi Denormandie ?

Pour bénéficier de la loi Denormandie, les travaux devront représenter au moins 25% du prix d’achat du bien immobilier et avoir pour but l’amélioration de la performance énergétique. Cette condition de 25% est incontournable ; les investissements en loi Denormandie auront nécessairement beaucoup de travaux.

Qui plus est, ces travaux doivent améliorer la performance énergétique. A ce sujet, le fisc vous laisse le choix entre deux possibilités :

- Soit vos travaux améliorent la performance énergétique d’au moins 30% dans le bien Denormandie (20% si c’est un logement collectif).

- Soit vous faites au moins 2 travaux parmi les 5 suivants : isolation de la toiture, changement du système de chauffage, isolation des murs extérieurs, isolation d’au moins 50% des fenêtres donnant sur l’extérieur, modification du système de production d’eau chaude sanitaire.

Les conditions sont strictes et seront contrôlées. Impossible de faire les travaux vous-même. Il faudra passer par un artisan certifié RGE (reconnu garant de l’environnement). Le texte précise que le bien Denormandie devra présenter une consommation en énergie inférieure à 331kWh par mètre carré annuel au terme des travaux. Outre les factures, il faudra aussi réaliser un diagnostic de performance énergétique (DPE) avant et après afin de prouver l’évolution.

La déduction des travaux et le déficit foncier impossible en loi Denormandie.

Le texte précise que ces travaux de rénovation devront être inclus dans le prix de revient. Cela signifie que les 25% de travaux obligatoires seront ajoutés dans le calcul de la réduction d’impôt Denormandie. C’est une mauvaise nouvelle pour l’investisseur Denormandie qui ne pourra alors pas les déduire des revenus fonciers ni créer de déficit foncier…. Impossible de bénéficier de la réduction d’impôt sur les travaux ET en plus de les déduire des loyers lors de la déclaration d’impôt.

Rappelons que lorsque vous déduisez les travaux des loyers, ils permettent d’éviter de subir la tranche marginale d’imposition ET les prélèvements sociaux. En cas de solde négatif, ils s’imputent sur les autres revenus jusqu’à 10 700 € (gain à la tranche fiscale) puis se provisionnent pour s’imputer sur les loyers des années suivantes (gain à la tranche et prélèvements sociaux). Voir : comment marche le déficit foncier et le calcul dans la déclaration d’impôt? Un investisseur Denormandie est forcément imposable et aura donc une tranche fiscale à 11% minimum voir 30%, 41% ou 45%. Les prélèvements sociaux sont de 17.2%. Le calcul est simple :

- En déduisant les travaux du foncier, on récupère 17.2% + 11% minimum soit 28.2% voir mieux si la tranche fiscale est de 30% ou après.

- En incluant les travaux dans la réduction d’impôt, on récupère 12% sur 6 ans, 18% sur 9 ans ou 21% au mieux sur 12 ans.

Impossible de choisir la meilleure solution, le texte précise que les 25% de travaux obligatoire doivent être inclus dans la réduction d’impôt. La bonne nouvelle est que les travaux seront surement supérieurs à 25% du montant total de l’investissement. Hors, l’article 199 novovicies F du CGI dit que seulement 25% sont obligatoirement inclus dans le prix de revient. Si vous faites plus de 25% de travaux, il sera donc conseillé d’inclure seulement 25% dans le prix de revient. Le solde devra être déduit des revenus fonciers pour optimiser la fiscalité.

Exemple

Mr Corrigetonimpot achète un bien immobilier Denormandie 75 000 € et fait 60 000 € de travaux de rénovation de performance énergétique éligibles. Comment déclarer les travaux pour optimiser la déclaration d’impôt?

1- Il est obligé de faire en sorte que 25% du coût de l’opération soit des travaux pour le calcul de la réduction d’impôt. Si on retient 100 000 €, les travaux représentent 25 000 € et le prix d’achat 75 000 € (25% de travaux). On respecte bien la condition Denormandie. Mr va inclure 25 000 € de travaux dans le prix de revient.

2- Il reste 35 000 € de travaux. Mr pourra les déduire des revenus fonciers ce qui permettra un gain fiscal plus important.

Notons tout de même que si vous comparez l’achat d’un bien avec travaux sans dispositif à l’acquisition d’un Denormandie, la réduction d’impôt sur le prix du bien en Denormandie vient compenser le moindre impact fiscal des travaux dans les déductions. J’ai détaillé l’optimisation à choisir selon la situation avec le déficit ici : Loi Denormandie ou déficit foncier?

Quels sont les délais à respecter en loi Denormandie ?

A ce jour, l’achat doit avoir lieu entre le 1er janvier 2019 et fin 2024 (le délai a été reconduit d’un an par la loi de finance).

Il faudra être attentif sur la durée des travaux en loi Denormandie. Le texte officiel précise qu’ils devront être achevés avant le 31 décembre de la deuxième année qui suit l’acquisition du logement. En cas de dépassement, l’administration peut vérifier au cas par cas s’il est possible de bénéficier de la réduction Denormandie. Ce cas de figure peut arriver si le fait que les travaux ne soient pas achevés relève d’un événement extérieur à votre volonté. Toujours est-il que c’est le fisc qui décidera ; si le délai est dépassé, la réduction Denormandie peut-être purement et simplement annulée.

Par ailleurs, il faudra être attentif à la date de location. Votre bien doit être loué dans les 12 mois pour éviter tout redressement. Si votre locataire quitte le logement, il faudra immédiatement en chercher un autre pour prouver au fisc qu’on cherche à louer dans la continuité.

Quels sont les plafonds des loyers en loi Denormandie ?

Un autre inconvénient de la location en loi Denormandie est l’obligation de fixer un loyer plafonné à l’avance. Cela signifie que si votre loyer dépasse le plafond autorisé, vous ne pourrez pas bénéficier de la réduction d’impôt.

Le plafond du loyer doit se calculer à chaque signature d’un bail. Le tableau de base ci-dessous présente le plafond de loyer à ne pas dépasser par mètre carré selon les zones. Il est en vigueur pour 2025 mais évoluera courant avril et je mettrai alors à jour.

Plafond des loyers Denormandie pour les baux signés en 2025.

| Zone A bis | Zone A | Zone B1 | Zone B2 et C |

| 18.89 € | 14.03 € | 11.31 € | 9.83 € |

Ce plafond évolue chaque année. Attention, le calcul du plafond de loyer est complexe. A priori, on a envie de faire le calcul « plafond du loyer * nombre de m² du bien ». Dans la réalité, c’est bien plus technique et il faut l’assistance d’un professionnel. D’une part, il faut appliquer un coefficient multiplicateur équivalent à 0.7 + 19 / surface. D’autre part, la notion de surface à retenir pour le calcul du loyer maximum est très réglementée. Peut-on ajouter la surface du jardin, du balcon, des caves, des terrasses etc… ? J’ai expliqué en détail et pas à pas toutes les astuces pour le faire seul et correctement. Voir : Comment calculer le plafond de loyer en loi Denormandie?

A qui peut-on louer un bien Denormandie ? Quid du plafond des ressources du locataire.

A l’image du dispositif Pinel, la loi Denormandie permet de louer le bien aux descendants et ascendants sans remise en cause de l’avantage fiscal. Notons que si vous louez à votre enfant, il faudra lui faire payer un loyer raisonnable et non sous-évalué pour éviter tout redressement. Bien entendu, il est impossible d’habiter le bien soi-même ne serait-ce qu’une journée ce qui annulerait tout le dispositif.

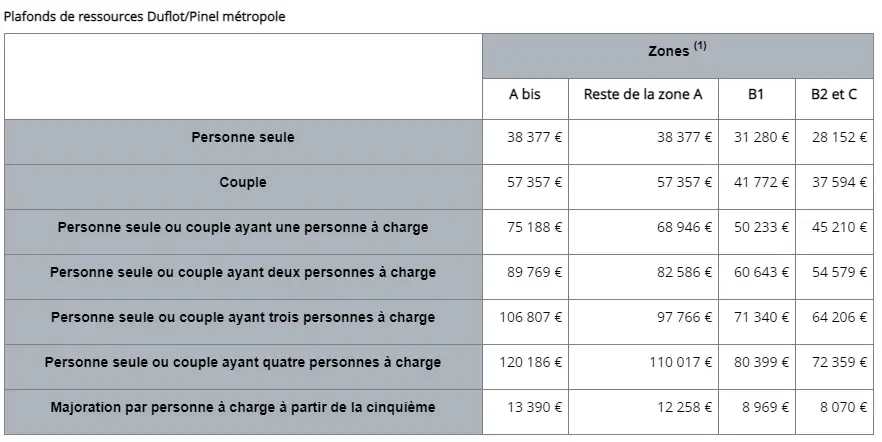

Par ailleurs, les propriétaires d’un bien Denormandie devront faire très attention aux ressources du locataire. Afin que les biens soient loués et réservés aux ménages modestes, le fisc impose que le locataire ait des ressources inférieures à un certain plafond. Il faudra donc réclamer la déclaration d’impôt sur le revenu du locataire et s’assurer qu’il respecte le seuil. Le fait de louer un bien à une personne trop « riche » vous empêchera d’avoir la réduction d’impôt Denormandie. Le plafond dépend du nombre de parts fiscales de votre locataire. Il faudra vérifier le revenu fiscal de référence de la déclaration de l’année passée (soit les revenus N-2).

Les seuils évoluent chaque année et des exceptions existent. Les seuils 2025 sont connus en mars. Pour plus de détail et l’actualisation 2025, voir : tout sur le plafond de ressources du locataire Denormandie.

Quelles sont les déclarations d’impôt à faire en Loi Denormandie?

Il faut faire trois déclarations d’impôts en Loi Denormandie :

- La déclaration des revenus fonciers 2044 chaque année. Vous y indiquerez vos loyers et charges ce qui permettra de calculer l’impôt et prélèvements sociaux sur vos loyers.

- Une déclaration d’engagement de location (2044EB ). A faire seulement la première année. Elle sert à contrôler que vous vous engagez à louer, que votre loyer est sous le seuil et que vos délais de constructions sont bons.

- Une déclaration du prix de revient (2042RICI) à faire chaque année. Vous mettrez le montant de l’investissement immobilier Denormandie. Cela permettra au fisc d’appliquer le taux de 2% et de vous donner la réduction d’impôt.

J’ai tout détaillé ici : comment faire les déclaration d’impôts en Denormandie?

Les textes officiels en vigueur de la loi Denormandie.

Les textes en vigueur qui régissent la loi Denormandie sont nombreux. Pour avoir une vue d’ensemble, il faut suivre les quatre liens suivants :

- Le code général des impôts codifie la Loi Denormandie à l’article 199 novovicies.

- Ensuite, plusieurs bulletins officiels détaillent chaque aspect de la Loi Denormandie : BOI-IR-RICI-365-20190531 Plusieurs pages sont disponibles sur la gauche via le sommaire.

- Vous verrez que le Bofip renvoie souvent à des textes sur la Loi Pinel. Par bien des aspects, les règles de la Loi Denormandie y sont similaires (calcul du plafond des loyers etc…). Il est donc normal d’atterrir sur des Bofip annexes.

- Le gouvernement peut faire évoluer le dispositif chaque année. On a alors des publications au Journal Officiel avant apparition dans les textes en vigueur cités à l’instant.

Quels sont les justificatifs à produire si on loue en Denormandie?

Sur les dispositifs immobiliers comme la loi Denormandie, les justificatifs sont à conserver en cas de contrôle fiscal. En revanche, il n’est pas nécessaire de les fournir lors de la déclaration d’impôt. Il est difficile de lister la totalité des pièces nécessaires. De manière générale, ce sont tous les documents permettant de prouver qu’on répond aux conditions exposées dans l’article. De manière non exhaustive, je peux lister :

- Le diagnostic de performance énergétique avant et après travaux.

- La facture des travaux avec le label RGE de l’artisan.

- L’avis d’imposition des revenus N-2 de votre locataire.

- Le bail signé. En cas de difficulté à trouver un locataire, les traces de recherche.

- Le plan détaillé utilisé pour évaluer la surface au sens du plafonnement des loyers.

- L’acte authentique d’achat du bien immobilier Denormandie

- Etc…

Bonjour Thibault,

Je n’arrive pas à retrouver l’info…

j’ai acheté une maison (septembre 2023) dans le but de faire « une denormandie »

les travaux énergétiques sont fait, les DPE faits et les finitions sur le point de se finir.

je vais poster l’annonce pour la location du bien.

puis-je déclarer sur 2024 sachant que je n’aurai peut-etre pas de locataire avant la fin de l’année ?(en 3 semaines je trouve que ca va faire short)

D’avance merci de votre retour.

Bonjour,

Dans le cadre d’une revente d’un De Normandie, aucun texte ne précise la possibilité de réintégrer les travaux dans calcul de l’assiette de plus-value taxable (Ce qui peut s’avérer très pénalisant lorsque l’on souhaite porter des travaux importants). On peut espérer le même traitement fiscal que le PINEL mais à ce stade, et sauf erreur de ma part, nous n’en savons rien. Votre position ? Merci Bruno

Bonjour,

Oui effectivement je n’ai pas eu de cas sur ce sujet, ni vu de prise de position de l’administration fiscale.

Bonjour

Dans le cadre d’une acquisition d’un ensemble immobilier avec Dispositif de Normandie , une des surfaces est dédié à un local commercial avec son bail respectif

Dans ce cas, comment appliquer les règles du Dispositif de Normandie sur cet ensemble

Egalement , sur une des parties locatives , un bail est déjà en cours. Est ce possible de disposer du dispositif Normandie avec un locataire en place tout en respectant bien entendu les conditions d’accès au dispositif de Normandie ( travaux > 25 %, loyer et ressource locataire en cohérence,…)

En vous remerciant

Cdlt

Bonjour,

Sauf erreur de ma part, il me semble que le calcul du prix de revient incluant les 25% de travaux obligatoire présenté n’est pas conforme aux textes de loi.

Vous mentionnez que « l’article 199 novovicies F du CGI dit que seulement 25% sont obligatoirement inclus dans le prix de revient. Si vous faites plus de 25% de travaux, il sera donc conseillé d’inclure seulement 25% dans le prix de revient. Le solde devra être déduit des revenus fonciers pour optimiser la fiscalité. »

L’article 199 novovicies F ne mentionne pas ou plus cela. J’imagine que vous faites référence au I. – F. – Les dépenses de travaux retenues pour le calcul de la réduction d’impôt prévue au présent article ne peuvent faire l’objet d’une déduction pour la détermination des revenus fonciers.

En revanche, notons que au

V. – A. deuxième alinéa : Lorsque la réduction d’impôt est acquise au titre des 2° à 5° du B du I, le prix de revient mentionné au premier alinéa du présent A s’entend du prix d’acquisition du local ou du logement augmenté du prix des travaux.

Le prix de revient doit donc inclure la totalité des travaux. Les 25% étant calculés sur la totalité de ce prix de revient. Le solde des travaux pouvant être affecté au titre du déficit foncier sous conditions d’éligibilité de ceux-ci.

Et plus bas : »

Exemple

Mr Corrigetonimpot achète un bien immobilier Denormandie 75 000 € et fait 60 000 € de travaux de rénovation de performance énergétique éligibles. Comment déclarer les travaux pour optimiser la déclaration d’impôt?

1- Il est obligé de faire en sorte que 25% du coût de l’opération soit des travaux pour le calcul de la réduction d’impôt. Si on retient 100 000 €, les travaux représentent 25 000 € et le prix d’achat 75 000 € (25% de travaux). On respecte bien la condition Denormandie. Mr va inclure 25 000 € de travaux dans le prix de revient.

2- Il reste 35 000 € de travaux. Mr pourra les déduire des revenus fonciers ce qui permettra un gain fiscal plus important.

»

Reprenant l’exemple ci-dessus, le prix de revient est de 75000 + 60000 = 135000. 25% de travaux représente 33750 qui doivent être affectés au titre du dispositif Denormandie (sous conditions d’éligibilité des travaux au Denormandie). Le solde de travaux soit 60000-33750=26250 pouvant être affectés au titre du déficit foncier (sous conditions d’éligibilité des travaux au déficit foncier).

Bonjour,

Nous venons d’investir dans un l’achat et la rénovation d’un appartement dans le cadre Denormandie. Nous avons un candidat locataire qui est rattaché au foyer fiscal de ses parents et qui débute seulement dans la vie active. Comme il ne dispose pas de son propre avis d’imposition ou de non-imposition, on ne peut pas retenir sa candidature ou peut-on prendre en compte l’avis d’imposition de ses parents?

Merci pour votre réponse.

Cordialement.

Bonjour,

Vous avez un article ici qui explique pour le Pinel, c’est pareil pour le Denormandie : https://www.corrigetonimpot.fr/ressource-locataire-loi-pinel-plafond/

Bonjour Monsieur,

Merci pour toutes vos informations très intéressantes.

Voici ma situation pour un investissement en loi Denormandie.

En janvier 2021 premier locataire dans un pavillon situé à Cholet.

Les données :

Cholet en zone B2

Surface = 89.66 m2 soit 89m2

Surface annexe : cave, buanderie, garage = 89.66m2 plafonné à 8m2

Surface totale 89 + 8 = 97m2

Plafond de la zone B2 = 9.13€/m2

Coefficient multiplicateur : 0.7 + 19/97 = 0.8958

Mon calcul du loyer :

97m2 x 0.89 x 9.13€ = 788.19€ arrondi à 780€

Changement de locataire en février 2024 ; depuis la ville de Cholet est passée en zone B1

En Denormandie, le loyer est plafonné en fonction de la zone en tenant compte des revenus des locataires et révisable chaque année.

J’ai lu sur Gererseul :

« Si le logement est libre de tout occupant, vous êtes libre de fixer le loyer en fonction des nouveaux plafonds de la zone, plus hauts si vous êtes passé d’une zone B à une zone A, par exemple. »

Ma question est la suivante, pour le calcul du nouveau loyer faut-il prendre le plafond de loyer au mètre carré de la zone B1 de 2021 lors de mon engagement ou de la zone actuelle B2 ?

Cordialement,

Marc

Bonjour Thibault,

Je suis en cours d’achat immobilier que je souhaitais à la base passer en denormandi.

Prix total de la maison avec fdn 120000€

Elle est a rénover entièrement.

Suite aux différents devis, les travaux « énergétiques » s’élèvent à un peu plus de 30000€.

Y a t’il d’autres frais qui peuvent entrer dans le calcul ?

Sachant par exemple qu’il y a 16m2 qui nécessitent un enlèvement de toiture qui représente un coût de 10000€.

La mise au norme de l’électricité ? La maison est protégée actuellement par 2 plombs (en plomb)

D’avance merci de ton retour.

Cordialement,

Fabien

Bonjour,

Je n’ai plus en tête mais dans les articles de la rubrique Denormandie du site j’ai mis la liste des travaux acceptés.

Cordialement.

Bonjour,

merci beaucoup pour vos publications, très intéressantes.

Je me pose une question complémentaire, sur mon cas particulier :

– Je remplis les critères pour le dispositif Denormandie.

– Je bénéficie par ailleurs d’une subvention ANAH cumulable avec le dispositif Denormandie.

J’ai bien vu que la subvention ANAH devait être retirée de l’assiette du calcul de la réduction Denormandie, ce qui paraît assez logique.

Ma question est la suivante : si j’ai bien compris, la subvention ANAH doit en principe être incluse dans les revenus fonciers. Compte tenu du fait que cette subvention est déjà déduite de l’assiette du calcul de la réduction Denormandie, cette subventio doit elle être incluse dans les revenus fonciers, pour ce cas particulier ?

En vous remerciant par avance !

Nous achetons un appartement et allons faire les travaux nécessaires pour amélioration énergétique Actuellement classé E pour devenir C ou B ,en optant pour la Loi Denormandie, et

puis mettre ce bien en location loyer modéré 6 ou 9 ans, .

Avons du mal a trouver un Artisan RGE pour les petits travaux d isolation mur 16, Ok RGE pour menuiserie 50% RGE Sol 17% des travaux et plombier RGE ? 16% des travaux

.La question : est il obligatoire que ce soit que des artisans RGE ???

Merci pour votre aide

Bonjour,

Désolé, je n’ai plus la règle en tête. Vous pouvez interroger le fisc avec votre messagerie sécurisée je pense qu’ils peuvent surement répondre ici.

Cordialement.

Bonjour

Merci de votre retour

J ai la meme reponse de la part des services fiscaux mais j avais un doute

Merci encore

Papi

Bonjour

Le recours à un artisan reconnu RGE pour effectuer les travaux d économie d énergie est il obligatoire ou simplement recommandé ?

Merci

Bonjour,

Le RGE est obligatoire pour le crédit d’impôt en résidence principale mais il ne me semble pas que ce soit le cas pour le Denormandie.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Comment évaluer si les ressources du locataire sont sous les plafonds dans le cas où ce dernier a changé de situation fiscale ? Par exemple, une mère divorcée avec ses 2 enfants en N-1 ne peut présenter un avis d’imposition de cette nouvelle situation, mais seulement celle de son ancien foyer fiscal incluant son ex-conjoint

Bonjour,

Malheureusement on garde la situation de l’année sur laquelle on se base (voir l’article annexe que vous aviez lu). On ne peut pas tenir compte de la situation actuelle de la personne lors de la signature du bail.

Cordialement.

Bonjour

Merci pour vos éclairages forts utiles.

J’ai pour projet l’acquisition d’un bien qui comporte trois appartements à rénover- un d’entre eux est destiné à être mon habitation principale.

Si je souhaite bénéficier de la réduction d’impôts, est-ce que je devrais faire scinder le bien en deux lots avant la vente ou puis-je le faire une fois le bien acquis?

Merci pour votre réponse.

Bonjour,

Je vous conseille effectivement de bien tout dissocier pour éviter tout problème auprès du fisc; notamment si vous habitez un des logements.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour,

je vous remercie pour votre article très intéressant. Je m’interroge cependant sur le calcul de la réduction d’impôt par rapport aux travaux effectués :

si mon bien coûte 20500 euros et que j’ai 77000 euros de travaux pour le rénover et que dans ces 77000 euros il y a 25000 euros de travaux de rénovation, le reste étant de l’embellissement : (parquet, carrelage, peinture, four encastrable, hotte, cuisine…)

Est ce que la réduction d’impôt va porter sur la totalité de l’investissement + les frais de notaire, ou bien uniquement sur le bien + travaux éligibles + frais notaire relatif au montant calculé.

Merci de votre réponse

Bonjour,

Si les travaux ne sont pas déductibles, tout ira dans le prix de revient. Par contre si une partie des travaux le sont, vous pouvez optimiser la situation. Je l’explique dans un article qui est dans la rubrique « immobilier » puis « denormandie » du site.

Cordialement.

Bonsoir MOnsieur Diringer et encore merci pour l’ensemble de vos articles. Le dispositif Denormandie impose une location du logement nu.

Cependant, pour permettre de rendre plus attractif le bien à la location, est-il possible sans que celà ne remette en cause le dispositif :

1. de prévoir dans le bail (ou sur feuillet séparé) une mise à disposition du mobilier ?

2. de prévoir en complément un contrat de location sur les meubles (imposable au titre des BIC)?

Merci d’avance pour votre réponse.

Bonjour,

Me concernant je n’ai pas la réponse à ces questions. Mais pour vous donner mon avis personnel, je dirais que c’est un grand non. Il me parait très risqué de laisser des ouvertures ou des armes au fisc pour pouvoir venir tenter de venir redresser le dispositif. Vu l’enjeu, je ne prendrais pas le risque. Après si vous voulez un avis de professionnel « certifié » qui fasse foi, il faut demander à un avocat fiscaliste.

Cordialement.

Bonjour,

Je viens d’acquérir une maison en indivision ½ avec mon frère pour un montant de 150k€ (75k€ chacun) dans une ville qui est éligible au dispositif fiscal Denormandie.

Elle comporte 3 niveaux : le rez de chaussée est un garage, le 1er est en bon état et le 2nd est à rénover en totalité.

Nous souhaitons dissocier les 3 étages pour les louer séparément.

Nous envisageons les travaux suivants en 2021 pour le 2nd étage dans un premier temps : séparation des réseaux d’eau, gaz, électricité et ajout de compteurs d’eau, électricité, gaz ; ajout d’une chaudière ; isolation intérieure des murs et du plancher ; travaux d’aménagement (volets, wc, cuisine etc.) et isolation des combles, pour un montant estimé de l’ordre de 40k€.

Nous envisageons les travaux suivants en 2022 pour le rez de chaussée : séparation des réseaux d’eau, gaz, électricité et ajout de compteurs d’eau, électricité, gaz ; ajout d’une chaudière ; isolation du plafond du rez de chaussée ; travaux d’aménagement (volets, wc, cuisine etc.), pour un montant estimé de l’ordre de 30k€.

Mes questions sont les suivantes :

1- Le dispositif fiscal Denormandie s’applique t’il dans cette situation (découpage de la maison en plusieurs appartements) ?

2- Est-ce qu’il s’applique sur le montant total de la maison et des travaux (c’est à dire 150k€+70k€) et non pas seulement à la valeur estimée du 2nd niveau ou de celui du rez de chaussée) ?

3- Pourrons nous prétendre au dispositif Denormandie en 2022 si les 1er et 2nd étages sont loués dès cette année (ie. avant de faire les travaux du rez de chaussée) ?

Merci d’avance de vos réponses éclairées.

Bonjour

Merci, pour cet article. Est-il possible de cumuler, le conventionnement anah avec travaux avec l’avantage fiscal Denormandie, en respectant les conditions du Denormandie mais sans bénéficier de la déduction Cosse ?

Cordialement

Bonjour,

C’est une bonne question, je n’ai pas encore eu à étudier la question. Je préfère ne pas me prononcer pour ne pas dire de bêtises. Vous pouvez interroger le fisc via la messagerie sécurisée.

Cordialement.

Bonjour,

Il est en effet possible de cumuler le dispositif Denormandie et le Loc’Avantage (ex dispositif Cosse)

Julie (opérateur ANAH)

Bonjour ,

merci pour vos articles ils sont très clair et utile .Envisageant d’acquerrir un logement ancien pour le rénover je voudrai connaître le contenu exact des travaux de modernisation qui rentre dans la nouvelle loi denormandie 2020 (électricité, sol ,cuisine équipée ….) ou de savoir ou se renseigner .

Merci d’avance .

Cordialement .

Patrice

Bonjour,

Je ne pas encore étudié les textes sur le sujet. J’essaierai d’écrire sur le sujet à l’avenir. Sinon pour chercher via google, les textes officiels se nomment « BOFIP »; il suffit de trouver celui relatif au Denormandie et à le lire…

Cordialement.

Bonjour,

Depuis 2020, la loi a évolué avec la prise en compte des travaux d’améliorations dans le montant des travaux. J’ai acquis un bien en 2019, puis-je bénéficier de ce changement ?

Autrement dit, est-ce que on peut appliquer les nouvelles modalités de la loi Denormandie faite en 2020 sur un bien acheté en 2019.

Bonjour,

J’ai vu passé ça il y’a quelques jours, j’en ferai plusieurs articles après la période fiscale car là je suis débordé. Je n’ai pas étudié le texte et ne peux donc pas répondre à votre question. Mais en général, ce type de nouveautés ne s’appliquent pas souvent rétroactivement.

Cordialement.

Bonjour,

je garde en favori votre article fort intéressant car je suis sidéré de la difficulté a obtenir des réponses claires et simples sur le mécanisme De Normandie . Certains sites indique 25% du montant d’achat incluant les frais de notaire ex : sir 50K€ alors 12500e de travaux et d’autres que les 25% des travaux doivent inclure les travaux donc finalement 12500e + 25% de ces 12500e = 15625€

je m’apprête a acquérir deux appartements avec travaux la question se pose donc pour moi car je suis célibataire avec un revenu imposable de 40K€ + un revenu foncier de 4K€.

Ma principale question étant :

-Les 25% de travaux doivent ils être uniquement de la perf énergétique ou alors si il est possible de faire deux postes du bouquet et le reste en aménagement d’intérieur car mes acquisition n on absolument pas besoin de 15000€ pour une chaudière et des radiateurs pa r exemple

Bonjour,

Merci pour votre message. Je vais régulièrement écrire sur la loi Denormandie à travers d’autres articles car c’est effectivement le flou total en terme d’information. Je ferai aussi un guide comme je l’ai fait pour la loi Pinel afin d’aider les gens sur la déclaration d’impôt. J’écrirai sur votre problématique qui est très interessante, il faut que je regarde le texte avant de me prononcer.

N’hésitez pas à vous inscrire à la newsletter ou à suivre la page d’accueil pour ne pas rater les articles suivants.

Cordialement.

Merci pour cet article très instructif !

Dans le paragraphe sur la déduction des travaux et l’impossibilité de déficit foncier avec la loi Denormandie, le calcul est effectivement simple mais les % ne s’appliquent pas sur la même base.

La réduction de 21% s’applique sur la totalité de l’achat du bien, dans la limite de 300 000 €, donc 63 000 € de réduction étalée sur 12 ans.

Alors que la déduction des travaux (avec la création éventuelle d’un déficit foncier) génère une économie au maximum de 62,2% (45 % +1 7,2%) des seuls travaux. Pour arriver à 63 000 € d’économie, il faudrait des travaux de 101 286 €.

Tout dépend du montant des travaux et de leur nature pour choisir ou non la loi Denormandie.

Bonjour,

Oui tout à fait. Je raisonnais en comparant à un Pinel équivalent mais par rapport à du vide classique, la réduction disparaît totalement. Cela étant, on a souvent des biens qui sont alors moins chers au m². J’ajoute votre précision dans l’article.

Cordialement.