Le versement sur un plan d’épargne retraite individuel permet d’avoir une déduction fiscale. Le fait de placer de l’argent sur un PERin ne suffit pas pour bénéficier de la carotte fiscale. Il va falloir remplir correctement la déclaration d’impôt l’année suivante. On fait le point sur les nouvelles cases et la démarche à suivre pour remplir correctement votre déclaration d’impôt en cas de versements sur le PER.

Sommaire

- Dans quelles cases déclarer les versements sur le plan d’épargne retraite individuel PERin ? Cases 6NS et 6NT.

- Comment remplir la déclaration d’impôt 2025 pour le plan épargne retraite PER ? Montant, versement concerné, transfert…

- Quand faut-il déclarer les versements du PERIn sur la déclaration d’impôt?

- Comment avoir accès à la case 6NS permettant de déclarer les versements sur le plan épargne retraite ?

Dans quelles cases déclarer les versements sur le plan d’épargne retraite individuel PERin ? Cases 6NS et 6NT.

La déclaration d’impôt de l’an passé contient des cases spécifiques au plan d’épargne retraite individuel. Le PER permettant parfois une déduction fiscale, il faut pouvoir l’indiquer dans la déclaration d’impôt.

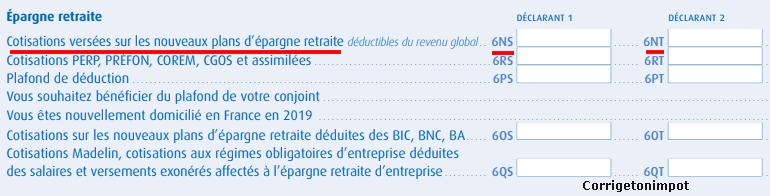

Ce sont les cases 6NS, 6NT et 6NU qui permettent de déclarer l’épargne versée sur les nouveaux plans d’épargne retraite. La case NS sert à déclarer l’argent placé sur un PERin par le premier déclarant, la case 6NT pour le second déclarant. Bien plus rare, si une personne à charge sur votre déclaration d’impôt a aussi ouvert un plan d’épargne retraite individuel, elle remplira la case 6NU.

Comment remplir la déclaration d’impôt 2025 pour le plan épargne retraite PER ? Montant, versement concerné, transfert…

Nous avions vu que le plan épargne retraite est segmenté en trois compartiments. Voir : comment marche le PER plan épargne retraite?. La déduction est possible uniquement pour les particuliers qui placent de l’argent sur le PERin : plan d’épargne retraite individuel. Le fait de verser sur un PER via son entreprise (que ce soit obligatoire ou non, abondé ou non…) n’ouvre pas la possibilité de déduire fiscalement sur la déclaration d’impôt (à l’image des anciens Madelin, PERCO…) hormis les versements volontaires sous conditions. Sachez que ces sommes apparaissent parfois dans la déclaration d’impôt à d’autres niveaux.

Le fait d’avoir transféré d’anciens contrats vers un nouveau plan d’épargne retraite ne va pas non plus permettre l’avantage fiscal. En clair :

- Seules les personnes qui ont versé de l’argent leur appartenant sur un plan d’épargne retraite individuel PERin peuvent remplir la déclaration d’impôt en case 6NS ou 6NT pour avoir une déduction.

- Il est possible que vous voyiez apparaitre le montant versé sur d’autres compartiments du PER lors de la déclaration d’impôt dans des cases annexes. Cela n’ouvre pas le droit à une déduction mais permet de calculer le plafonnement des déductions. Voir : c’est quoi le plafond épargne retraite?

Bien entendu, il faut déclarer le montant total versé. Le fisc calculera lui-même l’avantage fiscal.

Exemple

Mr Corrigetonimpot a transféré un PERP de 2 000 € vers un nouveau plan épargne retraite individuel. Il a aussi placé 1 000 € sur ce PERin. En parallèle, il a alimenté le compartiment de son PER réservé au PERCO (nommé PERcol) via son intéressement. Comment faire la déclaration d’impôt du plan épargne retraite ?

- Mr ne se soucie pas du transfert ni des versements sur la partie PERcol du plan épargne retraite.

- Il doit seulement déclarer le versement sur le PER individuel de 1 000 €. Il déclare la totalité.

Mr indiquera 1 000 en case 6NS.

Quand faut-il déclarer les versements du PERIn sur la déclaration d’impôt?

Au moment de la déclaration d’impôt, vous déclarez toujours les revenus mis sur le plan épargne retraite l’année passée.

- Sur la déclaration d’impôt 2025, vous déclarez les versements faits sur des plans d’épargne retraite individuel en 2024.

- Tout versement sur un PER 2023 figurait sur la déclaration d’impôt de 2024.

La déduction fiscale acquise en 2025 concernera seulement l’épargne placée sur plan d’épargne retraite en 2024. Notons qu’il y’aura un impact sur votre prélèvement à la source qui sera régularisé l’an prochain.

Comment avoir accès à la case 6NS permettant de déclarer les versements sur le plan épargne retraite ?

Attention, la case permettant de déclarer les versements sur un PER est bien cachée. Si vous faites une déclaration d’impôt papier, la case est sur le formulaire classique 2042. C’est la page 4 qui contient les cases 6NS et 6 NT permettant de déclarer les déductions PERin.

Lors de la déclaration d’impôt en ligne, c’est plus complexe. A l’étape 3, il faut cocher la case « Charges déductibles ». En procédant ainsi, les cases 6NS et 6NT apparaitront sur la déclaration d’impôt en ligne. Vous pourrez alors déclarer l’épargne mise sur votre plan d’épargne retraite l’an passé pour obtenir la déduction fiscale.

Bonjour,

En 2023, ma femme a versé plus sur son PERin que le montant du plafond global. Et c’est bien le montant versé qui est indiqué par l’administration fiscale. Or il est indiqué dans l’aide que l’on doit déclarer uniquement les cotisations déductibles du revenu global. J’en déduis donc que je dois reporter en case 6NT le montant du plafond global. (Donc un montant inférieur à ce qu’elle a versé)

Mon raisonnement est-il le bon ?

Merci bien,

Olivier

Bonjour,

Oui ou vous pouvez aussi mettre le montant déduit uniquement en case 6NS.

Bonjour

Si les case PER sont grisé sur la feuille impôt en ligne sont elle prise en compte pour le calcul de l impôt car elle apparaît pas dans le récapitulatif

Est ce que je dois mettre en dessous moi même la somme ?

Merci pour votre réponse

Bonjour,

Quelle case est remplie ?

Vous écrivez : « Le fait de verser sur un PER via son entreprise n’ouvre pas la possibilité de déduire fiscalement sur la déclaration d’impôt hormis les versements volontaires sous conditions. »

Pouvez-vous préciser ce que sont les « versements volontaires sous conditions » ? Merci.

Bonjour, comment vérifier que les sommes déclarées en 6NS ont bien été prises en compte svp, je ne les vois pas sur mon avis d’imposition.

Bonne journée

Bonjour,

Il faut regarder dans la ligne « déduction » avant le calcul de l’impôt. Je propose aussi un service de vérification offerte de la déclaration fiscale.

merci Thibault, je constate que la déduction n’est pas prise en compte alors qu’elle l’avait été l’année précédente. Cette année j’ai fait du Girardin, est-ce que j’aurais dépassé un certain plafond ?

Les deux n’ont pas d’incidence entre eux, l’un est une déduction et l’autre une réduction. Si vous ne trouvez pas, utilisez mon service de vérification offert; soit vous saurez gratuitement que c’est ok, soit mes honoraires seront inférieurs au montant restitué : https://www.corrigetonimpot.fr/et-si-vous-aviez-fait-une-erreur-sur-vos-declarations-dimpot-pouvant-donner-lieu-a-remboursement/

merci Thibault,

j’ai compris mon erreur : je n’ai pas reporté le montant connu de l’administration dans la case 6NS, donc j’ai corrigé, mais le nouveau montant de l’impôt calculé est le même, je ne comprends pas pourquoi.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je n’ai pas pensé de déclarer mes versements PER sur ma déclaration d’impots de 2021 et 2022.

Est-il possible de demander une régularisation ? Si oui, par quel moyen SVP ?

Merci d’avance pour votre aide,

Cordialement,

Bonjour,

Oui, il faut faire une déclaration corrective en ligne en demandant sur la messagerie sécurisée. Vous avez un courrier professionnel dans mon guide que je vous conseille d’utiliser pour que tout se passe bien : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour Sonya

J’ai fait la même erreur… Avez-vous eu une déduction donnant lieu a un remboursement de l’impôt ?

Bien cordialement

Bonjour,

J’ai un PERIN sur lequel j’ai effectué des versements volontaires sur le compartiment 2 et compartiment 3.

Je sais que que le compartiment 1 (C1) est déductible.

Est-ce que le compartiment 2 et 3 sont déductibles dans certains cas ? Merci de votre précision.

Bien Cordialement.

Bonjour,

Désolé, impossible de répondre sans voir le détail du PER en question. Une manière simple est d’interroger la compagnie qui gère le placement.

Cordialement.

Bonjour,

je possede votre ebook pinel.

mon épouse a souscrit un PER, elle paye les cotisations avec son compte profesionnel, c’est donc une charge au niveau de la 2035, mais nous avons oublié de renseigner cette case dans notre déclaration de revenus 2042, j’ai un doute sur la case à renseigner est ce que c’est la 6NT ou la 6OT ? et quel est la différence entre les deux cases ? merci beaucoup.

Je pense bientôt m’abonner a votre site parce que c’est une mine d’or.

Bonjour,

La différence est énorme car de mémoire la 6NT se déduit et l’autre non, la 6OT compte juste pour réduire le plafond. La 6NT est réservée aux gens qui utilisent de l’argent « personnel » pour alimenter un PER. Si ça a été payé via un compte pro, c’est surement la 6OT car comptablement l’entreprise a déjà du réduire cette somme du salaire de Mme en amont sur le bulletin de salaire. A vérifier avec l’entité qui gère le compte pro.

Je vous conseille effectivement l’abonnement, vous aurez notamment le prochain ebook sur le sort du bien immobilier après le Pinel offert entre autres à sa sortie.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci pour votre article, j’avoue être passé à côté de cette opportunité pour 2022 mais j’aimerai anticiper pour 2023.

Une question cependant, le montant que je peux mettre en 6NS pour des versements volontaires est normalement plafonnée à 10% du salaire maximal ; cependant le montant de plafond de déduction des cotisations PERP est largement supérieur.

Que se passe-t-il si je déclare un montant supérieur à 10% de mon revenu annuel ?

Me confirmez-vous que je peux faire un virement volontaire et ensuite profiter de l’achat d’une résidence principale pour débloquer cette même somme ?

Merci

Romain

Bonjour,

j’ai ouvert un PER à mon nom, et mon épouse n’a pas de PER.

Quelle case doit être cochée pour mettre en commun nos plafonds de versements annuels.

Autrement dit comment bénéficier de son plafond en complément du miens (sans se compliquer la vie en ouvrant un deuxieme PER).

merci à vous

Bonjour,

C’ets la case 6QR de mémoire il me semble.

Bonjour

J ai une question pour ma déclaration d impôts 2023.

J ai fait un versement complémentaire sur un per déjà ouvert de 5000€ en 2022… Dois je bien inscrire les 5000€ dans la case 6NS ?

A la fin de la déclaration, je clique sur détail de calcul et je constate que mon Revenu fiscal de référence correspond uniquement a les salaires moins les 10% … Le but de ce versement est de venir diminuer mes impôts donc pourquoi les 5000€ ne viennent pas diminuer mon revenu fiscal de référence qui est la base du calcul de l impôt ?

Merci d avance pour votre retour

Bonjour,

J’ai la même question que David Botté du 14/4/2023 : « Je suis en train de remplir ma déclaration d’impôt et j’en suis au niveau de l’épargne retraite, au dessus des cases 6NS et 6NT il y a les sommes que nous avons versées sur nos PER pendant l’année 2022, ma question est, dois-je renoter les mêmes sommes sur les cas 6NS et 6NT pour qu’elles soient prises en compte pour la déduction du revenu global ? »

Merci pour votre réponse.

Bonjour,

Je suis en train de remplir ma déclaration d’impôt et j’en suis au niveau de l’épargne retraite, au dessus des cases 6NS et 6NT il y a les sommes que nous avons versées sur nos PER pendant l’année 2022, ma question est, dois-je renoter les mêmes sommes sur les cas 6NS et 6NT pour qu’elles soient prises en compte pour la déduction du revenu global?

Merci pour votre réponse.

Cordialement

Bonjour

Je comprends que la procédure de déduction du revenu imposable décrite ici pour le PERin est également applicable au Plan Epargne Retraite Collectif (PERCol), qui a succédé au PERCO depuis la loi PACTE de 2019.

Cette déduction est applicable aux versements volontaires, et peut être effectuée ou non, au choix de l’intéressé.

Les plafonds sont identiques à ceux décrits dans votre article

https://www.corrigetonimpot.fr/plafond-epargne-retraite-impot-perp-calcul-exemple/

Si ma compréhension est correcte, il serait utile de préciser ce point.

Bien cordialement.

Bonjour,

au cours de l’année 2022, mon mari et moi avons ouvert un PER.

Je dois donc bien déclarer les sommes sur les lignes 6NS et 6NT.

Mais en faisant la simulation, il me demande de compléter la ligne 6PS le plafond. Comment le calculer ? Ou comment le connaître ?

vous remerciant de votre aide

Bonjour,

Il est juste utile pour ceux qui ont un soucis de plafond mais sur un premier PER c’est rarement le cas. Mettez juste le même montant que la ligne 6ns et 6 nt pour faire marcher le simulateur.

Cordialement.

Bonjour,

En 2021, j’ai effectué un versement PERin pour un montant de 29000 € en souhatant cumler les déductions de mon épouse et de moi même. Seule mon seuil de déduction à été pris en compte.

Ai-je la possibilité de déduire sur la déclaration 2023 relative aux revens de 2022 la part de mes versements non prise en compte ?

Vous remerciant par avance pour votre retour,

Cordialement,

Michel

Bonjour,

Il faut corriger la déclaration de 2021 poru rectifier le tir. Si vous avez mon guide utilisez le courrier de correction joint à la fin.

Cordialement.

Bonjour Monsieur Diringer

Concernant votre article sur les PER retraite. Pouvez-vous nous aider en faisant un article sur comment débloquer son PER sans y laisser trop de plumes dans les impôts.

J’ai une connaissance qui est en colère car elle ne savait pas qu’à la sortie quand on débloque le PER ont est matraqué en impôts. Et question subsidiaire. Il paraît qu’en débloquant par morceau ( chacun doit calculer quel morceau débloquer en fonction de sa situation) on peut limiter le nombre de plumes qu’on se fait arracher par les impôts. Une simulation serait la bienvenue.

Merci beaucoup et bonne journée à tous

Cyril

Bonjour Monsieur Diringer,

Merci pour vos mille conseils, toujours passionnants et interessant.

Je reviens sur cet article puisque sauf erreur de ma part, un point important apparait erroné :

– sur le PER Obligatoire (ancien article 83) souscrit par son employeur, tout particulier peut faire des versements volontaires FACULTATIFS sur le compartiment 1 qui est séparé en deux :

> versements facultatifs déductibles

> versements facultatifs non déductibles

>> tous les versements facultatifs DEDUCTIBLES viendront diminuer l’enveloppe fiscale de l’année et donc l’impôt sur le revenu, au même titre et exactement comme sur un PER INDIVIDUEL (PERin).

Bonjour,

Oui merci beaucoup vous avez effectivement raison!

BONJOUR

bonne explication et bien utile !

Bonjour,

j’ai ouvert un PERin en 2020 avec 8000€ versés

Cependant je m’aperçois que sur l’imposition 2021 rien n’est apparu, puis je réintégrer cette somme l’année prochaine (2023) ou cette année, sachant que j’ai versé 10000€ cette année qui eux ont bien été pris en compte sur ma déclaration.

Je ne comprends pas pourquoi la somme initiale n’a pas été prise en compte, sachant qu’à l’ouverture de la retraite je paierais de l’impôt mais je n’ai pas pu avoir la déduction fiscale initiale.

Bref j’espère que je pourrais les faire apparaître quelque part

D’avance merci

Bonjour,

Vous pouvez déduire cette année uniquement les sommes versées en 2021. Par contre si vous avez oublié l’an passé, vous pouvez faire une demande de correction et le fisc opère le remboursement. Je vous conseille de suivre la démarche et d’utiliser le courrier professionnel présent dans mon guide : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Cordialement.

Bonjour,

Bravo et merci pour vos articles très pédagogiques.

Voici ma question :

Il me semble que les cotisations versés par le salarié dans le compartiment 1 de son PERO ou de son PERECO sont bien déductibles.

Pourquoi dites vous que seules les cotisations d’un particulier dans son PERIN sont déductibles ?

Merci par avance

Bien cordialement,

JL

Bonjour,

A vérifier avec votre employeur, peut-être juste si on est sur des versements volontaires du salarié sur ce PERO sans intervention de l’employeur.

Cordialement.

Bonjour,

J’ai versé sur mon PER 6125€ en 2021.

Dois-je mettre tout ce montant dans la case 6 NS ou dois-je mettre 4114€ (montant maximum déductible) ?

Je vous remercie d’avance.

Bien cordialement

Bonjour,

Il faut tout mettre. Le plafond s’appliquera tout seul et il sera au-dessus de ce que vous pensez car on peut utiliser celui des 3 dernières années.

Cordialement.

Bonsoir, je suis professionnelle de santé libérale. Je voudrai savoir si il faut que je déclare mon per sur ma 2035 (ligne 25 case BZ), ou sur ma 2042 en case 6NS et/ou 6OS, ou sur les deux? Et dans ces cas la mentionner mon per dans la case DAES (cotisations facultatives) de la 2042? Merci par avance. Je n’ai pas envie de faire à la fois une double déclaration de mon per, et à la fois je n’ai pas envie de me tromper en ne le déclarant pas. Cordialement.

Bonjour,

Effectivement il va falloir faire l’un ou l’autre. Pour la 2035 on est dans la fiscalité de l’entreprise ce qui relève plus de l’expert-comptable. Il faut voir avec lui si votre investissement doit y figurer ou pas. Si la réponse est non, alors il faut absolument le mettre en 6NS.

Cordialement.

Bonjour,

je suis profession libérale et sur ma 2042 apparait ligne 6NS le montant versé sur mon PER .Mais mon comptable m’a noté aussi sur ma 2035 ce montant ligne 25 dans charges sociales (cotisation facultative loi madelin) et du coup je me retrouve avec un bénéfice nettement inférieur aux autres années .

A t il bien fait?

Je vous remercie sincèrement pour votre réponse

cdt,

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

je suis travailleur frontalier au Luxembourg. j’ai souscrit dans ce pays un contrat d’assurance retraite (AXA Luxembourg – Safe for Life Pension).

Les cotisations 2021 peuvent-elles être déductibles (case 6NS).

Merci pour votre retour.

Bien à vous

Bonjour,

Je ne sais pas car tout dépend de la convention fiscale entre les deux pays. Vous pouvez interroger l’assureur qui a vendu le produit.

Cordialement.

Bonjour,

Avec ma femme nous avons versés 6000€ sur un nouveau PER en 2021 et nous avions en 2021 2 enfants à charge (3 parts; tranche à 11%).Nous sommes en 2022 et un de nos enfants sort du foyer fiscal(2,5parts) et en 2023 lors de la déclaration 2022 nous devrions être à la tranche de 30%.

Ma question: Les 6000€ versés en 2021 peuvent ils ne pas être déclarés en 2022(pour 2021) et être déclarés en 2023 (pour 2022) ?

Bonjour,

VOus avez bien compris le principe malheureusement ce n’est pas possible. Il faudrait réinvestir dans ce PER en 2022 pour pouvoir déduire en 2023.

Cordialement.

Bonjour, Comment indiquer à l’administration fiscale la non imposition sur les revenus 2021 d’une sur-cotisation PER en 2020; débloquée en 2021 en capital pour un montant identique à la sur-cotisation de 2020 ?

Ce dépassement de plafond ayant été imposé en 2020 .Mais déclaré à l’établissement gestionnaire dans le cadre de l’article 163 quatervicies du CGI. Cet établissement va déclarer à l’administration ce capital comme ayant bénéficié d’un avantage fiscal. Mais ce n’est pas le cas, pour les revenus 2020 l’administration a retenu à juste titre que le plafond .

Bonjour,

Désolé j’avoue ne pas avoir tout compris. Mais sur ce genre de cas particulier ou d’erreur de l’assureur, le mieux est d’écrire au fisc via la messagerie sécurisée afin d’avoir leur position.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Lorsque j’ai reçu mon avis d’impôt 2021, le PER n’apparaissait pas et donc n’avait pas été déduit du RFR dans le calcul du revenu imposable.

Lors de ma déclaration initiale, le montant du PER apparaissait en automatique sur la déclaration (en chiffre gris). Je n’ai donc pas jugé l’introduire manuellement.

Le montant du PER nouvellement introduit a bien diminué mon revenu imposable du même montant mais l’avis d’impôt de restitution (j’avais aussi un problème de crédit d’impôt pour une pompe à chaleur installée en 2020 avec un acompte versé en 2019) le montant du PER s’est ajouté au RFR. Pourquoi ?

Bonjour,

Le PER réduit le revenu imposable mais pas le revenu fiscal de référence!

Cordialement.

Bonjour,

Doit-on déclarer toutes les sommes versées sur un PER aux impôts ? En effet, si on bénéficie de réduction d’impôt cela n’a pas toujours d’intérêt ? Existe t-il un simulateur pour connaître la somme exacte à déclarer ?

Bonjour,

Cela vaut le coup de faire des simulations ou de prendre un professionnel pour le faire. Parfois il vaut mieux ne pas déclarer si la déduction n’est pas intéressante ce qui permettra des aspects positifs à la sortie.

Cordialement.

Super site efficace, bravo, j’ai immédiatement trouvé la réponse

Merci!

QUAND FAUT IL COCHER LA CASE 6QR utiliser le plafond de votre conjoint ) je précise ni moi ni mon epouse n avons pour l instant utiliser ce plafond est il utile donc de cocher la case et si non quel avantage ou quel inconvenient ? sachant que nous avons versé POUR chacunun plan PER

Bonjour,

Le seul cas utile c’est quand un des deux à utilisé tout son plafond et que l’autre n’a pas besoin du sien.

Cordialement.

Bonjour

Petite question sur la déclaration d’impôts concernant le PER et la case à cocher pour utiliser ou pas le plafond du conjoint.

Ouverture du PER en 2020 mon plafond est suffisant pour couvrir mes versements 2020

Faut-il ou pas cocher la cache pour utiliser la plafond du conjoint ? (le conjoint n’a pas de PER ou dispositif équivalent)

Si je ne la coche pas : je vais utiliser une grande partie de mon plafond, ce qui réduira ma capacité de versement (déductible) sur l’année en cours (2021).

A priori les impôts ne prennent pas le plafond le plus vieux en premier, cela veut dire que mon plafond reviendra à zéro, car ce que je n’aurai pas utilisé va expirer et sera perdu.

mais je garde en stocke le plafond non expiré et non utilisé de mon épouse pour l’année prochaine ou je pourrai cocher la case pour m’en servir.

Par contre si je la coche, je vais utiliser les parties les plus récentes des 2 plafonds, et la encore je ne vais conserver que les années les plus anciennes qui vont expirer, au risque de me retrouver l’année prochaine sans aucun reliquat de plafond et limiter ma capacité de versement(déductible) à la seule limite de 2021 sans pouvoir utiliser de plafond supplémentaire.

ai-je bien compris le fonctionnement de cette case ?

merci

Bonjour,

J’ai survolé le message qui est un peu long en cette période où j’en reçois beaucoup mais il me semble que vous avez parfaitement saisi le fonctionnement de la mutualisation du plafond.

Cordialement.

Bonjour,

J’ai la même question que Hermann ci-dessous.

Thibaut, vous avez écrit que les sommes versées sur le PERCO ne sont pas déductibles, mais la réponse à Hermann de la direction des finances semble dire le contraire. Vous est d’accord ?

Hermann, vous avez eu ce retour par écrit ? Comment faire pour l’avoir aussi au cas où ?

Merci.

Bonjour

Sur la déclaration de ma fille il y a de noté sur la ligne plafond de deduction 8025 euros. Je ne sais pas a quoi cela correspond. Elle est etudiante infirmiere et detacher du foyer fiscal. Est ce que je dois faire une modification. Je vous remercie

Bonjour,

J’ai expliqué ce que sont ces plafonds ici : https://www.corrigetonimpot.fr/plafond-epargne-retraite-impot-perp-calcul-exemple/

Cordialement.

Bonjour,

J’ai envoyé la demande ci-dessous à la DGFiP :

« Pourriez-vous confirmer si toutes les sommes ci-dessous versées dans le PERCO en 2020 sont à déclarer dans la rubrique 6NS?

– Prime de participation

– Prime d’intéressement

– Abondement prime d’intéressement

– Jours de CET (Compte Épargne Temps)

– Abondement jours de CET »

Leur réponse :

« Vous pouvez déduire en case 6NS les versements volontaires effectués sur le PERIN ou PERECO ou PERO lorsque les conditions suivantes sont remplies :

– l’option pour la non déduction n’a pas été exercé lors du versement de ces cotisations

– les cotisations ne sont pas déduites ailleurs sur votre imposition

– et ces cotisations ne correspondent pas à des versements exonérés.

Vous pouvez donc déduire :

– les cotisations aux régimes de retraite supplémentaire rendus obligatoire dans l’entreprise pour les salariés. Il s’agit de la part patronale, pour son montant non imposable, et de la part salariale, pour son montant déductible du salaire.

– abondement de l’employeur au PERCO (ou PERECO / PERO) y compris les sommes issues d’un CET correspondant à un abondement en temps ou en argent de l’employeur, dans la limite du plafond exonéré d’impôt sur le revenu (6 581.76, 16% du plafond annuel de la sécurité sociale)

– dans la limite de 10 jours par an, les droits inscrit sur le CET ne correspondant pas à un abondement de l’employeur, ou en l’absence de CET, les jours de congés monétisés affectés par le salarié à un PERCO / PERECO / PERO, ou un régime supplémentaire de retraite. »

Ainsi, j’en déduis que je peux indiquer en 6NS les jours CET et les abondements prime d’intéressement+jours CET, mais pas les primes de participation et d’intéressement.

Pourriez-vous donner votre avis ?

Cordialement.