Les propriétaires d’un bien immobilier Scellier sont parfois confrontés au report des réductions non encore imputées qui apparaissent sur l’avis d’impôt. Chaque année on a le droit à la réduction Scellier. Si jamais l’impôt ne permet pas de l’utiliser, elle est alors provisionnée et reportée pendant 6 ans. On appelle ça la provision et/ou le report de la réduction Scellier non imputée. Cette notion technique est importante et je constate malheureusement trop souvent des investisseurs qui n’en profitent pas à cause d’erreurs sur la déclaration d’impôt.

Sommaire

Réduction Scellier non utilisée : comment la provisionner et la reporter ?

La première chose est de savoir comment vérifier que le report a bien été fait. Nous étudierons ensuite la pratique à respecter sur la déclaration d’impôt.

Comment s’articule le report de la réduction Scellier non imputée sur l’avis d’imposition ?

Pour voir si la réduction Scellier a été utilisée, cela demande un peu d’expertise. Le plus simple est de prendre votre avis d’imposition et de regarder la ligne « impôt avant réduction d’impôt » pour voir en face si vous avez de l’impôt à payer. Puis, en dessous, vous verrez la rubrique « réduction d’impôt » avec une ligne concernant votre Scellier. Vous pouvez alors voir si il y’ a la totalité de votre réduction Scellier indiquée tout à droite de la ligne (cela veut dire qu’elle est alors utilisée pour annuler l’impôt indiqué au-dessus qui doit être supérieur) ou non (cela veut dire qu’il n’y a pas assez d’impôt à annuler. Le montant devant la réduction Scellier doit alors correspondre pil à l’impôt indiqué au-dessus et donc la partie de la réduction Scellier non utilisée va se provisionner).

Exemple

Mr Corrigetonimpot a 1 000 € d’impôts et une réduction Scellier de 1 500 €. Il verra alors sur son avis d’impôt :

- L’impôt de 1 000 €.

- La réduction Scellier juste en dessous de 1 000 €.

- Le report de la réduction non imputée de 500 € à la fin de l’avis d’impôt.

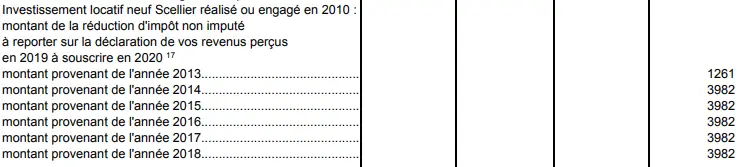

Sinon le plus simple est d’aller tout à la fin de votre avis d’imposition. Vous y trouverez alors le détail des montants non utilisés avec la mention « Investissement locatif Scellier : montant de la réduction d’impôt non imputé« .

Image issue d’un avis d’impôt 2019 sur les revenus 2018 : on voit le report des réductions Scellier non utilisées des 5 dernières années + celle acquise sur l’avis d’impôt l’année en cours.

Pour information, sachez que ces reports Scellier sont perdus au bout de 6 ans. Heureusement, le fisc utilisera toujours la réduction provisionnée non imputée la plus ancienne lorsque le cas se présente.

Exemple

Mr Corrigetonimpot fait sa déclaration d’impôt 2025. Il a 2 000 € d’impôts à payer et une réduction Scellier de 1 800 €. Il a aussi un report provisionné Scellier de 1 500 € venant de 2022 et de 1 100 € venant de 2021. Que va t’il se passer?

Le fisc va annuler l’impôt de 2 000 € mais il n’utilisera pas la réduction Scellier déclarée en 2025. Il va d’abord imputer les 1 100 € provisionnés en 2021. Puis pour les 900 € restants, il utilisera une partie de la provision de 2022 afin d’annuler l’impôt.

Il lui restera donc une provision Scellier de 600 € venant de 2022 et 1 800 € venant de 2025 qui apparaîtront à la fin de l’avis d’impôt 2025.

Si les calculs se font automatiquement, il va falloir en revanche être très attentif au moment de la déclaration d’impôt car c’est à vous de remplir les bonnes cases.

Report du solde des réductions Scellier sur la déclaration 2042C ou 2042RICI.

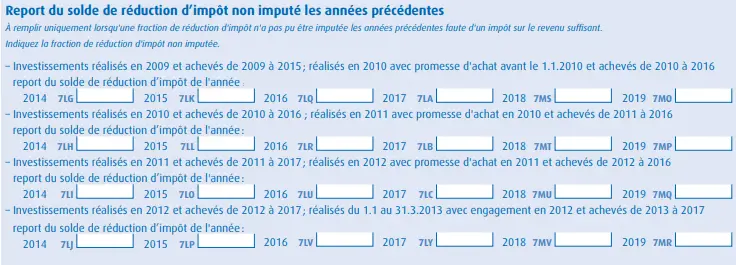

Afin de bénéficier de vos reports qui peuvent annuler l’impôt des 6 années à venir, il faudra remplir avec attention la déclaration d’impôt. Auparavant, il fallait remplir les cases du formulaire 2042C. Pour 2025, les cases ont basculé sur le formulaire 2042RICI. La plupart des investisseurs n’ont pas vu la différence car sur la déclaration en ligne, les cases apparaissent en cliquant l’option « Scellier » lors de l’étape 3.

La rubrique qu’il ne faut pas rater est celle ci-dessous. On y trouve de nombreuses cases. Il faut d’abord trouver la ligne qui vous concerne selon la date de votre investissement. Soit vous remplissez de 7LG à 7MO, soit de 7LH à 7MP, soit de 7LI à 7MQ, soit de 7LJ à 7MR. Si vous faites erreur entre deux lignes, cela n’aura au final pas d’importance.

Report des réductions Scellier sur la déclaration.

Par contre, il faudra éviter toute erreur au niveau des dates. Le report ne marche que 6 ans et vous subirez un redressement si vous basculez un report issu de 2015 à 2018 par exemple.

On remplit simplement le montant des réductions non utilisés des années passées. Notez que la ligne « 2023 » concerne la déclaration 2024 des revenus 2023 etc… Et surtout n’oubliez pas de remplir votre réduction Scellier de l’année en cours par ailleurs dans la case habituelle! Les cases de l’image ne concerne que les reports, n’oubliez pas votre réduction.

Exemple

Mr Corrigetonimpot a 1 000 € de Scellier non imputés sur la déclaration d’impôt 2017, 2018 et 1 500 € sur la déclaration 2019 et 2020. Sa réduction Scellier est de 1 800 €.

Imaginons que la date de son investissement fait qu’il est concerné par la première ligne. Il mettra 1 000 en case 7LQ et 7LA et 1500 en case 7MS et 7MO. Il fera attention aussi à bien indiquer 1800 dans la case relative à son Scellier pour la déclaration qu’il est en train de faire (2021 sur les revenus 2020).

Si vous avez tout suivi jusqu’ici, sachez que si l’une des premières lignes est remplie (7LG, 7LH, 7LI ou 7LJ ici), c’est un report qui va être perdu car il arrive au bout des 6 ans. La seule possibilité de l’utiliser serait que la déclaration que vous êtes en train de faire engendre de l’impôt et c’est alors ce report qui est le plus ancien qui sera utilisé en priorité. Bien entendu, ces cases changent chaque année avec un décalage d’un an. La colonne des « 2015 » disparait sur la déclaration fiscale 2023 et les « 2021 » apparaissent. Pour 2025, on aura les 2023 qui arrivent.

Que deviennent les reports Scellier non imputés si on vend ou si on arrive au terme de l’engagement de location?

A partir du moment où vous louez votre bien en respectant les conditions relatives à la loi Scellier, vous avez le droit au report des réductions non imputées. La principale règle est la perte de ces reports au bout de 6 ans.

Plusieurs investisseurs se demandent ce qui se passe pour ces reports la dernière année du dispositif Scellier. Dans un tel cas, il est possible de continuer à indiquer ces déficits dans vos déclarations futurs si le bien est toujours loué. Le texte est même très souple puisqu’il permet au propriétaire de continuer à louer le bien sans tenir compte des conditions relatives au locataire (plafond de loyers, de ressources etc…). Il est même possible de louer meublé si votre Scellier est terminé tout en continuant à bénéficier de l’imputation des reports provisionnés. En revanche, en cas de vente les reports non utilisés seront alors immédiatement perdus.

Vous trouverez le texte en vigueur ici : BOI IR RICI 230 30 30. L’alinéa 30 précise le fait que vous pouvez louer le bien anciennement Scellier comme bon vous semble et continuer à bénéficier des reports non imputés.

Découvrez mes guides pour optimiser l’impôt sur vos biens locatifs.

Bonjour,

Pour pouvoir imputer un report, faut-il que le bien soit loué toute l’année fiscale ou seulement qu’il ait été loué (meme seulement un mois) sur l’année suffit ?

Exemple : début de location 01/04/2011 avec 2 prorogations de 3 ans. Fin de l’engagement au 01/04/2026

Les 15 années de réductions ont été passées sur les années fiscales 2011 à 2025.

Il reste un report de réduction d’impot stocké à fin 2025.

Peut-il etre passé sur 2026 même en vendant le bien en avril 2026 si le bien a été loué sur début 2026 ?

Merci pour votre travail précis et rare sur la fiscalité !

Bonjour,

Quel est l’ordre d’imputation des réduction d’impôts entre les reportables et non reportables ?

Dans mon exemple, cette année :

J’ai 5000 € de réduction d’impôts IR Madelin (non reportable)

J’ai 4000 € de réduction d’impôts Scellier (reportable)

J’ai 6000 € d’impôt sur le revenu.

1. Est-ce la situation avantageuse pour moi ?

C’est-à-dire que le fisc va-t-il bien d’abord imputer les 5000 € de réduction non reportable, puis imputer les 1000 € restant en prenant sur la réduction Scellier.

Et j’aurais ainsi 3000 € de réduction Scellier utilisable l’an prochain.

2. Ou est-ce la solution qui me pénalise ?

Avec la réduction d’impôt Scellier imputée en 1er.

Puis 2000 € pris sur la réduction Madelin, et les 3000 € d’IR Madelin non reportables qui seraient perdus…

Bonjour,

Sur ce cas, le fisc fait la situation avantageuse pour vous !

Bonjour,

Est-il obligatoire de reporter en année N les montants non utilisés indiqués dans l’avis de l’année précédente dans la rubrique avec la mention « Investissement locatif Scellier : montant de la réduction d’impôt non imputé » ?

Prenons l’exemple où ces montants occasionneraient le dépassement du plafonnement des avantages fiscaux (10000€) compte tenu de crédits d’impôt déclarés par ailleurs. Puis-je ne déclarer qu’une partie du report mentionné sur l’avis N-1 quitte à ne réduire que partiellement l’impôt (ce qui serait de toute façon le cas compte tenu du plafonnement), et conserver le reliquat pour une déclaration ultérieure ?

Bien cordialement,

Bonjour,

Non ce n’est pas possible. Par contre, il me semble que le fisc va d’abord prendre les avantages fiscaux non reportables puis une partie du Scellier et reporter le Scellier non utilisé à cause du plafond pour les années suivantes. En gros, l’optimisation que vous envisagez va se faire il me semble.

J’ai fait un investissement Sceller, première mise en location en 2013. Je n’ai pas bénéficié de la réduction d’impôt parce que j’ignorais que je devais remplir un 2044-EB. J’essaie de bénéficier au moins de la réduction que j’aurais du avoir pendant les 3 dernières années. Le fisc me réclame la 2044-EB. Que dois-je faire ?

Bonjour,

Je vous invite à me contacter ici pour un contrôle et une proposition de devis : https://www.corrigetonimpot.fr/et-si-vous-aviez-fait-une-erreur-sur-vos-declarations-dimpot-pouvant-donner-lieu-a-remboursement/

Bonjour,

Ma question concerne le report de réduction Scellier. Il est indiqué que le bien doit toujours être loué pour pouvoir en bénéficier. Que se passe t il si le bien n’est loué que quelques mois avant sa vente(dans la même année civile)?

Cordialement

Bonjour,

Sur un tel cas, le fisc va venir opérer un redressement et prendre la réduction avec majoration de 10% et intérêts de retard.

Pour le SCELLIER CLASSIQUE , le report des résidus de réductions d impots provisionnés non imputés , est il aussi possible ?

le SCELLIER CLASSIQUE ne peut pas être prolongé comme le SCELLIER INTERMEDAIRE, donc à la fin des 9 ans, si il me reste des réductions non imputées, puis je les utiliser dans la limite de 6 ans pour chaque réduction

je n’ai pas trouvé de réponses sur internet, et personne n’a encore pu répondre clairement à cette question qui demande un niveau d expertise élevé apparemment.

merci beaucoup pour votre réponse

Bonjour Monsieur,

J’ai fait un scellier en 2009 (9+3+3) à la 1ere prorogation en 2019 au lieu de noter le montant total de l’investissement j’ai fait comme les 9 années précédentes j’ai noté 1/9 de l’investissement ce qui fait depuis 2019 un minuscule report, j’ai été mal renseignée à l’époque on m’avait dit que c’était normal. En préparant ma déclaration 2022 un agent du fisc sur la plateforme de renseignements a vu l’erreur et m’a conseillé de faire un mail sur la messagerie sécurisée à mon SIP. On me répond « une correction de déclaration de revenu se fait comme un contrôle fiscal » et on me demande toutes les pièces fournies au début et plus encore. Est ce que c’est normal étant donné qu’il n’y a pas de changement

de somme j’ai continué dans mon élan à appliquer la fraction de 1/9 d’investissement comme les années précédentes, Il n’y a t’il pas une façon de faire plus simple ? Merci pour votre réponse.

Bonjour,

comment est calculé le crédit d’impôt à compter des années de prolongation triennale. Normalement, les 25 % de crédit (investissement réalisé en 2010) passent à 6 % du montant de l’investissement, mais 6 % sur 3 ans, donc le crédit est de 2 %. Est-ce qu’on calcule bien un crédit d’impôt de 2 % de l’investissement réalisé ?

Ensuite que faut-il faire ?

Car, je m’étais renseignée auprès des impôts pour savoir comment compléter la déclaration et la personne m’avait dit de calculer comme suit : crédit d’impôt par exemple 2018 – impôt dû (en 2018) = montant à reporter dans la case de l’année correspondant au montant de l’impôt (la case de 2018) et c’est tout, il ne m’a pas dit qu’il fallait ajouter le montant des années précédentes non utilisés. Le fallait-il ou je comprends mal ?

Par exemple 2017 : montant du crédit (25 %) – montant de l’impôt = 945 euros non utilisés / en 2018 montant du crédit – montant de l’impôt = 295 euros. Fallait-il y ajouter les 945 euros et les reliquats des années précédentes jusqu’à n-6 (soit 2012 dans mon exemple) ?

Finalement, je ne sais plus à présent comment calculer et compléter les cases alors que je suis en prolongation triennale. Merci par avance pour votre aide.

Bonjour Mr Diringer

Question concernant le Report Scellier non impute

J’ai réalisé un investissement Scellier en 2012 avec-à cette date- possibilité de report de la réduction Impôt non imputée.

L’engagement de location (9 ans) se termine le 1er Juillet 2022.

Le locataire (en place depuis le 1er Juillet 2013) a donné son congé avec départ en Mars 2022.

Cet appartement n’a pas été reloué depuis (car nécessité de le vendre.)

Il me semble que, la vacance étant intervenue MOINS de 12 mois avant le terme de la période d’engagement, le bénéfice fiscal ne devrait pas être remis en cause (BOI IR RICI 230 20 20)

Pouvez vous me confirmer ce point ?

Fin 2021, la réduction d’impôt non imputée est d’environ 5 000 Euros.

Elle devrait être reportée dans ma déclaration d’impôt des Revenus 2022.

QUESTION :

Sachant que :

– la vente de l’appartement doit intervenir en Aout 2022 soit APRES la fin de la période d’engagement de location,

– sur 2022, j’ai des revenus fonciers correspondant à 2,5 mois de loyers,

Est-ce que je pourrai effectivement bénéficier de ce report de réduction d’impôt ?

Merci d’avance pour réponse.

Cordialement.

G

Bonjour,

De mémoire il me semble que le report n’est plus utilisable si jamais on n’arrête de louer le bien.

Cordialement.

Bonjour, j’ai un scellier de 2012 achevé en 2013 et déclaré en 2014. Chaque année je saisis mon report dans la case 7YB et normalement c’est ma dernière année que je peux la saisir puisque j’arrive sur la 9ème année.

Le problème : je n’arrive pas à retrouvé cette case 7YB pour saisir mon report comme chaque année….

Merci pour votre retour

Cordialement

TJ

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour Mr Diringer,

Dans le cadre d’un Scellier secteur intermédiaire, premier report de 3 ans, devrais-je remplir la déclaration 2044 EB chaque année ?

Merci pour votre retour.

Bien à vous.

Bonjour,

Il faut la remplir la première année où vous prorogez trois ans. Les deux suivantes ce n’est plus la peine.

Cordialement.

Bonjour Mr Diringer,

Dans le cadre de mon investissement Scellier classique, je me suis aperçu cette année qu’il y a 3 ans je n’avais pas rempli sur ma déclaration d’impôts mes reports de réduction des années précédentes. Est-il encore possible de les remettre sur la déclaration de cette année ?

Cordialement,

Bonjour,

Il s’agit plus de faire une correction des déclaration des années passées. Je vous conseille d’utiliser le courrier de mon guide pour mettre toutes les chances de votre côté et voir si le fisc accepte : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour Mr Diringer j’espère que vous allez bien,

Ma question est la suivante.

Lorsque l’on a effectué un investissement sous Scellier intermédiaire (9+3+3) avec du report de réduction d’impôt provisionné, puis un investissement Pinel par la suite, est ce d’abord le report du Scellier qui intervient en 1er PUIS la réduction d’impôt Pinel (au risque de ne pas l’obtenir puisque l’excédent est perdu), ou bien est ce d’abord la réduction d’impôt Pinel qui intervient en 1er, permettant de conserver le report du Scellier en provision? En espérant avoir été assez clair, merci pour vos contributions très utiles. Cdlt, Matthieu G

Bonjour,

Le fisc va faire les choses dans le bon ordre. D’abord il va enlever le Pinel puis s’il reste de l’impôt il utilisera le Scellier provisionné.

Cordialement.

Bonjour Mr Diringer,

Suite à votre réponse du 24 mars dernier relative au Scellier 9 ans et plus, vous me répondez de ne surtout pas oublier la déclaration 2044 EB.

QUESTION : Cette 2044 EB, peut-on la remplir en ligne comme pour les autres déclarations, ou doit-on remplir la version papier et l’envoyer par voie postale à l’administration fiscale ?

Merci pour votre réponse.

Bien cordialement

Bonjour,

Oui elle est en ligne. Je ferai surement un live sur le sujet d’ici peu.

Cordialement.

Bonjour Mr Diringer,

J’ai fait l’acquisition d’un bien immobilier en 2012, sous le dispositif Scellier, secteur intermédiaire.

Voilà 9 années que je bénéficie de la défiscalisation. Je souhaite continuer peut-être 2 fois 3 ans, soit un total possible de 15 années, avec un taux de défiscalisation de 2% du montant investi.

J’ai deux questions à vous soumettre :

1) Dois-je avertir l’administration fiscale de ce changement par courrier ?

2) Quel sera le chapitre et les lignes à renseigner sur la déclaration 2042 RICI et sur le déclaration de Revenus Fonciers 2044 spéciale ?

Vous remerciant d’avance pour votre réponse.

Cordialement.

Bonjour Franck,

Le procédé est le même que pour le Pinel et je l’explique ici : https://www.corrigetonimpot.fr/pinel-declarer-engagement-6-ou-9-ans/

N’oubliez surtout pas la 2044EB comme je l’explique dans l’article.

Bonjour, les vacances locatives rallongent elles la durée de location de 9 ans ?

Par avance, merci pour votre retour